Налог на авто в 2018 году изменения

Все автовладельцы весь 2017 находились в перманентом состоянии неизвестности, ожидая информацию об изменение налога на автомобиль в 2018 году.

Во многих кругах ходили слухи о том, что такой налог будет отменен, или ставки будут кардинально изменены.

Случились ли такие кардинальные изменения в сфере налогооблажения автомобилей и как далее будет производиться расчет транспортного налога в 2018 с изменениями, далее.

ТН: основные моменты

Что такое транспортный налог (ТН)? С самого названия становиться понятно, что – это тот платеж, который взимается с каждого, кто владеет таким средством. По действующему Налоговому Кодексу, его платят все те, на кого зарегистрированы автомобили. При этом не важно статус лица: физическое оно, или юридическое.

В этом плане ничего не изменилось, и изменение налогов на авто в 2018 не привело к существенному уменьшению тех субъектов, которые должны его платить. Также не коснулись такие поправки особо и категорий ТС, за владение которыми должен взиматься такой сбор. Правда, некоторые поправки внеслись. Но об этом чуть далее.

Рассчитывается размер такого платежа в соответствие с законом. Общий алгоритм выглядит следующим образом: база умножается на налоговую ставку, установленную для конкретного ТС, а также на повышающий коэффициент, если он предусмотрен в каждом конкретном случае.

Удобно то, что физические лица не рассчитывает такой сбор самостоятельно, что избавляет их от ответственности за неправильно рассчитанный и уплаченный ТН. Расчеты производит сама ФНС на основании тех данных, которые им представляет орган государственной регистрации ТС.

При определении самой базы во внимании берутся такие показатели автомобиля как:

- Мощность самого двигателя;

- Возраст ТС. Учитывается возраст не фактической эксплуатации, а с момента выпуска;

- Для воздушного транспорта учитывается еще тяга, а для водного – вместимость.

Но такие характеристики учитываются при определении технических параметров, размер же повышающего коэффициента зависит от оценочной стоимости ТС и года его выпуска.

Также говоря о ТН важно заметить: такой сбор имеет региональный характер, ставки устанавливают регионы, а не Правительство Российской Федерации. Поступления должны аккумулироваться в региональном бюджете и направляться на ремонт дорожного покрытия и обеспечения безопасности дорожного движения.

Особенности уплаты и начисления с принятыми поправками

ТН вноситься всеми без исключения, вне зависимости от того используется автомобиль или нет. И вот именно такой алгоритм расчета многих разочаровывал, поскольку автомобиль может просто стоять в гараже, быть уже не в удовлетворительном техническом состоянии, но за него все равно необходимо платить.

Автовладельцы были в ожидании, что такие пожелания учтут. Но транспортный налог изменения с 2018 года не включает в себя градацию по мере использования ТС. Все как платили, так и будут его платить.

Также многие надеялись, что в вопросе «транспортный налог 2018 изменения» ставки в регионах выровняются и станут более одинаковыми, но по факту таких поправок принято не было. Но зато изменились повышающиеся коэффициенты.

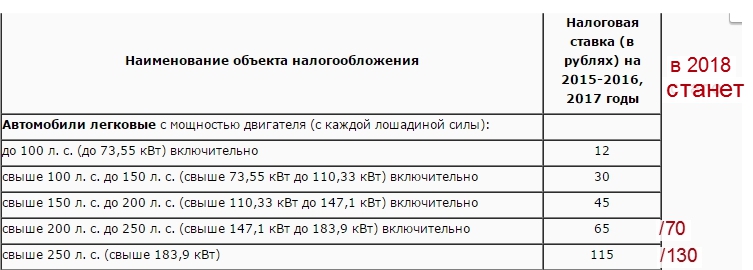

Таблица – Транспортный налог 2018 изменения, повышающий коэффициент

Стоимость ТСВозраст, количество летКоэффициент в 2017Коэффициент в 2018 От 3 до 5 миллионов рублей2-31,11,1От 1 до 21,3До 11,5От 5 до 10До 522От 10 до 15От 5 до 1033От 15От 10 до 1533

Таким образом, стоимость ТС, для которой применяют такой повышающий показатель, не изменилась и начинается от 3-х миллионов рублей. Поправки коснулись только ТС, оценочная стоимость которых находиться в диапазоне от 3 до 5-ти млн. рублей.

https://youtube.com/watch?v=RtV6PVjBCLo

Важно отметить: такие повышающие критерии применяются не для всех ТС, цена которых превышает 3 млн. На сайте Минпромторга постоянно обновляется список таких авто.

Возникает самый интересный вопрос: налог на авто в 2018 году изменения предусматривают льготы для конкретных плательщиков? Как ни странно, но да. Так с 2018 года от ТН освобождаются собственники грузового транспорта. Такой закон был принят Госдумой. Норма коснется грузовых автомобилей с массой более 12 тонн.

Также освобождаются от зачисления в региональный бюджет ТН и владельцы сельскохозяйственной техники. Эти меры направлены на снижение налоговой нагрузки с такой категории лиц.

Поскольку владельцы именно таких двух категорий уже давно платят не только сам ТН, но и еще взнос за компенсацию вреда, который они наносят дорожному покрытию.

Относительно льгот, то сказать в общем для всей РФ нельзя. Так как транспортный налог 2018 изменения Москва будут одними, а в Санкт-Петербурге другим. Каждый регион может утверждать свой перечень льготников. Но в общем, льготы предоставляются для льготной категории для ТС с небольшой мощностью двигателя – максимум 100 лошадиных сил.

Процедура подачи декларации

Относительно подачи декларации, то на 2018 ничего не изменилось. Процедура расчета как для обычных граждан, так и для предприятий, осталась прежняя.

Так, собственники ТС, как и прежде, будут получать уведомления от ФНС о сумме, которую необходимо будет уплатить.

Компании же, как и прежде, имеют полномочия самостоятельно рассчитывать такие суммы, в том числе и в разрезе авансовых взносов.

Форма декларации осталась также неизменной.

По поводу сроков уплаты, то они остались не изменены. Транспортный налог 2018 изменения не коснулись действующих и ранее сроков уплаты:

- Для физических лиц – до 1 декабря следующего года за отчетным периодом. В результате за 2017 год человек должен уплатить ТН до конца 2018;

- Для компаний сроки устанавливаются на региональном уровне, но не ранее, чем 1 февраля года, следующего за отчетным.

В итоге корректировки и поправки в вопросе ТН можно представить в таблице.

Таблица – Транспортный налог на 2018 год изменения

КритерийКак былоКак будетЛьготная категория, освобожденная от уплаты–Льготу предоставили дополнительно владельцам сельскохозяйственной техники и грузового ТС массой более 12 тоннПовышающий коэффициент (ПК)Была градация ТС стоимостью от 3 до 5 млн. рублей на три категории с установлением для каждой своего размера ПК – от 1,1 до 1,5Для всех установлен один ПК – 1,1

Итог: особых корректировок для обычных граждан в данном вопросе не будет. Все, как и было: граждане получат уведомления и должны его уплатить до 1 декабря следующего года. Компании также не ощутят никаких выгод, кроме тех, у кого в собственности есть сельскохозяйственная и грузовая техника.

Перспективы поправок

Многие ждали кардинальных поправок в 2018, но они так и не произошли. Но вопрос о том, что может быть до сих пор, волнует многих. И далее о прогнозах.

Многие говорят, в том числе и в Госдуме, что целесообразней заменить ТН на акцизный сбор, который платят и так все автомобилисты при приобретении бензина. Такой сбор должен также направляться на развитие дорожных магистралей. И это вполне логично.

Такие предложения обосновываются тем, что каждый водитель будет платить деньги пропорционально тому, как часто эксплуатируется авто и используются дороги. Но для того, чтобы ТН был отменен, акциз необходимо поднять достаточно основательно, что очень сильно поднимет стоимость топлива.

Но пока это только обсуждения. Может уже в 2018 и будут определенные корректировки, остается ждать.

Источник: https://LawCount.ru/nalog/transportnyiy-nalog-2018-izmeneniya/

Транспортный налог в 2018 году

Изменение и повышение транспортного налога в 2018 году: ожидается ли увеличение ставок

Почему транспортный налог в 2018 году не заменяется акцизом

Объект налогообложения транспортным налогом в 2018 году

Какие характеристики объекта определяют размер транспортного налога в 2018 году

Ставки и льготы при исчислении транспортного налога — 2018

Уплата налога и подача декларации по транспортному налогу в 2018 году

Изменение и повышение транспортного налога в 2018 году: ожидается ли увеличение ставок

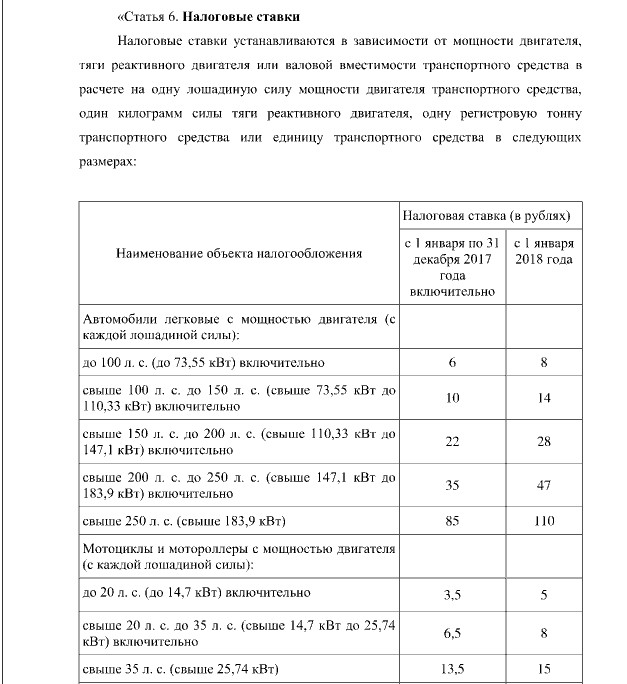

Предусмотренный гл. 28 Налогового кодекса транспортный налог — 2018, как и ранее, направлен на поддержание дорожной системы. Повышение транспортного налога в 2018 году, если оно все же будет принято на 2019 год, будет соответствовать тенденции, которой следовал законодатель в последние годы.

В разделе X Транспортной стратегии РФ до 2030 года, утв. распоряжением Правительства РФ от 22.11.

2008 № 1734-р, говорилось о суммарном увеличении транспортных налогов в 2018 году и последующие годы, но, правда, не за счет повышения ставок транспортного налога в 2018 году и далее.

Подразумевалось изменение транспортного налога в 2018 году и последующих путем перехода на взимание платежей за пробег, отслеживаемый по навигационным системам, с учетом характеристик автомобилей, таких как осевая нагрузка и экологический ущерб, например.

Отчасти такой мерой стало введение системы «Платон», которой на нашем сайте посвящены несколько материалов, например: Какие машины подпадают под систему платы «Платон»?, Последние новости о системе взимания платы «Платон».

При этом пока об отмене существующего транспортного налога в 2018 речь не идет, хотя подобные законопроекты направляются в Госдуму на рассмотрение.

Их существенный недостаток — отсутствие какой-либо обоснованной альтернативы транспортному налогу в 2018 и последующие годы, в случае его отмены.

На это, в частности, указывается в заключении правового управления думы на законопроект № 1187303-6.

Почему транспортный налог в 2018 году не заменяется акцизом

В связи с повышением в 2018 году акциза, которым облагается топливо, предназначенное для обеспечения транспорта, обсуждается, нет ли дублирования топливными акцизами транспортного налога в 2018 году, не является ли это, с учетом наличия системы «Платон», чрезмерным налогообложением транспорта? Экономическим обоснованием здесь выступает то обстоятельство, что система этих платежей в конечном счете влечет увеличение потребительской стоимости товаров.

ФНС РФ в письме от 07.03.2017 № БС-2-21/[email protected] дала разъяснения об отсутствии двойного налогообложения в этой ситуации исходя из различий транспортного налога и акцизов, которые сводятся к следующему:

- В соответствии со ст. 13 НК РФ акцизы — налоги федеральные, а транспортный — региональный.

- Акцизы уплачивают производители и покупатели нефтепродуктов, а транспортный налог — собственники средств транспорта. При этом в состав данной категории включаются не только автомобили, но и водные и воздушные суда.

Из данной позиции налоговых органов следует, что основная проблема, которую решает существующий транспортный налог и без разрешения которой его отмена невозможна, — необходимость замены источника финансирования бюджетов субъектов РФ при его упразднении.

Таким источником вполне может стать экологический налог, рассчитываемый от категории транспорта по степени опасности («Евро-1», «Евро-2» и др.) либо от расчетного объема выбросов в атмосферу. Возможность его введения вытекает из Транспортной стратегии.

Теперь рассмотрим, как будет рассчитываться транспортный налог — 2018 с учетом последних изменений и новшеств.

Объект налогообложения транспортным налогом в 2018 году

Критерии отнесения к объектам налогообложения предусмотрены ст. 358 НК РФ:

- Принадлежность к числу транспортных средств, не относящихся к исключениям, перечисленным в п. 2 ст. 358 НК РФ.

- Факт регистрации в установленном порядке.

Источник: https://rusjurist.ru/nalogi/transportnyj_nalog/

Транспортный налог в 2018 году

Несмотря на длительные дискуссии, власти не будут отменять транспортный налог в 2018 году. Чиновники продолжают обсуждать возможные альтернативы для данного налога, однако окончательный вариант изменений еще не утвержден. Эксперты подчеркивают несправедливый принцип расчета суммы налога, что ущемляет права рядовых автолюбителей.

Нюансы транспортного налога

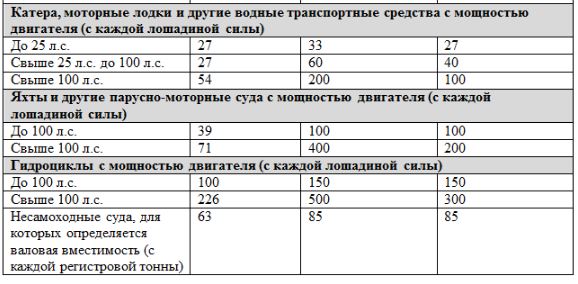

Основное предназначение транспортного налога – обеспечить высокое качество дорожного покрытия. Данный налог поступает в местные бюджеты, что обеспечивает существенную долю поступлений. Платить налог приходится владельцам различных транспортных средств – легковые авто, мотоциклы, моторные лодки и т.д.

Принцип расчета транспортного налога является главным объектом критики со стороны экспертов и автолюбителей. Сумма налога зависит от мощности транспортного средства, при этом не имеет значения, использовался ли автомобиль в течение года.

Действующее законодательство предусматривает поправочные коэффициенты, значение которых зависит от стоимости авто. Кроме того, власти предусмотрели определенные льготы, которые могут освободить автовладельцев от уплаты транспортного налога.

Автомобили, которые были получены по социальным программам и переоборудованы под водителя-инвалида, относятся к льготным категориям транспортных средств. Также льгота будет распространяться на авто, которые числятся в угоне.

https://youtube.com/watch?v=m_QALbRGOSE

Мощность автомобиля не отражает реальный ущерб, который транспортное средство наносит дорожному покрытию. Гораздо большее значение имеет интенсивность эксплуатации, подчеркивают эксперты. Чиновники неоднократно обсуждали отмену данного налога, предлагая различные альтернативы. Однако представители экономического блока не готовы отказаться от транспортного налога в ближайшей перспективе.

Возможные альтернативы

Главный аргумент Минэкономразвития – данный налог эффективно наполняет местные бюджеты, которые испытывают значительные трудности после начала экономического кризиса. В результате транспортный налог остается в силе. Ранее эксперты и законодатели предлагали различные альтернативы для транспортного налога.

Наиболее вероятный сценарий – отмена транспортного налога и соответствующее повышение суммы акциза. В таком случае будет соблюдаться принцип справедливости – больше платить будут те автовладельцы, которые чаще используют свои авто. При этом в выигрышном положении окажутся владельцы более экономичных типов двигателей.

Несмотря на очевидные преимущества, власти не торопятся отказываться от действующей модели транспортного налога. Ежегодное повышение акцизов направляется на финансирование текущих расходов и не сможет компенсировать потери местных бюджетов от отмены транспортного налога. Согласно предварительным оценкам, потенциальные потери в год достигают 150 млрд руб.

Второй вариант изменений – привязка к экологической составляющей транспортных средств. С подобной инициативой выступали представители Минпромторга, подчеркивая необходимость снижения выбросов. Кроме того, данная норма соответствует европейским тенденциям, направленным на использование наименее вредных типов двигателей.

Основным камнем преткновения, который препятствует реформе транспортного налога, остается состояние местных бюджетов.

Бюджетные проблемы

Суммарный долг региональных бюджетов достиг 2 трлн руб., что превращается в настоящую проблему для правительства. Уже 5 регионов не выполняют установленный норматив (сумма долга не должна превышать 50% дохода) и находятся на гране дефолта. Потеря 150 млрд поступлений приведет к дополнительным проблемам.

В результате чиновники заинтересованы в максимальном наполнении местных бюджетов, в том числе за счет пролонгации транспортного налога на 2018 год. Государственная казна также испытывает нелегкие времена, находясь в зависимости от колебаний цен на нефть.

Налоговая реформа, которая обсуждается в правительстве, не будет иметь серьезных последствий, предполагают эксперты. Власти не станут делать резких изменений до президентских выборов, намереваясь оттянуть наиболее болезненные преобразования.

Чиновники не планируют отменять транспортный налог как в 2018 году, так и в ближайшей перспективе. Несмотря на существенные недостатки, он обеспечивает около 150 млрд руб. поступлений в местные бюджеты. Слабым местом действующего налога остается принцип расчета, который подвергается критике со стороны экспертов и автолюбителей.

Итоговая сумма платежа зависит от мощности авто, что не отражает реальный характер использования. В качестве альтернативы чиновники рассматривают повышение акцизов или привязку к экологичности двигателей. Учитывая сложное финансовое положение регионов, экономический блок оттягивает запуск реформы.

Источник: http://2018god.net/transportnyj-nalog-v-2018-godu/

Транспортный налог для организаций с 2018 года

Какие изменения ожидают транспортный налог в 2018 году для юридических лиц? Кто признается налогоплательщиком и в каком порядке начисляется этот фискальный сбор? Все актуальные требования законодательства – далее.

Транспортный налог организаций с 2018 года

Транспортный налог для юридических лиц относится к региональным видам налоговых платежей и регулируется на федеральном уровне (глав.

28 НК), а также местном (нормативно-правовыми актами органов власти субъектов РФ). В соответствии со стат. 356 НК регионами утверждаются ставки ТН, сроки его уплаты, льготы и законные основания по их применению.

При этом должны учитываться ограничения, предусмотренные Налоговым Кодексом.

Кто именно признается налогоплательщиком этого налога? По стат. 357 НК транспортный налог для организаций обязателен к уплате при наличии в собственности средств передвижения, зарегистрированных в общеустановленном порядке.

Объекты, попадающие под налогообложение, перечислены в стат. 358. В частности, это легковые автомобили и грузовые, мототехника, автобусы различных габаритов, лодки, самолеты и вертолеты, прочие самоходные ТС наземного, воздушного и водного типа (п. 1 стат. 358).

Перечень необлагаемых объектов приведен в п. 2 стат. 358.

Своевременное исчисление транспортного налога для юридических лиц выполняется отдельно по каждому зарегистрированному на владельца объекту (п. 2 стат. 362). Предприятия, в отличие от физлиц начисляют ТН самостоятельно, включая авансовые суммы.

Если региональными властями отчетные периоды в отдельном субъекте РФ не утверждены, автосбор перечисляется в бюджет единой суммой по итогам года. При этом в соответствии с НК налоговым периодом признается год (календарный), а отчетными – кварталы (стат.

360).

Будет ли меняться транспортный налог для юр лиц в 2018 году? На данный момент никаких глобальных нововведений не наблюдается. ТН никто не отменял, замена на другой сбор также не состоялась. По-прежнему администрированием занимаются региональные власти, утверждая конечные ставки и сроки уплаты.

Однако некоторые новшества все же приняты чиновниками. Изменения коснутся собственников престижных дорогих автомобилей стоимостью в 3-5 млн. руб. Размер повышающего коэффициента для них установлен на уровне в 1,1 минимально (стат. 362 НК в обновленной редакции по Закону № 355-ФЗ от 27.11.17 г.).

В настоящее время величина коэффициента равна 1.1, 1.3, 1.5.

Источник: https://www.zakonrf.info/content/articles/transportniy-nalog-yurlic-2018/

Будет ли повышение транспортного налога в 2018 году?

Будет ли повышение транспортного налога в 2018 году, уже сейчас можно оценить. Несомненно, налог вырастет, но не для всех. Кому готовиться к росту расходов на уплату налога, а для кого, напротив, будут послабления и какие еще изменения подготовлены, расскажем в данном материале.

Каким будет в 2018 году транспортный налог?

Изменения, которые уже точно будут

Увеличение налога с нового года

Последние новости об изменениях, которые возможны с 2018 года

Отмена налога в будущем: реальность или мечты?

Итоги

Каким будет в 2018 году транспортный налог?

Глобальных изменений в порядке налогообложения на данный момент в НК РФ нет. Волнующий многих вопрос с отменой транспортного налога или заменой его каким-то другим сбором, остается не решенным.

Итак, какой транспортный налог будет в 2018 году по основным параметрам?

По-прежнему налог будет собираться в казну региона, где зарегистрирован транспорт. Регионы также устанавливают конечные ставки.

Базой, с которой надо платить налог за автомобиль, в 2018 году будет мощность в лошадиных силах. Как и прежде.

Подробнее об определении налоговой базы по разным видам транспорта и порядке расчета налога читайте в статье «Как определяется налоговая база по транспортному налогу?».

Ставки налога приведены в п. 2 ст. 361 НК РФ. Их окончательную величину устанавливают регионы.

Налоговый период — год, по его итогу надо платить налог. Для физлиц срок уплаты — до 1 декабря следующего года. Для собственников-организаций есть отчетные периоды — I, II, III кварталы.

После их окончания им также нужно заплатить аванс, если это прописано в региональном законе. Декларацию за год нужно сдать до 1 февраля следующего года.

Даты уплаты налога и авансов устанавливаются регионом.

В 2018 году все еще будут действовать льготы для физлиц — владельцев большегрузов, которые платят в «Платон». Только порядок подтверждения права на льготу станет более жестким. Для организаций в этом плане всё по-прежнему — есть право на налоговый вычет.

https://youtube.com/watch?v=013ZpAmtaC8

Про физлиц подробнее расскажем далее.

Изменения, которые уже точно будут

Несмотря на то что многое «по-прежнему», транспортный налог — 2018 изменения всё-таки затронут.

Приняты правки в порядок применения льгот по налогу для физлиц, которые платят в «Платон». С 2018 года, если право на льготу не подтвердят документами, налоговики запросят их самостоятельно у тех, кто может владеть информацией. Если документы не представят, контролеры запросят их у налогоплательщика.

По сути, с нового года предоставление документов становится не столько «правом», сколько «обязанностью». Сейчас для этой льготы нужно предоставить либо заявление, либо документы. С 2018 года форма заявления на льготу и его формат для отправки в электронном виде должны быть утвержденного образца.

О принципах применения платежей в систему «Платон» читайте в статье «Транспортный налог и система “Платон” (нюансы)»

В транспортном налоге изменения с 2018 года произойдут и для владельцев машин стоимостью от 3 до 5 млн руб. Минимальный повышающий коэффициент для них будет 1,1, если возраст авто до 3 лет (ст. 362 НК РФ в ред. закона от 27.11.2017 № 335-ФЗ). Сейчас по аналогичным машинам действуют коэффициенты 1,1; 1,3 и 1,5.

Подробнее о расчете налога для дорогих автомобилей читайте в материалах:

Источник: http://nalog-nalog.ru/transportnyj_nalog/transportnyj_nalog_2016-2017/budet_li_povyshenie_transportnogo_naloga/

Ставка транспортного налога в 2018 году

Наполнение казны довольно эффективно при помощи взимания налога на средства передвижения. Но, кроме того, данная проблематика является ещё и очень активно обсуждаемой в сфере политических деятелей, да и просто обычных автолюбителей.

На протяжении предыдущих лет судьба налоговой ставки такого рода подвергалась то удорожанию, то удешевлению размера уплачиваемой пошлины. Рассматривались и варианты полной отмены сбора средств за пользование машинами либо же его преобразование.

Это вызывает необходимость детального изучения информации о будущих законодательных коррективах в новом транспортном налоге 2018 в России.

Вероятность дальнейшего функционирования предмета обсуждения

Перед обговариванием размера налога нужно рассмотреть сведения о возможной его отмене. На данный момент сбор этих денег с населения производится с целью дальнейшего улучшения жизнедеятельности владельцев транспортных средств.

Среди методов упрощения пользования автодорогами числятся, например, укладка нового асфальта, монтирование дорожных знаков, грамотная организация дорожного трафика. Но не столь давно правительство выдвинуло идею об отмене сплачиваемой пошлины и введении вместо этого повышенных цен на горючее.

Стоит отметить, что во многих развитых государствах практикуется данная схема, доказавшая свою эффективность.

Представители либерально-демократической партии обнародовали соответствующий законопроект, в котором речь шла о расчете транспортного налога в 2018 году, изменениях в вычислениях и предварительной вероятности аннулирования всех видов сборов.

В информационном пространстве очень много дискутировали на данную тематику, однако на сегодняшний день все убедились во временном сохранении налоговых выплат в России. Правда, в дальнейшем предмет спора может вновь подвергнуться коррективам. Просто власти пока решили не терять рассчитанные 146 млрд. руб.

, тем более в кризисной обстановке, вследствие отмены обязательств по погашениям такого налога. Хотя конечно, если бы чиновники сразу решились на этот шаг, то собственники машин смогли бы раньше спокойно вздохнуть по причине избавления от столь ощутимой ниши для своего кошелька.

А так водителям при планировании своих расходов на содержание техники пока что приходится учитывать и ставку транспортного налога в 2018 году.

Подробнее о пошлине за использование дорожной сети

Уплате налога подлежат все автовладельцы, новоиспечённые и бывалые.

Но вместе с тем надо не забывать, что собственник дорогой иномарки с огромным запасом мощности двигателя обязан выкладывать из своего кармана несоизмеримо большую сумму в отличие от владельца бюджетного автомобиля.

Это происходит от влияния на размер уплачиваемой ставки определённых эксплуатационных характеристик «железного коня», как то вес, количество «лошадиных сил» под капотом, год выпуска машины. Стало быть, разные автолюбители будут и по-разному платить.

Здесь на помощь приходит калькулятор транспортного налога 2018 в России, в который вносят все необходимые цифры и в результате получают приблизительный размер пошлины. Но такой способ расчёта желаемого показателя содержит огрехи, к тому же базовые принципы вычислений все водители и так обязаны знать.

https://youtube.com/watch?v=4AFS4LAWBc8

Читайте так же: Свежие новости о изменениях ставки НДС в 2018 году

Особого внимания достойны сведения об учёте налоговым органом класса, к которому принадлежит машина. Из этого следует, что «народный» автомобиль обойдётся гораздо дешевле авто представительского класса.

Такой пункт в законодательной базе остро стоит в углу внимания автомобилистов и порождает целые словесные баталии по этому поводу. Ведь расхождения между «народным» и представительским классом слишком нечёткие.

Но, несмотря на это, классовая принадлежность всё также учитывается при налоговых сборах, и пока что неясна её судьба в долгосрочной перспективе.

Нельзя обойти стороной и влияние региона России на размер оплачиваемой пошлины, поэтому, допустим, транспортный налог в московской области в 2018 году будет слишком разниться с аналогичным тарифом где-нибудь в провинциальной российской области.

Насчёт увеличения сборов никто не говорит, что уже хорошо в сложившейся ситуации. Но, в общем, рассматриваемый показатель получается посредством произведения индивидуальной для отдельно взятой области налоговой ставки на мощность двигателя. Но такой метод расчёта отнюдь теоретический, поскольку на практике своё влияние оказывают и возраст автомобиля, и свойственный ему класс.

Насчёт того, какой будет транспортный налог в Москве 2018, есть возможность разузнать у городского муниципалитета, но чересчур большим он всё равно не станет.

Ведь наивысший тариф наблюдается в Санкт-Петербурге – для одной сотни «лошадей» под капотом он равняется приблизительно 2 тыс. руб.

, тогда как московским автовладельцам нужно облегчать свой кошелёк только на 700-800 руб.

Нововведения в законодательной базе

Несмотря на то, что повышение транспортного налога не рассматривается как таковое, всё-таки у владельцев грузовиков массой более 12 тонн есть возможность получить некие льготные условия.

Об эффективности таких поблажек говорить ещё рано, однако чиновники убеждены в том, что собственники подобной техники и без того по полной осуществляют денежную компенсацию за ущерб асфальтовому полотну, стало быть конкретно для этой категории водителей послабления будут очень кстати.

Читайте так же: Стоимость ЕГАИС с 1 января 2018 года

Свежие информационные издания гласят об инициативе народных избранников аннулировать налоговый сбор для владельцев электромобилей. И есть неплохие перспективы для утверждения подобной поправки в законодательство.

Стоит ещё упомянуть об определённых легитимных коррективах, ведь неосведомлённость не является причиной для снятия наказания в случае чего.

Пару годами ранее депутаты постановили необходимость самостоятельного обращения новоиспечённого автовладельца в налоговый орган, ведь до того следовало подождать, пока придут определённые документы.

Теперь же такое недавнее нововведение пополнилось ещё и информацией о начислении штрафной санкции автомобилисту, который вовремя не навестил госучреждение, занимающееся налоговыми делами. Стоимость весьма внушительна и составляет примерно пятую часть от общего размера пошлины.

Возможные послабления

Льготы на транспортный налог вследствие отсутствия соответствующих законодательных корректив останутся на прежнем уровне, равно как и способы вычисления оных. За достоверной информацией о предоставляемых поблажках надо наведаться в местный орган, занимающийся этими делами. Иначе высшее руководство страны позволяет муниципалитетам вносить изменения в перечень действующих льгот.

Подытоживая вышесказанное, можно отметить необходимость хотя бы основательной перемены принципа начисления транспортного налога. Ведь при текущем раскладе получается, что те автовладельцы, которые ездят лишь время от времени, обязаны уплачивать ту же сумму, что и водители, регулярно использующие своих «железных коней».

Конечно, погашение налога это не единственные расходы на содержание машины, есть ведь ещё и траты на топливо, в стоимость которого включён акцизный сбор. Таким образом, граждане, имеющие автомобильную технику, подвергаются уплате двойной пошлины. Больше не осталось других стран, где происходит подобное, в отличие от РФ.

Так что, по всей видимости, не за горами то время, когда налоговые сборы отменят, ведь на вырученные таким способом средства по-прежнему не починить планируемую площадь асфальтового покрытия. Дороги обычно ремонтируют на деньги, что поступают в бюджет от нефтерынка.

В дальнейшем картина особо не изменится и после удорожания бензина финансирование починки асфальтового полотна ляжет на плечи лишь тех автолюбителей, которые им пользуются.

Читайте так же: Какой налог на землю будет в 2018 году?

Источник: https://russtoday.com/stavka-transportnogo-naloga-v-2018-godu/

Все о транспортном налоге в 2018 году: порядок, сроки уплаты, калькулятор

Обо всех особенностях расчета и уплаты транспортного налога в 2018 году расскажем в статье.

Отменят ли транспортный налог в 2018 году

Вокруг возможной отмены транспортного налога разговоры идут давно. На главный вопрос – отменят ли транспортный налог в 2018 году – отвечаем: нет, не отменят.

Поэтому всем организациям и физическим лицам, владеющим автотранспортными средствами, придется продолжать уплачивать и рассчитывать транспортный налог.

Для кого Путин отменил транспортный налог

С 2018 года физлица и ИП больше не должны государству транспортный налог за периоды до 1 января 2015 года. Это следует из закона № 436-ФЗ, который 28 декабря 2017 года подписал Путин.

Долги по налогам граждан и предпринимателям будут списаны автоматически. Государство забудет о неуплаченных платежах по транспортному налогу, налогу на имущество физических лиц, земельному налогу.

Под списание попадут долги, которые образовались на дату до 1 января 2015 года. Если накапали какие-то пени, то их тоже простят.

Подавать какие-либо документы в налоговую не надо. Налоговики все спишут сами и закроют долги. Лично присутствовать не нужно в инспекции.

Допустим, у человека долг по налогу за 2014 год. А к 2018 году набежали еще и пени за неуплату.

С 2018 года будет списан долг и по налогу, и по всем пеням. Все спишется автоматом, никакие заявления писать не придется.

Сроки уплаты транспортного налога и сдачи декларации в 2018 году

Сроки уплаты налога зависят от того, кто платит — физические лица (в том числе ИП) или юридически.

Для физлиц и ИП. Физические лица и ИП платят налог не позднее 1 декабря. Так, налог за 2017 год нужно заплатить не позднее 1 декабря 2018 года.

Платежки для уплаты должны прийти на почту летом. Если вдруг письмо затерялось, есть еще один способ узнать размер налога и заплатить — через личный кабинет ФНС.

«Упрощенка» протестировала уплату налогов через личный кабинет. Это удобно: в личном кабинете доступны платежки для уплаты налогов за 2016 год. Их можно распечатать на принтере и оплатить в банке.

Но проще всего оплатить налоги прямо в личном кабинете с помощью банковской карты. Но надо чтобы банк, который выпустил карту, заключил соглашение с ФНС. Практически все крупные банки сделали это.

Через 1-2 дня после уплаты информация о платеже придет в личный кабинет и долги будут закрыты.

Открыть доступ к личному кабинету можно несколькими способами:

Как это сделать, подробно написано на сайте ФНС.

Для юрлиц. Транспортный налог является региональным налогом, сроки его уплаты устанавливаются законами субъекта, в котором автомобиль зарегистрирован.

Транспортный налог уплачивается авансовыми платежами за I, II и III кварталы и по итогам года.

КБК для уплаты транспортного налога и авансовых платежей по нему в 2018 году: 182 1 06 04011 02 1000 110.

Декларация по транспортному налогу представляется только по итогам года. Срок сдачи – до 1 февраля года, следующего за отчетным. Таким образом, срок сдачи декларации по транспортному налогу за 2017 год – до 1 февраля 2018 года. А за 2018 год — до 1 февраля 2019 года.

Декларация по авансовым платежам по транспортному налогу не представляется.

Уплачивать транспортный налог и сдавать декларацию нужно в ИФНС, в которой зарегистрирована организация.

Кто должен платить транспортный налог в 2018 году

Транспортный налог уплачивается всеми владельцами авто — физическими лицами, ИП и организациями независимо от применяемой системы налогообложения. Если на организацию зарегистрирован автомобиль – она обязана уплачивать налог.

Причем транспортный налог уплачивается вне зависимости от того, используется автомобиль в деятельности компании или нет. То есть, даже если машина целыми днями стоит в гараже, организация все равно обязана заплатить за нее транспортный налог.

В случае, если автомобиль взят компанией в лизинг, плательщиком транспортного налога является либо лизингодатель, либо лизингополучатель – в зависимости от того, на кого зарегистрировано авто.

Не уплачивается транспортный налог только за период, когда он снят с учета до дня постановки на учет.

Снижение транспортного налога в 2018 году для юрлиц

Федеральным законом от 27.11.2017 № 335-ФЗ отменены повышающие коэффициенты на автомобили.

Изменения внесены в пункт 2 статьи 362 НК РФ. В этой норме установлены повышающие коэффициенты на автомобили.

Отменены два коэффициента:

Также уточнен коэффициент 1,1. Он теперь применяется в отношении легковых автомобилей средней стоимостью от 3 миллионов до 5 миллионов рублей включительно, с года выпуска которых прошло не более 3 лет (до этого — от 2 до 3 лет).

В редакции нового федерального закона норма пункта 2 статьи 362 НК РФ пишется так (жирным — новое, зачеркнутым — удаленное из закона):

Сумма транспортного налога исчисляется с учетом повышающего коэффициента:

При этом исчисление сроков начинается с года выпуска легкового автомобиля.

Как рассчитать транспортный налог в 2018 году

Для физлиц. Гражданамрассчитывает налог налоговая инспекция. И присылает расчет с платежкой на почту или в личный кабинет налогоплательщика на сайте ФНС (как к нему подключиться мы рассказали выше).

Рассчитать налог можно на калькуляторе на сайте ФНС. Для этого в верхнем левом углу сайта ФНС выберете свой регион.

Для юрлиц. Транспортный налог рассчитывается по каждому транспортному средству, числящему в собственности организации.

Налоговая база – это мощность автомобиля в лошадиных силах. Как правило, она указана в паспорте транспортного средства.

Если авто было зарегистрировано или наоборот, снято с учета в течение года, при расчете транспортного налога применяется специальный коэффициент Кв. Он равен:

Коэффициент Кв

=

Количество полных месяцев владения авто

/

Количество календарных месяцев в отчетном периоде (3 или 12)

Полным месяцем считается:

Для дорогостоящих автомобилей, средняя стоимость которых превышает 3 миллиона рублей, применяется повышающий коэффициент Кп (данные коффициенты действуют для уплаты налога за 2017 год):

Средняя стоимость автомобиля в млн. руб.

Количество лет, прошедших с года выпуска авто

Коэффициент Кп

От 3 до 5 включительно

Не более 1

1,5

От 1 до 2

1,3

От 2 до 3

1,1

Свыше 5 до 10 включительно

Не более 5

2

Свыше 10 до 15 включительно

Не более 10

3

Свыше 15

Не более 20

Каждый квартал по транспортному налогу уплачиваются авансовые платежи. Для того, чтобы их рассчитать, нужно воспользоваться формулой:

Авансовый платеж по транспортному налогу

=

1/4

х

Мощность в л.с.

х

Ставка налога

х

Коэффициент Кв

х

Коэффициент Кп

Обратите внимание! По грузовым автомобилям, по которым оплата производится в системе «Платон», транспортный налог рассчитывается в особом порядке. А авансовые платежи в этом случае рассчитываются, но не уплачиваются.

Сумма транспортного налога за год рассчитывается по формуле:

Транспортный налог за год

=

Мощность в л.с.

х

Налоговая ставка

х

Коэффициент Кв

х

Коэффициент Кп

Величина транспортного налога к уплате за год рассчитывается как разность исчисленного транспортного налога минус уплаченные авансовые платежи.

Как заполнить декларацию по транспортному налогу в 2018 году?

Декларацию заполняют только юридические лица. Физические лица и ИП декларацию не сдают.

Заполнение декларации необходимо начать с титульного листа, в котором отражаются реквизиты организации и данные о подаваемой декларации.

Далее заполняется раздел 2. Этот раздел нужно заполнить по каждому автомобилю, зарегистрированному на организацию.

После заполнения раздела 2, необходимо заполнить раздел 1. В нем отражаются данные по исчисленному транспортному налогу по всем авто, имеющимся в компании.

В строке 010 необходимо указать КБК для уплаты транспортного налога.

В строке 020 – ОКТМО той ИФНС, в которую уплачивается налог.

В строке 021 – исчисленный транспортный налог за год.

В строке 023, 025 и 027 – суммы исчисленных и уплаченных авансовых платежей.

В строке 030 отражается сумма транспортного налога к уплате за год (за минусом авансовых платежей).

Декларация по транспортному налогу в 2018 году: бланк и образец заполнения декларации

Бланк декларации по транспортному налогу в 2018 году

Также на нашем сайте вы можете посмотреть образец заполнения декларации по транспортному налогу в 2018 году.

Источник: https://www.26-2.ru/art/351830-transportnyy-nalog-v-2018-godu