Транспортный налог в 2017-2018 годах для юридических лиц

Транспортный налог для юридических лиц 2017–2018 годов по-прежнему уплачивается за каждое зарегистрированное на организацию транспортное средство (далее – ТС). Узнайте из нашего материала о порядке расчета налога, сроках уплаты и форме отчетности по нему.

Особенности транспортного налога для юрлиц

Изменения 2017–2018 по транспортному налогу для юридических лиц

Срок оплаты транспортного налога для юридических лиц

Итоги

Особенности транспортного налога для юрлиц

Транспортный налог для юридических лиц, как и для физлиц, рассчитывается по простой формуле:

База налогообложения × ставка налога.

Кроме того, в эту формулу могут также добавляться понижающие/повышающие коэффициенты, а ставка налога в регионе может быть уменьшена или увеличена по отношению к базовым величинам, указанным в п. 1 ст. 361 НК РФ. Но установленные в субъектах федерации ставки налога не могут отличаться от базовых больше чем в 10 раз — такое ограничение указано в п. 2 ст. 361 НК РФ.

Подробнее о порядке расчета транспортного налога для автомобилей читайте в нашей статье «Как рассчитать транспортный налог на автомобиль?».

В отношении дорогих авто, стоимость которых превышает 3 млн руб., применяется повышающий коэффициент. Этот коэффициент можно найти в п. 2 ст. 362 НК РФ. Его величина зависит не только от стоимости авто, но и от срока его использования после выпуска. Цены на элитные автомобили ежегодно обновляются и доступны для знакомства с ними на официальном сайте Минпромторга.

В соответствии с п. 5 ст. 83 НК РФ местом для предоставления деклараций и уплаты транспортного налога в отношении автомототехники и воздушных ТС считается место регистрации самого налогоплательщика.

Налогоплательщики-юрлица в отличие от физлиц должны самостоятельно рассчитывать налог и отчитываться по нему в ИФНС путем подачи деклараций.

Налоговые декларации по транспортному налогу подаются не позднее 1 рабочего дня февраля того года, который следует за отчетным.

Если в регионе принято решение об уплате авансовых платежей, то в течение года ежеквартально платятся такие платежи, но расчеты по ним в ИФНС не подаются. Суммы авансов учитывают при определении величины налога, подлежащего уплате по окончании налогового периода.

О том, как отчитаться по транспортному налогу, можно узнать из статьи «Заполняем декларацию по транспортному налогу за 2017 год».

Изменения 2017–2018 по транспортному налогу для юридических лиц

За последние годы в порядок расчета транспортного налога были внесены изменения:

- Уточнен порядок расчета коэффициента владения в отчетном (налоговом) периоде, согласно которому этот коэффициент при поступлении (выбытии) ТС в этом периоде определяют как отношение числа полных месяцев владения к полному количеству месяцев в соответствующем периоде. За полный принимается тот месяц, в котором ТС приобретено до 15 числа или выбыло после 15 числа (п. 3 ст. 362 НК РФ).

- Установлены правила о том, что перечень дорогих автомобилей применим только к тому периоду, в котором он до 1 марта размещен на сайте Минпромторга (п. 2 ст. 362 НК РФ), т. е. с изменением этого списка пересчитывать налог за предшествующие годы не нужно.

- Для транспортного налога, начисляемого по большегрузным автомобилям, на 2016–2018 годы применим вычет в размере уплаченной за соответствующий период платы за вред, причиняемый дорогам этими автомобилями (п. 2 ст. 362 НК РФ). Этот вычет может уменьшать величину налога по большегрузам до нулевого значения.

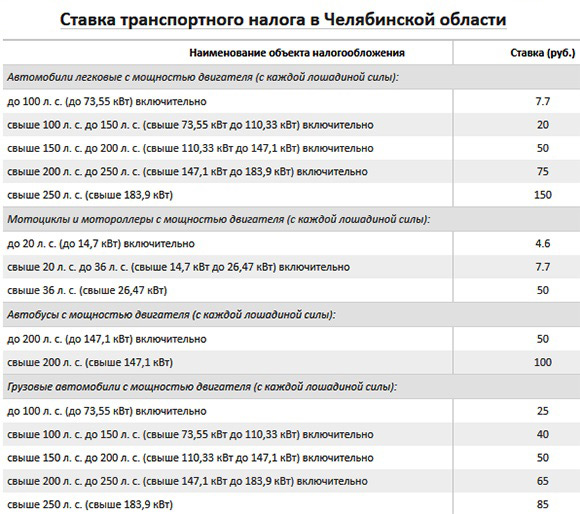

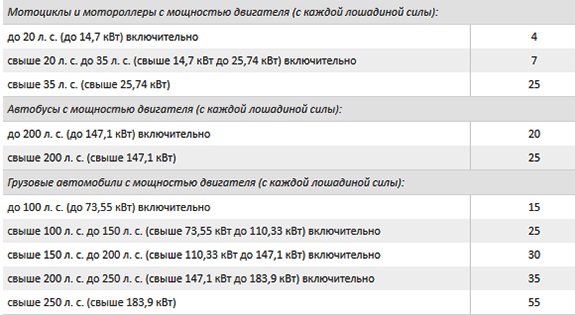

- Региональными законами периодически корректируются ставки транспортного налога.

О том, какие ставки применяют регионы, читайте в статье «Ставки транспортного налога по регионам — таблица 2017-2018».

Таблицу изменений по транспортному налогу вы найдете в этой публикации.

Срок оплаты транспортного налога для юридических лиц

Сроки уплаты как самого транспортного налога, так и авансовых платежей (если решение об их уплате принято в регионе) устанавливаются законодательными органами субъектов федерации. Однако срок оплаты налога по итогам года не может быть назначен ранее 1 февраля года, следующего за отчетным (п. 1 ст. 362 НК РФ).

Размер квартального аванса составляет ¼ часть рассчитанного за год налога (п. 2.1 ст. 362 НК РФ). Величина транспортного налога к уплате по итогам текущего налогового периода определяется как разность между указанной в налоговой декларации суммой и суммарным значением уплаченных ранее авансов (абз. 2 п. 2 ст. 362 НК РФ).

Установление оплаты авансовых платежей для регионов не обязательно (п. 3 ст. 360 НК РФ). Если авансы не установлены, то юридические лица должны уплатить всю сумму налога сразу в полной сумме, начисленной за год, в установленный законом региона срок.

Итоги

Юридические лица – владельцы зарегистрированных в регистрационных органах ТС должны уплачивать транспортный налог. Он не платится лишь в отношении транспорта, который упомянут в п. 2 ст. 358 НК РФ.

Сумму налога налогоплательщикам-юрлицам надлежит рассчитывать самостоятельно. Итоги этих расчетов ежегодно оформляются в виде налоговой декларации, подаваемой в ИФНС в срок до 1 февраля года, наступающего за отчетным. Декларацию представляют в ту ИФНС, где зарегистрирован налогоплательщик (это утверждение справедливо для владельцев ТС, указанных в подп. 2 п. 5 ст. 83 НК РФ).

Организации должны уплачивать транспортный налог авансовым способом, если иной способ оплаты налога не определен в региональном законодательстве. Авансовые платежи платят ежеквартально по окончании очередного квартала.

В этом случае окончательная сумма транспортного налога, которую надлежит оплатить после 1 февраля года, следующего за отчетным, определяется как разность рассчитанного за год налога и сумм авансов, уплаченных за этот налоговый период.

Источник: http://nalog-nalog.ru/transportnyj_nalog/transportnyj_nalog_2016-2017/transportnyj_nalog_dlya_yuridicheskih_lic/

Транспортный налог для юридических лиц — сроки уплаты, пример расчета в 2018 году

Транспортный налог обязуются оплачивать все законопослушные граждане и организации.

Но для того, чтобы не возникало вопросов у налоговых структур, следует правильно использовать действующие в регионе ставки, сроки и условия оплаты.

Общие сведения ↑

Что собой представляет транспортный налог, кто должен его платить, есть ли льготы, что является объектом налогообложения – такая информация имеется в Налоговом кодексе.

Но есть и у региональных представительств права регулировать ставки, устанавливать отчетные периоды и т. д. Разберемся во всех нюансах.

Сущность налога

Транспортный налог является обязательным платежом (если другое не предусмотрено законодательными актами), который взимается не только с физических, но и с юридических лиц, если на них было зарегистрировано транспортные средства.

Условия, особенности начислений и уплаты регулируются региональными властями.

Что нужно знать об объектах

В соответствии со ст. 358 НК Российской Федерации, объектом, что облагается налогом, является:

Вид транспортаПримерСамоходный транспортАвтобус, автомобиль, мотороллерВодныйМоторная лодка, гидроцикл, теплоход, парусное судноВоздушныйСамолет, вертолет

Не облагается налогом транспортное средство в таких случаях:

- Если легковая машина имеет мощность двигателя в пределах 100 л.с., и получена от службы соцпомощи населению.

- Если транспорт переоборудован под потребности водителя-инвалида.

- Если предприятие является владельцем моторной лодки или весельного транспорта с мощностью не более 5 л.с.

- Не платится налог на пассажирское, речное и грузовое судно, что используется для пассажиро- и грузоперевозки.

- Если транспортное средство является собственностью органов исполнительных властей, чья деятельность связана с прохождением военной службы.

- Не облагается налогом судно, что зарегистрировано в реестре РФ международного значения.

- Если транспорт был угнан, и факт кражи подтвержден документами.

- Владельцам спецмашин и тракторов, что регистрировались как сельхозтранспорт производителя, оплачивать налог также не придется.

Не стоит делать перечислений в госказну и собственнику буровой, плавучей и стационарной морской платформы.

Нормативная база

Относится это к лицам, что являются гражданами, и лицам без гражданства и тех, кто имеет иностранное гражданство.

Единственным исключением считают организаторский состав Олимпиад и Параолимпиад. Весь транспорт, что используется ими, — это необлагаемые объекты, применяемые для организации мероприятий.

Налоговой базой считают:

Показатель налоговой базыРазъяснениеМощность двигателей (мера измерения – лошадиная сила)Это касается транспорта, что имеют таковые (кроме воздушного суда с реактивными видами двигателей)Валовую вместимость (единица измерения – регистровые тонны)Относительно водного несамоходного транспортаПаспортную статистическую тягу реактивных двигателей (мера – килограммы силы)Относительно транспорта с реактивными двигателямиЕдиницу транспортаОтносительно другого водного и воздушного судна

Это:

1.1Относительно легкового авто, стоимость которого 3-5 млн. руб., если его выпущено 2-3 года назад1.3Относительно машин, стоимость которых 3-5 млн. руб., выпущено 1 год назад1.5Относительно авто, стоимость которого 3-5 млн. руб., выпущено меньше года назад2Относительно авто, стоимость которого 5-10 млн. руб., выпущено 5 лет назад3Относительно авто, что стоит 10-15 млн. руб., произведенной не больше, чем 10 лет назад3Относительно авто, что стоит 15 млн. руб., год выпуска – не больше 20 лет назад

Список всех транспортных средств, цена который составляет до 3 млн. руб., имеется на сайте Министерства промышленности и торговли РФ.

Если транспорт какой-то марки не указан в списке, то налог будет уплачиваться без использования повышающих коэффициентов.

Какой транспортный налог у юридических лиц ↑

Какие особенности уплаты налога на транспорт юридическим лицом? Действуют ли те же правила, что и для физических лиц или есть определенные особенности? Кто должен рассчитать сумму, когда и как подать декларацию?

Кто занимается расчетом

Транспортный налог физическим и юридическим налогом платится одинаково.

Но есть отличие – организация самостоятельно делает расчеты налоговых сумм и авансов, а затем подает отчет в налоговые структуры, тогда как физическому лицу приходит уведомление с уже исчисленной суммой.

Сумму, которую необходимо перечислить в государственную казну в конце налогового периода, определяют относительно каждого транспортного средства.

Для этого пользуются стандартной формулой, где указывают ставку и базу налога, если другие условия не прописаны в законодательных актах. Рассчитывают так:

Размер налога на транспорт, владелец которого – предприятие, определяют, как разницу между начисленными суммами и суммами авансов по налогам, что должны быть уплачены на протяжении налоговых периодов.

Плательщики делают расчет аванса налога после окончания определенного отчетного периода. Размер – 1/4 произведений базы налога и ставок (ст. 362 Налогового кодекса):

Общая сумма определяется таким образом:

Расчет налога на транспорт с использование повышающих коэффициентов:

Условия определения сумм перечислений будут зависеть от того, устанавливались ли региональными властями отчетные сроки по налогам на транспорт или нет.

Налоговая ставка – величина, которая устанавливается нормативными актами региональных представительств.

То есть, она в каждом регионе может отличаться, поэтому перед проведением расчетов стоит уточнить действующие ставки на текущий год в определенной местности.

Если в документах на транспортное средство отображаются показатели мощности в киловаттах, тогда необходимо их перевести в лошадиные силы:

Полученные суммы не нужно округлять.

Пример расчета

К примеру, предприятием было куплено 20.05.2014 г. легковой транспорт марки Mazda 3, мощность которого 105 л.с. Регистрация осуществлена в Санкт-Петербурге.

Сумма налога:

105 л.с. * 35 рублей * 8 месяцев : 12 месяцев = 2450 рублей.

Бухучет будет содержать такие проводки:

ПроводкаОперацияДт 26 Кт 68 субсчетДля расчетов налога по транспорту – 2450 рублей (начислено)Дт 68 субсчет Кт 51Для расчета транспортного налога; кредит – 2450 (уплачено)

Источник: http://buhonline24.ru/nalogi/transportnyj/transportnyj-nalog-dlja-juridicheskih-lic.html

Особенности расчета и платежей по транспортному налогу для юридических лиц

Налоговый кодекс предупреждает, что уплачивать транспортный налог обязан любой автовладелец (помимо льготников), на кого зарегистрировано средство передвижения, будь то частное лицо, компания или бизнесмен.

Поэтому, если в вашей организации есть автомобиль, вам придется платить за него налог.

Какие именно правила уплаты налога на транспортное средство существуют для юридических лиц согласно Налоговому кодексу? В чем специфика налогообложения корпоративных автовладельцев по этому региональному фискальному сбору?

Все самое важное о транспортном налоге для юр лиц, необходимых сроках его уплаты (платежа) организациями и правилах исчисления для любых предприятий — в этом материале.

…

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефону +7 . Это быстро и !

Особенности налогообложения

Следует помнить, что автомобили не являются объектом налогообложения по налогу на имущество. Это касается авто как юридических, так и физических лиц.

Различия в налогообложении для юридических лиц, ИП и частных автовладельцев по транспортному налогу существенны:

- Индивидуальный предприниматель (ИП) облагается транспортным налогом как частное лицо, поскольку автомобиль регистрируется на него как на гражданина, а не как на главу фирмы.

- Организации обязаны подавать отчетность и заполнять декларацию по ТН, а физлица нет.

- Юридические лица должны уплачивать авансовые платежи по транспортному налогу, а другие плательщики избавлены от такой обязанности.

- Различаются сроки оплаты транспортного налога для разных категорий плательщиков – юр лицами средства должны быть внесены уже в феврале-апреле, а физическими лицами – только в октябре-ноябре года, который следует за налоговым периодом.

- Порядок исчисления транспортного налога для юридических лиц (включая ИП) не зависит от выбранной системы налогообложения – он взимается вне зависимости от того, работает ли компания по УСН или ЕНВД, либо применяет общую систему.

Транспортный налог включается в расходы организации, поэтому при применении схемы налогообложения «доходы минус расходы», за счет него можно уменьшить налогооблагаемую базу по УСН и заплатить единого налога меньше, либо вовсе не перечислять средства в бюджет, если транспортный налог превышает обязательства.

Формула расчета транспортного налога для юридических лиц проста и содержит минимум переменных:

ТН = СН*НБ*НП

Как именно считать транспортный налог для юридических лиц по этой схеме? Здесь:

- СН – ставка налога (в зависимости от мощности средства передвижения или других параметров объекта налогообложения).

- НБ – налоговая база (та самая мощность или иная характеристика транспорта).

- НП – налоговый период (1 полный год).

Однако региональными нормативными актами могут быть предусмотрены дополнительные корректирующие коэффициенты, которые повлияют на конечную сумму ТН. Коэффициенты определяют зависимость суммы налога от возраста автомобиля, его стоимости и категории автовладельца. Ряд льготников могут быть вовсе освобождены от уплаты этого налога.

Сроки уплаты

Ответ на вопрос «куда платить транспортный налог юридическим лицам» прост: и авансовые, и основные платежи уплачиваются в ИФНС по месту постановки на учет объекта налогообложения.

Как именно платят транспортный налог юридические лица (включая ИП и бюджетные организации)?

Периодичность внесения авансовых платежей составляет квартал, а по истечению года надо вносить основной платеж по налогу. Причем каждый субъект РФ в соответствии со статьей 363 Налогового Кодекса вправе по собственному усмотрению устанавливать сроки оплаты (платежа) транспортного налога для юридических лиц.

Региональные сроки внесения средств в бюджет за транспорт не должны опережать срок предоставления декларации по транспортному налогу согласно федеральному законодательству – 1 февраля.

Различные регионы требуют от организаций платить ТН за предыдущий год не позднее 1 марта, но встречаются и такие сроки уплаты, как 1 февраля или 1 апреля.

Авансовые платежи за текущий год вносятся по истечении 1, 2 и 3 кварталов и их сроки оплаты также зависят исключительно от решения властей субъекта РФ.

Так, например, в Новгородской области аванс по транспортному налогу надо внести до 30 мая, до 30 августа и до 30 ноября, а в Челябинске все эти авансовые платежи нужно внести на месяц раньше – до 30 апреля, 30 июля или до 30 октября.

Отдельные категории автовладельцев по решению законодательного органа региона могут получить освобождение от необходимости осуществлять авансовые платежи и будут платить сразу налог за год.

Невзирая на наличие авансовых платежей, юридические лица – плательщики транспортного налога подают декларацию только единожды.

Срок сдачи декларации по транспортному налогу для юридических лиц устанавливается с учетом статьи 363 Налогового Кодекса РФ и представляет собой 1 февраля года, следующего за налоговым периодом.

Индивидуальные предприниматели и физические лица не заполняют декларации по транспортному налогу и даже самостоятельно не рассчитывают размер этого фискального сбора. Им не нужно сдавать никакую отчетность, а для уплаты ТН достаточно использовать налоговые извещения из ИФНС, где уже указана точная сумма платежа за год и оплатить его надо до 1 октября.

Есть ли льготы для бюджетных учреждений?

Отличий в исчислении и уплате транспортного налога для бюджетных учреждений не предусмотрено – они несут обязанность по оплате ТН аналогично другим юридическим лицам.

Транспортные средства переданные этим казенным организациям в пользование облагаются налогом по месту их постоянной регистрации и уплачивает этот налог непосредственный собственник – государство, а не учреждения-пользователи.

Вот только региональные власти в соответствии с положениями Налогового Кодекса РФ могут установить другой порядок налогообложения для этой категории плательщиков. Например, им доступна возможность менять ставки, сроки уплаты, наличие отчетных периодов и авансовых платежей, а также предоставление льгот.

https://youtube.com/watch?v=RtV6PVjBCLo

В Москве бюджетные организации, имеющие средства передвижения (кроме водных и воздушных судов), относятся к категории льготников по транспортному налогу, но средства, высвобожденные от ТН, носят целевой характер и могут быть направлены исключительно на социальную защиту сотрудников и развитие самого учреждения.

Чем грозит неуплата авансовых платежей и самого налога за владение транспортными средствами? Штрафные санкции для юридических лиц за подобные нарушения следующие:

- Инициирование внеочередной проверки фискальными органами.

- Начисление пени (1/300 ставки рефинансирования за каждый день просрочки налогового платежа)

- Штраф за неуплату налоговых платежей.

- Обращение в суд для взыскания задолженности.

- Принудительное удержание долга из других доходов неплательщика.

- Наложение обременения на имущество должника.

При предоставлении организацией заведомо ложных сведений в отчетности или уклонении от уплаты налогов юридическому лицу и уполномоченным сотрудникам (директор и главный бухгалтер) грозит уголовная или административная ответственность.

Срок исковой давности по транспортному налогу для юрлиц составляет три года. По этой причине, если ИФНС подает заявление о взыскании задолженности более, чем за 3 года, нужно переносить все разбирательства в зал суда.

Юридические лица обязаны также оплачивать транспортный налог, как и частные автолюбители, но у этих субъектов налогообложения имеется специфическая обязанность подавать в ИФНС отчетность, а также есть возможность уплачивать авансовые платежи, а не платить транспортный налог единовременно.

Есть и другие нюансы возникающих при владении транспортом взаимоотношений с фискальными органами. Главное, не нарушать законодательства и придерживаться положений Налогового кодекса и решений региональный властей, чтобы избежать штрафных санкций.

Смотрите видео-презентацию, чтобы узнать больше по теме:

Источник: http://avtourist.guru/nalogi-i-sbory/transportnyj/yurlitsam.html

Транспортный налог для юридических лиц в 2018 году: сроки уплаты, ставка, расчет

Как ясно из названия налога, его плательщиками являются владельцы транспортных средств. Какой формулой воспользоваться для расчета, в какие сроки перечислить транспортный налог — эту информацию вы найдете в статье.

Налог на транспорт платят собственники транспорта. Налог является региональным, то есть ставка транспортного сбора зависит от решения региональных властей.

Все нюансы, касающиеся транспортного налога для юридических лиц, есть в гл. 28 НК РФ.

Чаще всего налог исчисляют с автомобилей и автобусов, которые есть на балансе компании. Однако при специфической деятельности налог платится и с другого вида транспорта.

Например, яхт-клуб, сдающий в аренду лодки, катера или яхты, будет платить налог с этого водного транспорта. Но следует учитывать, что не все виды транспорта попадают под налогообложение.

В случае с яхт-клубом не нужно считать налог на лодки с мотором мощностью до 5 лошадиных сил (л. с.).

Еще девять видов средств передвижения не облагаются налогом. Их перечень можно найти в ст. 358 НК РФ.

Ставка транспортного налога для юридических лиц в 2018 году

Главный критерий, исходя из которого устанавливается ставка на тот или иной вид транспорта, — мощность двигателя. Чем мощнее транспорт, тем выше налог.

Все ставки указаны в рублях на 1 л. с. В ст. 361 НК РФ ставки по видам транспорта представлены в виде таблицы.

Важно помнить, что чаще всего регионы меняют значение ставок. Им разрешено делать их меньше или больше. Но итоговое значение не должно отличаться от федеральных ставок более чем в 10 раз.

Сроки уплаты транспортного налога юридическими лицами в 2018 году

Срок уплаты транспортного налога для юридических лиц зависит от региона.

Чаще всего налог нужно платить раз в год до 1 февраля года, следующего за отчетным. Таким образом, налог за 2017 год компании платят до 01.02.2018. Но регионы вправе установить отчетные периоды. Тогда транспортный налог придется платить ежеквартально.

Расчет транспортного налога для юридических лиц

Юридические лица должны рассчитывать налог самостоятельно, не дожидаясь требования ФНС.

Для вычисления суммы налога компании потребуется знать три величины: мощность, ставку налога и время владения транспортом. Для дорогих машин полученное значение следует умножить на специальный коэффициент (ст. 362 НК РФ).

Пример № 1. ООО «Снегирь» имеет на балансе автомобиль Audi А3 мощностью 102 л. с. Машина Audi А3 куплена в 2015 году. Стоимость автомобиля 1 230 000 рублей, поэтому повышающий коэффициент не применяется. Audi зарегистрирована в Свердловской области, где ставка налога для такой машины с учетом всех параметров составляет в 2017 году 9,4 рубля.

Бухгалтер Карпов Т. И. рассчитал налог за 2017 год: 9,4 х 102 = 958,80 рубля.

Пример № 2. ООО «Снегирь» имеет на балансе автомобиль Audi мощностью 140 л. с. Audi куплена и поставлена на учет 03.03.2017. Стоимость автомобиля 3 270 000 рублей, год выпуска 2017, поэтому применяется повышающий коэффициент 1,5. Audi зарегистрирована в Свердловской области, где ставка налога для такой машины с учетом всех параметров составляет в 2017 году 9,4 рубля.

Бухгалтер Карпов Т. И. рассчитал налог за 2017 год: 9,4 х 140 х 1,5 х (10/12) = 1 645 рублей.

Отчетность

Раз в 12 месяцев компании представляют декларацию по транспортному налогу. Сделать это нужно до 1 февраля.

Заполните и отправьте онлайн декларацию по транспортному налогу без ошибок и в срок! Дарим доступ на 3 месяца в Контур.Эктерн!

Попробовать

Источник: https://www.kontur-extern.ru/info/transportnyj-nalog-dlya-yuridicheskih-lic

Сроки оплаты транспортного налога в 2018 году для юридических лиц москве

Транспортный налог для юридических лиц в 2018 году

Поэтому величина очень индивидуальна и будет заметным образом отличаться от одного российского региона к региону.

Как известно любому бухгалтеру, обязанность по расчёту этого лежит именно на самом юрлице, а отчёт в ФНС подаётся в виде декларации, и налоговые органы только проверяют, опираясь в том числе и на базу данных ГИБДД, правильно ли бухгалтерия рассчитала величину и в полном ли объёме произошла уплата.

Транспортный налог 2018: ставки, льготы, сроки уплаты

Сумма ежегодного платежа транспортного налога рассчитывается территориальным налоговым органом и доводится до плательщика посредством уведомления не позднее 30 дней до срока оплаты.

Чаще всего документ отправляется на почтовый адрес физического лица, однако законом предусмотрены и другие способы вручения налогового уведомления: Лично, под расписку налогоплательщика. Электронной версией по телекоммуникационным каналам.

Сроки уплаты транспортного налога для физических и юридических лиц в 2018 году

То есть — за 2015 год на ТС нужно оплатить до 1 декабря 2018 года.

Вместе с тем, ФНС вправе исчислять и фиксировать в уведомлении за 3 года. Поэтому, если, к примеру, в 2018 году ведомство не прислало уведомления гражданину по платежу за 2015 год, то не исключено, что оно все же пришлет соответствующий расчет в 2018 или 2018 году.

Если налог за транспортное средство гражданин действительно еще не платил, и если ФНС не прислало вовремя уведомления, то ему нужно будет исполнить важное обязательство, установленное законом — уведомить ФНС о наличии соответствующего транспортного средства в собственности.

Срок уплаты транспортного налога для физических лиц в 2018 году

Согласно ст.

357 НК РФ транспортный уплачивают физические лица или организации, на которых зарегистрированы транспортные средства, подлежащие налогообложению. Налог необходимо оплачивать за зарегистрированные в РФ: Автомобили, автобусы, мотоциклы и др.

https://youtube.com/watch?v=013ZpAmtaC8

самоходные машины; Самолеты и вертолеты и др.

воздушные средства; Парусные суда, яхты, моторные лодки и др.

С конкретными ставками транспортного налога по регионам в 2018 годах можно ознакомиться в таблице ниже. Наименование объекта налогообложения Налоговая ставка (в рублях) на 2018 годы Легковые автомобили с мощностью двигателя (с каждой лошадиной силы): до 100 л.

с. (до 73,55 кВт) включительно

Размер транспортного налога для юридических лиц

Налогом облагается весь транспорт, передвигающийся по воде, воздуху и суше за некоторым исключением: Как рассчитать транспортный Для того, чтобы юридическому лицу произвести расчёт налога по каждому средству передвижения в отдельности, нужно воспользоваться формулой: Налоговая ставка * налогооблагаемая база * (срок владения, выраженный в месяцах / 12) * повышающий коэффициент = стоимость налога.

Источник: http://perspectiva78.ru/sroki-oplaty-transportnogo-naloga-v-2017-godu-dlja-juridicheskih-lic-moskve-83847/

Срок уплаты транспортного налога в 2018 для физических лиц

Транспортный налог в России – это обязательный для всех автомобилистов сбор в государственную казну.

Несмотря на то, что в последнее время в Госдуме ведутся споры о возможной его отмене в будущем, побор на транспорт сохранится.

В представленном вашему вниманию материале разберемся в вопросах, касающихся данного сбора – сколько он составит для физических и юридических лиц, а также какие сроки его уплаты за 1 и 2 кварталы установлены законодательством.

Транспортный налог для физических лиц в 2018 сколько составляет?

Платить такой налог обязаны те граждане, которые являются собственниками приобретенного автомобиля.

Однако надо понимать, что хозяин мощного импортного транспортного средства с большим количеством лошадиных сил под капотом должен будет приготовиться заплатить гораздо большую сумму, чем владелец скромного отечественного авто.

Согласно российскому Налоговому Кодексу в последней редакции, сумма взноса за машину напрямую связана с такими параметрами, как:

- масса авто;

- мощности мотора;

- возраст ТС и так далее.

Для удобства пользователей на многих специализированных интернет ресурсах для расчета госпошлины предлагается воспользоваться удобным онлайн калькулятором. Данный инструмент позволяет довольно точно рассчитать необходимую сумму выплат.

Если вы решили произвести расчет самостоятельно, то следует знать, что помимо вышеперечисленных параметров в вычислениях принимает участие еще и такая величина, как ставка транспортного налога.

К примеру, если вы владеете мотоциклом до 20 л/с и проживаете в Ленинградской области, то за каждую лошадиную силу вы заплатите 10 рублей. Но, если вы проживаете в Ярославской области, то этот показатель будет равен 7,5 рублям. Кроме того, вам понадобятся такой показатель, как количество месяцев владения ТС.

Транспортный налог для юридических лиц в 2018

Транспортный налог для юрлиц оплачивается несколько по-другому. К примеру, для организаций функционирует три периода оплаты в году — кварталы. Однако законодательство позволяет вносить оплату за все периоду один раз в году.

Показателем для предельной уплаты является дата 1 февраля. Так, в этом году юридический представитель платит за прошлый налоговый год, а в 2018-м – за этот. Обязанность составления и заполнения декларации в организациях возложена на бухгалтера. Он и относит отчетный документ в налоговый орган.

Срок уплаты транспортного налога физическими лицами

Согласно части 2 статьи № 358 НК РФ в последней редакции, объектами данного налогообложения являются:

- лодки (весельные, моторные), которые обладают мощностью не более пяти лошадиных сил;

- легковые машины с мощностью мотора до 100 лс;

- суда речного и морского предназначения;

- суда для перевозки пассажиров и грузов;

- тракторы, комбайны различных типов;

- автотранспортные средства, принадлежащие федеральным органам исполнительной власти и другие средства передвижения.

Налоговый период при оплате налога для физических лиц составляет 1 год. Срок уплаты госпошлины на машину физическими представителям определяется Налоговым Кодексом РФ. В 2018 внести взнос автовладелец должен до 1-го октября 2018.

Срок уплаты транспортного налога юридическими лицами

Периодом, носящим название «налоговый», согласно с законом Российской Федерации считается 1 календарный год. Внесение уплаты транспортного взноса юридическими лицами должно происходить единожды в году после получения специального уведомления. Последним сроком уплаты взноса на транспорт юридическими лицами является 1-е февраля 2018 года.

Срок уплаты за 1 и 2 кварталы

Предельный срок уплаты автомобильного сбора за первый квартал – 30 апреля, за второй квартал – 31 июля. Однако надо учитывать, что сбор является региональным сбором и некоторые нюансы его погашения определяют местные муниципалитеты (ст. № 356 НК РФ).

Срок уплаты транспортного налога в Москве

Сроки уплаты транспортного налога в Москве для физических лиц и организаций отличаются. Юр. лица уплачивают сбор не позднее 5 февраля года, который идет вслед за прошедшим периодом. Налогоплательщики, относящиеся к физическим лицам, вносят взнос до 1-го декабря года, следующего за истекшим налоговым этапом.

Задать вопрос юристу

Источник: http://fpolis.ru/avtoyurist/transportnyj-nalog-dlya-fizicheskix-i-yuridicheskix-lic.html

Транспортный налог 2017 сроки уплаты для юридических лиц москва

Объекты налогообложения признаются транспортные средства, зарегистрированные в соответствии с законодательством РФ.

Часть 1 статьи 358 НК РФ: Объектом налогообложения признаются автомобили, мотоциклы, мотороллеры, автобусы и другие самоходные машины и механизмы на пневматическом и гусеничном ходу, самолеты, вертолеты, теплоходы, яхты, парусные суда, катера, снегоходы, мотосани, моторные лодки, гидроциклы, несамоходные (буксируемые суда) и другие водные и воздушные транспортные средства (далее в настоящей главе — транспортные средства), зарегистрированные в установленном порядке в соответствии с законодательством Российской Федерации. Но, как и везде, тут также имеются исключения, которые не облагаются налогом.

Внимание

Налоговым периодом, в соответствии с Налоговым Кодексом Российской Федерации, признается один календарный год. Часть 1 статьи 360 НК РФ: Налоговым периодом признается календарный год.

Абзац 3 части 1 статьи 363 НК РФ: Налог подлежит уплате налогоплательщиками — физическими лицами в срок не позднее 1 октября года, следующего за истекшим налоговым периодом. (в ред.

Транспортный налог в 2016-2017 годах для юридических лиц

Важно

Герои Российской Федерации, Герои Советского Союза, а также граждане, награжденные орденом Славы трех степеней (за одно ТС, которое зарегистрировано на граждан указанных категорий). 4. Ветераны и инвалиды ВОВ. 5. Ветераны боевых действий и инвалиды боевых действий (за одно ТС, которое зарегистрировано на граждан указанных категорий).

6.

8. Один из родителей или усыновителей, опекун, попечитель ребенка-инвалида (за одно ТС, которое зарегистрировано на граждан указанных категорий). 9.

Юридическим лицам

Транспортный налог относится к региональным сборам. В городе Москва транспортный налог взимается на основании Закона г. Москвы «О транспортном налоге» № 33 от 9 июля 2008 года.

Закон регулирует ставки и порядок начисления транспортного налога, а также определяет льготы по транспортному налогу в Москве, дающие право на освобождение или снижение налоговой нагрузки.

Нужно отметить, что налогоплательщики ориентируются на законодательство субъектов РФ в вопросах ставок, льгот и порядка налогообложения.

В нашей статье мы рассмотрим ставки, объекты налогообложения, порядок уплаты и пример расчета транспортного налога по городу Москва.

Ставки и объекты налогообложения В зависимости от мощности двигателя, тяги реактивного двигателя или валовой вместимости транспортных средств (в расчете на одну лошадиную силу мощности двигателя транспортного средства), устанавливаются налоговые ставки (в рублях).

Онлайн журнал для бухгалтера

Ставки по транспортному налогу на основании закона г. Москвы «О транспортном налоге» следующие: Наименование объекта налогообложения Налоговая база (мощность двигателя) Налоговая ставка (в рублях) Автомобили легковые до 100 л. с. до 73,55 к Вт 12 р. Автомобили легковые свыше 100 л. с. до 125 л. с. свыше 73,55 кВт до 91,94 кВт 25 р. Автомобили легковые свыше 125 л. с. до 150 л.

с. свыше 91,94 кВт до 110,33 кВт 35 р.

Автомобили легковые свыше 150 л. с. до 175 л. с. свыше 110,33 кВт до 128,7 кВт 45 р. Автомобили легковые свыше 175 л. с. до 200 л. с. свыше 128,7 кВт до 147,1 кВт 50 р.

Автомобили легковые свыше 200 л. с. до 225 л. с. свыше 147,1 кВт до 165,5 кВт 65 р. Автомобили легковые свыше 225 л. с. до 250 л. с. свыше 165,5 кВт до 183,9 кВт 75 р.

Автомобили легковые свыше 250 л. с. свыше 183,9 кВт 150 р. Мотоциклы и мотороллеры до 20 л. с. до 14,7 кВт 7 р.

https://youtube.com/watch?v=qCvElNicKnc

Мотоциклы и мотороллеры свыше 20 л.

Транспортный налог в москве в 2017-2018 году

Источник: http://frico.su/transportnyj-nalog-2017-sroki-uplaty-dlya-yuridicheskih-lits-moskva/

Транспортный налог для юридических лиц в 2018 — сроки уплаты, расчет, пени

Какие особенности предусмотрены законодательством для взыскания налога на владение транспортом с организаций? Об актуальных положениях федеральных и региональных актов в этой области рассказано в этой публикации.

Что это такое

Транспортный налог представляет собой обязательный платеж, порядок оплаты которого осуществляется на основании требований федерального законодательства. Ставки и сроки внесения платежей, список организаций, которые освобождены от оплаты налога, устанавливаются региональным законодательством.

Обязанность по оплате в бюджет налога привязывается не к моменту оформления собственности, а осуществляется в связи с регистрацией ТС на определенное юридическое лицо.

Сложности представляют случаи определения субъекта налогообложения при передаче имущества в лизинг или аренду. В таких ситуациях оплачивает обязательный сбор фактический пользователь имущества.

Для установления обязательного сбора на владение транспортом принимаются во внимание следующие моменты:

- лошадиные силы двигателя — в первую очередь при расчете обязательного сбора принимается во внимание мощность ТС, указываются данные в ПТС на машину;

- в отношении нового вида транспорта принимается во внимание валовая вместимость с единицей измерения в регистровых тоннах, принимая во внимание как в отношении водного, так и наземного видов транспорта.

Налоговая база для расчета обязательного сбора устанавливается на основании требований ст.359 НК РФ.

Если в отношении определенного вида ТС нет технической документации, то производится расчет на основании порядка, установленного ст.95 НК РФ.

Существенное влияние на сумму налога оказывает причисление ТС с дорогостоящим машинам, список которых публикуется на сайте Минпромтогра, в случае их принадлежности юридическим лицам.

Ставки по транспортному налогу для юридических лиц

Федеральное законодательство устанавливает только требования к порядку оплаты и определения норм о транспортном налоге в отношении юридических лиц. Конкретные цифры устанавливаются региональными нормативными актами и зависят от места постановки на учет и, соответственно, регистрации организации.

Точная сумма зависит от показателей:

- мощность двигателя ТС;

- категория машины;

- срок эксплуатации ТС;

- валовая вместимость.

Приведем для примера ситуацию с начислением транспортного налога в отношении юридического лица, если его поставили на учет в организации и сняли с регистрации в тот же год.

Имущество было куплено и оформлено в ГИБДД, предположим в апреле 2018. В декабре руководство принимает решение о снятии машины с регистрационного учета – продажи.

Соответственно, организация владела машиной не полный год.

Принимаются во внимание следующие показатели:

- мощность двигателя равна 200 л.с.;

- ТС находится в тульской области, где ставка принимается равной 50 руб. за 1 л.с.;

- цена машины составляет на момент покупки 3 млн руб. без учета амортизации.

Для расчета налога принимается во внимание полный месяц, если даже куплено или реализовано ТС в его середине. Таким образом, период владения обозначается в течение полных 7 месяцев, включая апрель и декабрь.

Куда платить

Оплата налога производится по месту постановки ТС на регистрационный учет. В местную ИНФС подается декларация об оплате налога на основании требований п.3 ст.83 НК РФ. Обращаться владельцу машины следует в налоговую службу по адресу постановки на налоговый учет юридического лица.

Расчет налога производится юридическими лицами самостоятельно для внесения средств в соответствующие бюджеты по месту постановки организации на учет. Извещения о необходимости внесения обязательного сбора налогоплательщикам такой категории не рассылаются.

Оплата налога осуществляется при подаче деклараций не позднее 1 февраля года, следующего за отчетным – в течение которого начислен налог.

Если региональными законами допускается внесение авансовых платежей, то они оплачиваются ежеквартально в бюджет при подаче отчетности в налоговую.

По итогам года ведется сверка перечисленных платежей с размером сбора, установленным по окончанию отчетного периода.

Эти требования не относятся к индивидуальным предпринимателям (ИП), которые оплачивают транспортный налог как физические лица либо освобождены от него в связи с применением упрощенной системы налогообложения или ЕНВД.

Платят ли пенсионеры транспортный налог? Найдите ответ на этой странице.

Стандартной формулой для расчета транспортного налога как для организаций, так и физических лиц, является:

Базовые величины установлены ст. 361 НК РФ. Они могут изменяться под воздействием определенных факторов как в сторону увеличения, так и уменьшения. Таким образом производится расчет обязательного сбора на федеральном уровне. На основании региональных законов размер налога может понижаться или превышать установленные государственные показатели до 10 раз.

Так, например, повышающий коэффициент применяется в отношении дорогостоящих авто, стоимость которых составляет более 3 млн. руб. Стоимость устанавливается на правительственном уровне и посмотреть ее можно на сайте Минпромторга.

В 2016 году был принят ряд изменений в отношении оплаты транспортного налога:

- На законодательном уровне был уточнен порядок расчета налога при выбыиии транспортного средства, он был определен как полное количество месяцев за соответствующий период. За полный считается месяц, в котором было куплено транспортное средство, если это произошло не позднее 15 числа. Такой же механизм применяется при выбытии ТС на основании п.3 ст.362 НК РФ.

- В отношении дорогих автомобилей повышенная ставка применима только в случах, когда сведения об определенной модели опубликованы на сайте Минпромторга согласно п.2 ст.362 НК РФ, при этом пересчет обязательного сбора за прошлые периоды не производится на основании новых норм.

С июля 2016 года действуют изменения в отношении применения транспортного налога в отношении большегрузных ТС, при распространении и расчете платежей на период 2016-2018 года. При этом учитывается вред, который причиняется этим видом транспорта дорогам. На основании действующих положений уменьшение налога по этому показателю может составить 0%.

В 2018 изменения на государственном уровне в отношении транспортного налога не вносились, но они могут предусматриваться в регионах.

Сроки уплаты

Период оплаты налога устанавливается региональными властями при владении транспортом. Федеральным законодательством предусмотрено, что срок внесения обязательного сбора должен осуществляться с ограничениями – не позднее 1 февраля года, следующего за отчетным.

Квартальный авансовый платеж составляет не более четвертой части налога, подлежащего оплате за полный год. По итогам года подлежит перечислению в бюджет сумма, представляющая разницу между внесенными ежеквартально суммами и начисленным по итогам отчетного периода сбора.

Нарушение срока выплаты налога по итогам отчетного периода предусматривает наложение штрафов и начисление ежедневно пени на сумму подлежащего внесению в бюджет транспортного налога.

Существенно отличаются сроки оплаты налогов для организаций и индивидуальных предприятий. Юридические лица представляют отчетность до 1 февраля года, следующего за отчетным, а граждане, в числе которых индивидуальные предприниматели – до ноября.

За неуплату транспортного налога предусмотрены санкции:

- назначение внеплановой проверки налоговыми органами;

- установление пени в размере 1/300 ключевой ставки ЦБ РФ за каждый день просрочки;

- определение санкции в виде штрафа;

- принуждение к удержанию суммы обязательного платежа с доходов предприятия;

- наложение обеспечительных мер и взыскание за счет полученного имущества сборов в нужном размере.

Льготы для организаций

Для бюджетных учреждений порядок налогообложения по транспортному налогу такой же как в отношении других юридических лиц. Оплата происходит непосредственно от имени государства, а не организации, которая пользуется служебным транспортом.

Предусматриваться льготы для таких категорий собственников могут только на основании положений регионального законодательства.

Они могут освобождаться от уплаты обязательного сбора, к ним иногда применяются пониженные ставки либо изменяется время отчетных периодов и для внесения авансовых сборов.

К примеру, в отношении казенных предприятий на территории Москвы применяется режим льготного налогообложения. Однако средства, вырученные за счет такой экономии направляются на удовлетворение социальных нужд работников организации или направляются для развития организации.

Для верного расчета налога следует придерживаться требований налогового законодательства и учитывать положения региональных нормативных актов, которые могут со временем претерпевать изменения в части порядка начисления сборов, установления базовых ставок и повышающих либо понижающих коэффициентов при расчете налога на автомобиль.

Про УТС по КАСКО читайте здесь.

С особенностями транзитного полиса ОСАГО ознакомьтесь тут.

Источник: https://bibiguru.ru/transportnyj-nalog-dlja-juridicheskih-lic/