Как сделать перерасчет транспортного налога

Законодательство Российской Федерации обязывает каждого собственника транспортного средства, физических и юридических лиц, уплачивать транспортный налог в определённый срок.

Расчёт налогового сбора по транспорту физического лица производится в налоговом органе на основании имеющейся информации по автомобилю, который находится во владении у налогоплательщика (перерасчет полагается, например, пенсионерам ).

В жизни каждого автовладельца может произойти ситуация, при которой потребуется оформить перерасчет транспортного налога для физических лиц, если он по какой-либо причине был начислен неправильно сотрудниками налоговой инспекции.

Не каждый собственник транспортного средства знает точно весь порядок действий при таком случае.

Перерасчётом транспортного налога считается изменение размера начисленного сбора, в связи со случившимися дополнительными изменениями. Размер налога при перерасчёте может как уменьшаться, так и увеличиваться.

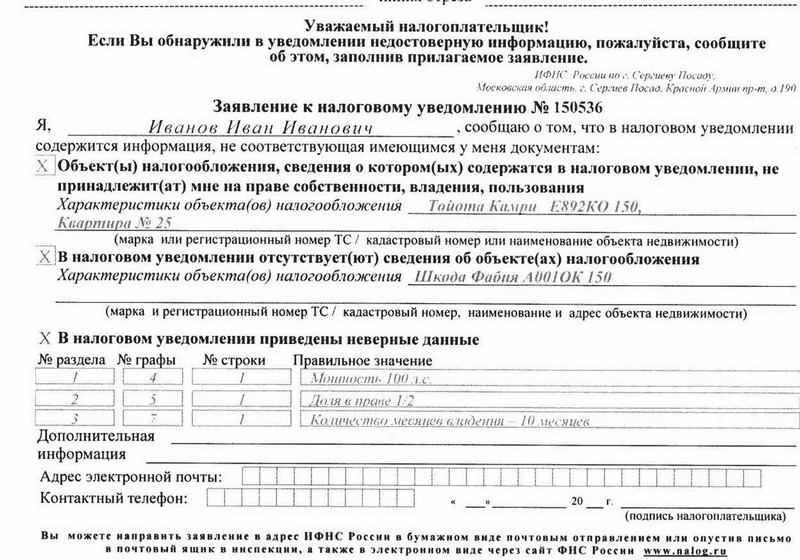

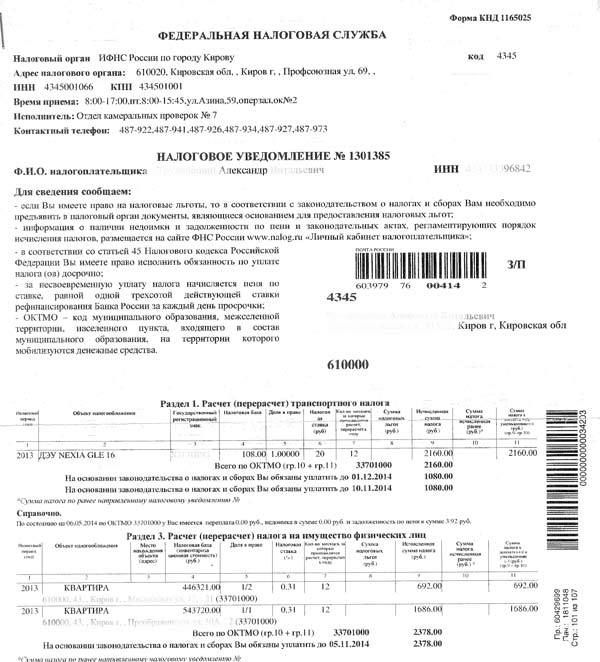

В уведомлении указана вся информация о расчёте транспортного налога (марка, модель автомобиля, налоговый период, сумма сбора, срок оплаты и др.).

При осуществлении перерасчёта налоговой суммы, в документе прописываются соответствующие данные.

Причины для действия

Оформление перерасчёта транспортного налога допускается:

- при ошибках в налоговом уведомлении (неверная мощность двигателя транспортного средства, неправильная налоговая ставка, не применение льготы);

- с продажей автомобиля во время отчётного периода. При продаже транспортного средства следует своевременно оповестить об этом налоговый орган. Если этого не сделать, то в конце налогового периода можно получить уведомление с суммой налога, рассчитанного за полный срок. Собственник транспортного средства уплачивает сбор только за время фактического использования автомобиля;

- в связи с угоном автомобиля. Автомобиль будет считаться угнанным только в том случае, если у собственника имеется соответствующая справка из ГИБДД. Как и в случае продажи, при угоне, автовладелец обязан сообщить о происшествии в налоговую инспекцию. Если по каким-либо причинам этого не произошло и на адрес гражданина пришло уведомление с неправильно рассчитанным налогом, следует посетить налоговую инспекцию и предоставить выше оговоренный документ;

- при смене места жительства автовладельца и регистрации(учет) автомобиля. Перерасчёт может быть выполнен только на основании представленных бумаг, которые удостоверяют возникшие неточности в расчёте транспортной пошлины.

При использовании в расчёте транспортного налога неверного показателя мощности двигателя автомобиля, работники налоговой инспекции запрашивают соответствующую информацию из ГИБДД, в котором проходило регистрацию транспортное средство.

Перерасчёт по транспортному налогу на переделённой территории производится при оформлении письменного заявления от лица автовладельца.

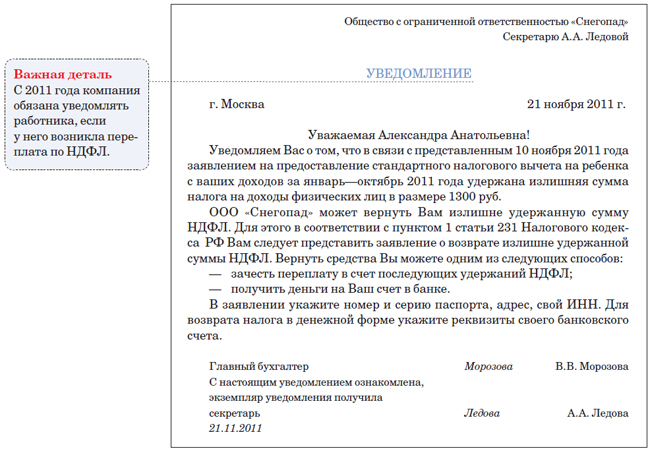

В случае, когда налогоплательщик уплатил сумму большую, чем указана в налоговом уведомлении по транспортному сбору, денежные средства могут быть:

- зачтены в оплату следующего отчётного периода;

- возвращены физическому или юридическому лицу.

В последнем случае необходимо предоставить соответствующее заявление в налоговую инспекцию.

Где и кто делает

При обнаружении неточностей в расчёте транспортного налога (неправильный расчет ставки и т.д.)следует незамедлительно обратиться в налоговую инспекцию.

Налоговый орган должен находиться на той территории, где постоянно проживает собственник транспортного средства.

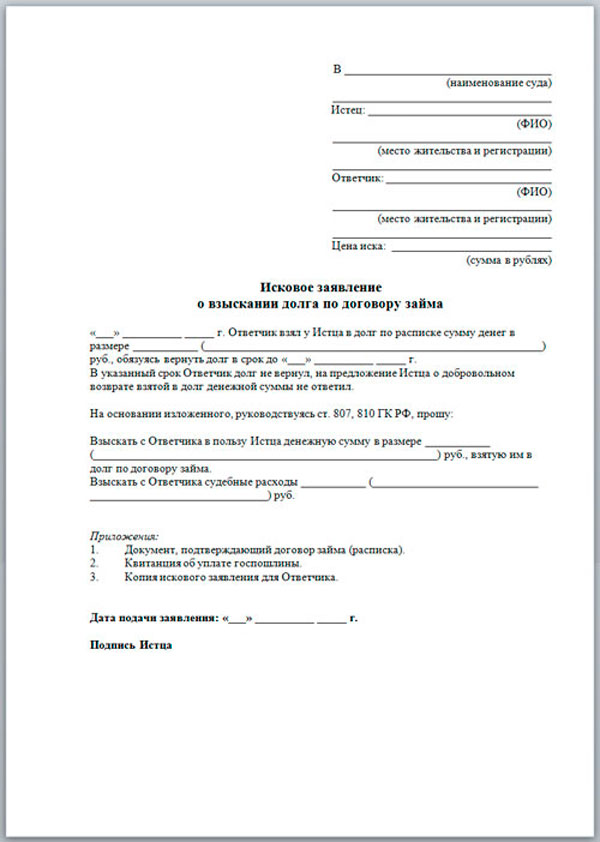

В случае получения отказа в перерасчёте транспортной пошлины, автовладелец, имеющий соответствующее основание, вправе обратиться в судебный орган для разрешения возникших разногласий.

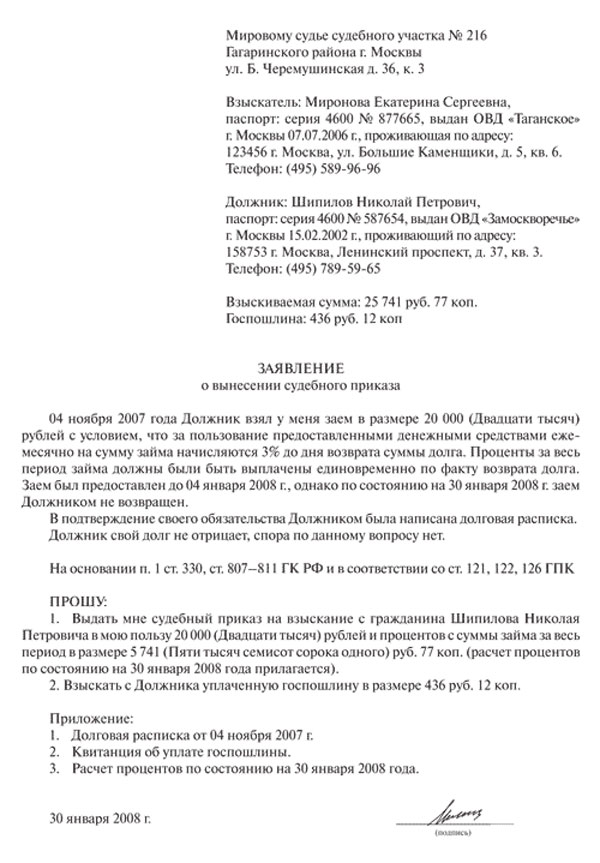

Помимо искового заявления, собственник транспортного средства должен предоставить:

- документ, являющийся основанием для перерасчёта транспортного сбора;

- ответ, полученный от налоговой инспекции с обоснованиями;

- чек, удостоверяющий оплату государственной пошлины.

После предоставления в суд всех необходимых документов производится принятие и рассмотрение иска, и назначение судебного разбирательства, с присутствием истца (налогоплательщика) и ответчика (представитель налоговой инспекции).

Постановление, вынесенное судебным органом, следует считать решающим по возникшим разногласиям.

[link] Сколько платить транспортный налог при 150 л.с., рассматривается в статье: транспортный налог 150 л.с..

Какие нужны документы для льготы по транспортному налогу, читайте здесь.[/link]

Как написать заявление в налоговую инспекцию на перерасчёт транспортного налога

Основанием для перерасчёта служит оформленное от лица автовладельца заявление, а также представленные в налоговый орган подтверждающие документы.

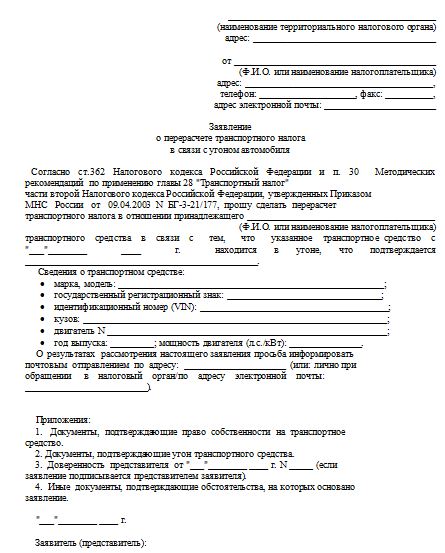

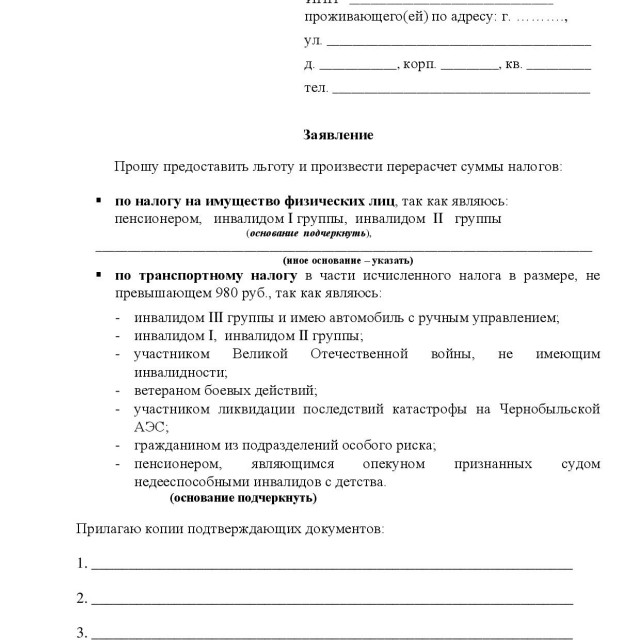

Заявление заполняется на бланке, выданном налоговым органом, или на сайте Федеральной Налоговой Службы.

Передача заявления в налоговый орган возможна с помощью сайта ФНС или Почты России. Для того чтобы заполнить заявление на сайте и отправить его в налоговую инспекцию, собственник транспортного средства должен иметь доступ к личному кабинету, посредством регистрации или же располагать электронной подписью.

В шапке заявления указывается информация о собственнике транспортного средства (Ф.И.О., адрес проживания, контактные данные). Название документа начинается со слова «Заявление», ниже прописывается причина написания.

В теле заявления содержится следующая информация:

- прошение о произведении перерасчёта;

- ссылка на определённую статью законодательного акта, которая является подтверждением права на это прошение;

- характеристика транспортного средства, налог на которое требуется пересчитать (модель, марка, государственный номер, VIN, год выпуска, показатель мощности двигателя и др.);

- причины, по которым следует произвести повторный расчёт по транспортному налогу;

- способы получения ответа от налоговой службы после рассмотрения настоящего заявления (почтовое отправление, на руки, электронную почту).

В заключительной части заявления проставляется дата оформления бумаги и подпись собственника транспортного средства.

При заполнении заявления иным лицом, следует оформить доверенность, заверенную нотариусом, которая даёт право на полномочия в решении этого вопроса.

Ниже приведен образец заявления:

Какие нужны документы

Перерасчёт по транспортному сбору может производиться налоговым органом в самостоятельном режиме, при обнаружении ошибок сотрудниками в ранее произведённом расчёте.

Основными документами при оформлении перерасчёта транспортного налога являются:

- документ, удостоверяющий личность (паспорт);

- идентификационный номер налогоплательщика (ИНН);

- бумаги на автомобиль.

Дополнительные документы запрашиваются налоговым органом в соответствии от основания, влияющего на перерасчёт.

Такими бумагами могут быть:

- документ из ГИБДД (при снятии транспортного средства с регистрационного учёта в отчётном периоде);

- справка об угоне транспорта;

- бумага, которая является подтверждением показателя мощности транспортного средства (при разногласиях в документах проводится соответствующая экспертиза);

- документ, подтверждающий право на использование льготы.

Документы, необходимые для перерасчёта, предоставляются в налоговый орган в оригиналах. При предоставлении копий бумаг отсутствует основание для перерасчёта транспортной пошлины на автомобиль.

Срок

Согласно пункту 3 статьи 363 Налогового Кодекса Российской Федерации перерасчёт может быть оформлен лишь за три предыдущих отчётных периодов, которые идут перед годом получения налогового уведомления.

Это правило считается применимым к автовладельцу, который производит уплату транспортного налога по уведомлению от налоговых органов. Перерасчёт за другой период считается незаконным.

[link] Про льготы по транспортному налогу для многодетных семей в 2018 году рассказывается в статье: льготы по транспортному налогу.

Как оплатить транспортный налог без квитанции через Госуслуги, смотрите на странице.

Можно ли узнать долг по транспортному налогу физических лиц по фамилии, узнайте из этой информации.[/link]

Видео: Льготы на имущественный, земельный и транспортный налоги

Источник: http://avtopravozashita.ru/transportnyj-nalog/kak-rasschitat/pereraschet-transportnogo-naloga.html

Как составить заявление в ФНС на перерасчет транспортного налога?

В силу определенных обстоятельств, иногда ежегодно уплачиваемый транспортный налог нуждается в перерасчете. Подобные ситуации часто возникают в связи с отсутствием актуальных сведений в ИФНС.

При своевременном обращении в инспекцию можно произвести уточнение за последний трехлетний период.

Информация, как написать заявление в налоговую на перерасчет транспортного налога, поможет избежать недоразумений с представителями фискального органа и привести в соответствие начисленные суммы требуемым по законодательству.

Основные положения о перерасчете

Начисляемый ФНС налог на транспорт подлежит пересмотру в связи с открывшимися обстоятельствами. В результате перерасчета сотрудник налоговой изменяет конечную сумму к уплате, основываясь на данных в заявлении и прилагаемых документах.

Следует учитывать, что перерасчет не всегда означает уменьшение суммы перечисления в региональный бюджет, новые обстоятельства, открывшиеся перед фискальным органом, могут привести к увеличению суммы. Ошибка при расчете может возникать в связи с отсутствием достоверной информации об имеющемся транспорте в базе ФНС.

Например, при появлении права на использование льготы налогоплательщик может не знать о такой возможности, продолжая уплачивать квитанции, рассчитанные без учета скидки.

Когда информация о возможности освобождения от налога становится известной, могут пройти несколько лет.

В результате, физическое лицо из категории льготников обращается в ФНС и подтверждает свое право на скидку и просит произвести перерасчет.

ВНИМАНИЕ! Важно подавать в налоговую сведения об изменении имущественного положения или получении льготного статуса оперативно. Это исключит риск начисления ошибочных платежей, а также позволит в полной мере воспользоваться скидкой, т.к. пересмотреть свои налоговые отчисления с применением льготы возможно только за последний трехлетний период.

Если возникла переплата по налоговым платежам, налогоплательщик вправе распорядиться образовавшейся дельтой по собственному усмотрению:

- с зачетом платежа на будущие налоговые периоды;

- с возвратом переплаты по указанным реквизитам.

Процедура возврата состоит из двух этапов:

- Подача заявления на применение льготы.

- Обращение с просьбой вернуть или зачесть переплаченную ранее сумму.

Когда возможен пересмотр

В зависимости от основания для перерасчета, будет отличаться список документов, требуемых для пересмотра суммы в квитанции.

К наиболее частым случаям, вызывающим необходимость перерасчета, относят:

- Ошибка в связи с неверными сведениями о мощности транспорта, неправильной ставки, отсутствия сведений о льготе, которую имеет налогоплательщик. Разобраться с платежом позволит оперативное обращение в местное отделение и предоставление бумаг, подтверждающих слова автовладельца (документы на авто, личные документы, свидетельства, справки о наличии льготного статуса и т.д.). Если ошибка связана с неверными данными о мощности двигателя, ФНС дополнительно запросит сведения из Госавтоинспекции и лишь после подтверждения сделает перерасчет.

- ТС было продано в прошедшем году, однако сведения из ГИБДД не актуализированы. Особенно часто такое происходит в связи с тем, что покупатель затягивает с оформлением. В результате транспортное средство продолжает числиться за продавцом. Подтвердить правоту бывшего владельца помогут документы о прошедшей в отчетном периоде сделке.

- Машина подана в розыск в связи с угоном, о чем свидетельствует справка Госавтоинспекции.

- Смена адреса налогоплательщика и постановки на учет ТС требует перерасчета платежа в рамках ОКТМО.

Какой бы ни была причина пересмотра платежей в пользу бюджета, первое, что необходимо сделать автовладельцу, это обратиться в налоговую и подать заявление на выполнение нового расчета.

Составление заявления в ФНС

Чтобы подать заявление в ФНС, не обязательно лично являться в отделение. Это можно сделать через своего доверенного представителя, через личный кабинет с применением цифровой подписи или почтовым отправлением.

Как правило, в любом отделении ФНС можно найти стандартный бланк заявления для подобных обращений граждан. Форма для заполнения довольно проста и включает пункты с основными сведениями о налогоплательщике, автомобиле, наличия льготы или иных обстоятельств для перерасчета.

Следующие реквизиты должны в обязательном порядке присутствовать в заявлении:

- Личная информация о налогоплательщике.

- Сведения об отделе, кому адресовано обращение.

- Налоговый период, нуждающийся в уточнении суммы.

- Идентификационные сведения о машине.

Несмотря на то, что перерасчет без заявления не производится, налогоплательщик обязан подтвердить наличие права на пересмотр суммы. Заявление без приложения подтверждающей документации не принимается.

Что необходимо приложить к заявлению

Ситуаций, требующих повторного вычисления платежа, довольно много. В зависимости от того, что послужило поводом для перерасчета, автомобилист передает в налоговую следующие бумаги:

- гражданский паспорт;

- свидетельство налогоплательщика;

- ПТС;

- справка из ГИБДД о прекращении регистрации (если машина была снята с учета в прошедшем году) или угоне;

- документ, подтверждающий технические параметры автомобиля, в частности, мощность;

- удостоверение, позволившее получить льготу.

На видео о льготах на транспортный налог

Данные документы вместе с заявлением передают принимающему инспектору налоговой вместе с ксерокопиями. После рассмотрения обращения ФНС принимает решение о возможности или невозможности пересмотра. При отказе в ФНС налогоплательщик вправе обратиться в суд.

Источник: http://auto-lawyer.org/transportnyj-nalog/kak-sostavit-zayavlenie-v-fns-na-pereraschet-transportnogo-naloga.html

Как написать заявление в налоговую

Подача заявления в свою налоговую инспекцию должна осуществляться на специальном бланке, который будет соответствовать решаемому вопросу.

1

Заполняя заявление, правильно и достоверно указывайте все данные. В верхний правый угол вписывайте требующиеся данные о своем налоговом органе и себе.

После заголовка документа излагайте свою просьбу, опираясь на статьи налогового кодекса. Далее указывайте перечень прилагаемых документов (при наличии).

Можете включить желаемый способ получения запрашиваемых документов. Поставьте дату составления и подпись.

2

В налоговом законодательстве прописаны категории граждан, имеющие право претендовать на получение налогового вычета. Различают стандартный (ст. 218 НК РФ), социальный (ст.219 НК РФ), имущественный (ст.220 НК РФ), профессиональный (ст. 221 НК РФ) налоговые вычеты.

Хотя в нормативных актах и оговорено, что подобное заявление может оформляться заявителем в произвольной форме, лучше обратиться за бланком в свою налоговую службу. Это позволит соблюсти ряд формальных требований и сократить время рассмотрения ваших документов.

3

При купле квартиры мужем и женой без выдела долей (в общую совместную собственность) супруги имеют право распределить имущественный налоговый вычет между собой в любом отношении.

Например, вы решили распределить вычет в соотношении 100:0. Получатель причитающегося вычета должен подать заявление с информацией о принятом решении.

При этом ваша вторая половина не утратит право получить вычет в будущем.

4

Если вы решите получить через налогового агента (работодателя) имущественный вычет по НДФЛ, то вам придется обратиться в инспекцию с просьбой подтвердить свое право на имущественный вычет.

5

Иногда встречаются ситуации, когда плательщик переплачивает начисленную сумму налога в бюджет. Тогда законодательство дает возможность воспользоваться правом на зачет или возврат оставшихся средств. Для этого нужно отправить заявление о возврате (зачете) излишне уплаченных средств.

6

Федеральное законодательство частично освобождает определенную категорию граждан от внесения полного налогового сбора. Получив письмо-уведомление о необходимости уплаты определенной суммы без учета причитающихся вам льгот, подайте в инспекцию соответствующее заявление с документами, которые подтвердят наличие льгот.

7

Если вы решите узнать о наличии задолженности перед бюджетом, то необходимо будет оформить заявление о задолженности по налогам. На заявление с просьбой выдать справку о состоянии расчетов по налогам, сборам, пеням и штрафам инспекция пришлет данные с перечнем конкретных цифр.

При обращении о выдаче справки об исполнении обязанности по уплате налогов, сборов и прочего – текст с констатацией факта отсутствия либо наличия задолженности. Не забудьте указать период, за который вы желаете получить информацию. Установленной формы документа не существует.

Однако заполнив готовый бланк, вы увеличите скорость обработки заявления и получите в срок необходимые сведения.

8

В случае утраты части или всех налоговых документов обратитесь в налоговую службу с просьбой об их восстановлении.

На нашем сайте вы можете скачать бланки и образцы заполненных заявлений в налоговую:

В каждой налоговой инспекции висят стенды с образцами документов. Выбрать правильную форму заявления вам поможет налоговый инспектор.

Источник: http://SovetClub.ru/kak-napisat-zayavlenie-v-nalogovuyu

Образец заявления в налоговую о перерасчете транспортного налога

Перерасчёт транспортного налога для физических лиц – процедура рядовая. Она может помочь гражданину уменьшить размер взимаемых сумм. О том, что у водителя возникли обстоятельства, которые могут послужить причиной для перерасчёта, необходимо уведомить контролирующие органы заявлением.

В каком случае можно обжаловать транспортный налог

Транспортный налог – это достаточно гибкая выплата. Она не является фиксированной не только для всей Федерации, но и для каждого конкретного региона. Рассчитывается этот платёж в соответствии с мощностью автомобиля, его техническими характеристиками, особенностями статуса водителя и иными факторами. Данные о выплатах присылаются собственнику в налоговом уведомлении.

Законодательство устанавливает чёткий перечень причин, которые могут стать основанием для перерасчёта. На данный момент в этот список включены такие условия:

- Реальная мощность автомобиля и данные, на которые опирается налоговый орган, не соответствуют друг другу.

- По ошибке налоговой инспекции была использована не та ставка.

- У гражданина появилась льгота, которая уменьшает транспортный налог, но соответствующим службам об этом ещё неизвестно.

- ТС было угнано, а выплаты за период угона начислили.

- У автомобиля появился новый хозяин, и перерасчёт необходим в связи с продажей.

Как происходит перерасчёт

В первую очередь гражданин, обнаружив неточности в налоговом расчёте, должен составить заявление в налоговую.

Этот документ оформляется по шаблону. Правила заполнения заявления и его шаблон вы сможете найти в следующем разделе.

Второй шаг – передача документов налоговикам. Это можно сделать как лично, так и через доверенное лицо (тогда ему нужна будет нотариально заверенная доверенность). Также функция перерасчёта предусмотрена на сайте ФНС (но только после регистрации или с помощью единой цифровой подписи).

Также передать бумаги можно и с помощью обычной почты (только заказным письмом с уведомлением о вручении).

Кроме заявления налоговому органу, для того, чтобы рассмотреть обращение субъекта, понадобится сопроводительный документ, который подтверждает право на льготу. Официального перечня таких бумаг не существует, но наиболее распространённые из них это:

- Документ, который подтверждает статус льготника.

- Справка об угоне.

- Бумага, подтверждающая снятие авто с учёта.

- Новый ПТС, в котором указана мощность двигателя после изменения характеристик.

После того, как документы попали на рассмотрение, остаётся только ждать. По итогу гражданин получит либо новое налоговое уведомление с корректными данными, либо письменный отказ в перерасчёте.

Если гражданин уже оплатил налог по полной ставке, а только после подал заявление на перерасчёт, он имеет право на компенсацию излишне уплаченной суммы. Эти деньги можно как истребовать назад, так и попросить учесть в счёт будущих платежей (этот способ быстрее и надёжнее).

Право на перерасчёт остаётся за водителем в течение 3 лет после получения налогового уведомления.

Структура и образец заявления

Для всех вышеописанных случаев заявление в налоговую на перерасчёт транспортного налога оформляется по единому шаблону. Отличаться будет только та часть, в которой гражданин рассказывает о причинах, по которым он может претендовать на перерасчёт и компенсацию.

В первую очередь заявителю необходимо грамотно оформить шапку. В правой верхней части листа А4 указываются реквизиты ответчика и заявителя. Пишется бумага на имя начальника МИ ФНС России определённого города.

После заявитель указывает своё ФИО, ИНН, место фактического проживания (полный адрес с индексом), дату и место рождения, а также паспортные данные (серия и номер). Кроме того, для связи обязательно оставляется телефон, и факультативно – почтовый адрес.

После шапки по центру листа пишется слово «Заявление». Это необходимо для того, чтобы сотрудник мог ориентироваться, какой тип документа находится перед ним, не вчитываясь в суть обращения.

В первом абзаце гражданин просит о проведении перерасчёта налога на транспорт и указывает данные об авто, в отношении которого данная процедура должна быть произведена.

Далее заявителю нужно детально описать, по какой причине он имеет право на перерасчёт, а также сослаться на подтверждающие этот факт документы. Все бумаги (оригиналы или копии, в зависимости от требования налоговиков) прикрепляются к заявлению.

Далее субъект правоотношений указывает, на какой документ он опирался при составлении обращения. Это могут быть:

- Копия справки МРЭИ.

- Справка ГИМС.

- Карточка учёта автомототранспортных средств.

Следующий пункт – опись всех прилагающихся документов. Здесь нужно в форме нумерованного списка изложить весь перечень бумаг. Обязательно указывается их полное название, не считая утверждённые законом аббревиатуры.

Заверяется документ датой и подписью. Без них он не имеет юридической силы и не может быть принят для рассмотрения налоговым органом.

Заявление о перерасчёте транспортного налога в связи с продажей автомобиля обязательно должно быть подтверждено копией договора купли-продажи. Без этого документа получить назад часть уже оплаченных средств нереально.

Срок рассмотрения

На то, чтобы рассмотреть заявление гражданина, сверить все данные и убедиться, что причина для перерасчёта не фиктивна, у налоговой службы есть тридцать календарных дней. Выходные и праздники не увеличивают срок рассмотрения обращения.

Что делать в случае отказа

Налоговая может и отказать в перерасчёте, если посчитает причину, указанную заявителем, неправомерной или же недостаточно обоснованной. В то же время решения налоговиков тоже не всегда законны.

Если вы уверены, что имеете право на снижение размера выплат, а госслужба не идёт навстречу, тогда нужно обратиться в суд.

Такие дела рассматриваются административными судами первой инстанции. Заявитель должен подать иск, в котором будет изложена суть претензии не к конкретному сотруднику налоговой, а к самой структуре в целом.

Для подтверждения своей правоты гражданину не нужно собирать свидетелей или аудио, видео записи. Нужно просто подать вместе с иском письменный отказ налоговой и документ, который подтверждает право субъекта на перерасчёт.

Рассмотрев эти данные, суд сможет вынести законное решение, и обязать налоговиков пересчитать сумму выплаты в пользу гражданина.

Заключение

Налоговый перерасчёт – процедура длинная и сложная, но она позволяет в перспективе сэкономить множество средств для водителя. В то же время нужно помнить и о том, что пересчитать сумму выплат можно не только в меньшую, но и в большую сторону.

Например, если мощность двигателя автомобиля была увеличена гражданином, он также обязан заявить в налоговую о перерасчёте.

Источник: https://prava.expert/avtoyurist/nalogi/obrazets-zayavleniya-v-nalogovuyu-o-pereraschete-transportnogo-naloga.html

Порядок перерасчета транспортного налога

Перерасчет транспортного налога может потребоваться в случаях его неверного исчисления. Организация сделает это самостоятельно, а для физического лица налог пересчитает ИФНС. Рассмотрим порядок проведения перерасчета транспортного налога.

Когда нужен перерасчет транспортного налога

Перерасчет транспортного налога организацией

Действия физического лица для уточнения налога

Итоги

Когда нужен перерасчет транспортного налога

Перерасчет транспортного налога может понадобиться в случае выявления в расчете ошибки.

Организация сделает такой перерасчет самостоятельно, если ошибка выявлена ей до проверки налоговой инспекцией, или необходимость уточнения расчета установлена после получения запроса от ИФНС о пояснениях по расчету налога, представленному в декларации.

Физическое лицо может не согласиться со сделанным налоговым органом расчетом налога, который оно увидит в полученном уведомлении на оплату.

С какими перерасчетами вы можете столкнуться в процессе хоздеятельности, узнайте из размещенных на нашем сайте материалов:

Перерасчет транспортного налога организацией

Возможными причинами ошибки организации в расчете транспортного налога могут быть следующие обстоятельства:

- неверно определен тип транспортного средства, и поэтому применена неправильная ставка;

- неверно определено количество месяцев для неполного года, и поэтому неправильно рассчитан коэффициент, уменьшающий ставку;

- допущена ошибка в установлении условий обязательности применения и определении величины повышающего коэффициента для дорогостоящего автомобиля;

О том, понадобится ли повышающий коэффициент для вашей машины, читайте в материале «Как считать возраст дорогого авто для применения повышающего коэффициента по транспортному налогу».

- ошибочно в расчете учтены выбывшие транспортные средства или не учтены поступившие;

- допущена техническая ошибка в примененной базе, ставке или коэффициенте.

Если налог уплачивается в регионе один раз в год по данным расчета, сделанного в декларации, то для устранения ошибки организация должна уточнить декларацию по транспорту, представленную в ИФНС. В результате уточнения может образоваться переплата налога или недоимка по нему. Сумму недоимки придется доплатить с учетом пеней, если пропущен срок уплаты налога.

Если в регионе установлены авансовые платежи по налогу, и ошибка допущена в их расчете, то она будет исправлена либо при составлении первичной годовой декларации (если ошибка выявлена до ее сдачи), либо при уточнении этой декларации. Соответственно, по авансовым платежам также возможно образование недоимки или переплаты.

В декларации начисление авансов отражается поквартально, поэтому при нарушении сроков перечисления сумм авансовых платежей организации придется уплатить пени. С учетом этого при выявлении ошибки в расчете авансовых платежей до составления первичной декларации есть смысл доплатить аванс до правильной суммы сразу после выявления ошибки, требующей доплаты, чтобы уменьшить пени.

Учитываются ли повышающие коэффициенты при расчете авансовых платежей, узнайте здесь.

Действия физического лица для уточнения налога

Если физическое лицо не согласно с расчетом, приведенным в полученном им уведомлении на уплату налога, которое должно быть направлено ему не позднее чем за 30 дней до наступления срока платежа (п. 2 ст. 52 НК РФ), то у него есть 2 варианта дальнейших действий:

- непосредственно обратиться в налоговые органы, устно изложив свои возражения, подкрепленные демонстрацией необходимых подтверждающих документов;

- направить почтой в ИФНС заполненный бланк заявления, который прилагается к уведомлению и предназначен для оформления таких возражений.

После проверки данных, предоставленных физическим лицом, при согласии ИФНС с ними налог будет пересчитан, и физическое лицо получит новое уведомление.

Физические лица, не получающие из ИФНС уведомления об уплате транспортного налога, обязаны сами уведомлять ИФНС о наличии транспорта, подлежащего налогообложению (п. 2.1 ст. 23 НК РФ). С 2017 года за неисполнение этой обязанности может последовать штраф в размере 20% от суммы налога (п. 3 ст. 129.1 НК РФ).

Итоги

Перерасчет транспортного налога может понадобиться, если сумма налога определена неверно (применена не та ставка налога, не учтен повышающий коэффициент и др.).

Компании могут обнаружить ошибку сами (и подать уточненную декларацию) или налоговики выявят ее при проверке. Физлица, не согласные с указанной в уведомлении суммой транспортного налога, могут обратиться за перерасчетом к налоговикам.

Источник: http://nalog-nalog.ru/transportnyj_nalog/raschet_transportnogo_naloga/poryadok_pererascheta_transportnogo_naloga/

Как оспорить транспортный налог и задолженность по нему?

Согласно нормам налогового законодательства, обязанностью каждого автовладельца является уплата транспортного налога. Однако ввиду чрезмерного повышения суммы сбора, водители отказываются выплачивать денежные средства.

На основании отказа возрастает задолженность по налоговому сбору. При этом, законодательством предусматривается возможность оспорить взыскание денежных средств.

Ознакомиться с порядком и законными основаниями поможет настоящая статья.

Порядок установления и расчета

Налоговому обложению подлежат все автомобили, зарегистрированные в органах государственного учета. Взыскание транспортного налога производится на основании положений НК РФ. Следует отметить, что в зависимости от отдельно взятого региона России, устанавливаются отличные ставки и порядок расчета величины сбора.

Как рассчитывается транспортный налог? Расчетом сбора для обычных граждан занимается налоговая служба. Полученные данные оформляются в виде квитанции, которая предоставляется по почте каждому владельцу зарегистрированного автомобиля.

Сумма транспортного налога рассчитывается на основании следующих показателей:

- Тип автомобиля;

- Технические характеристики (мощность, лошадиная сила);

- Продолжительность владения машиной. Если авто находится в пользовании несколько месяцев — за основу берется их количество;

- Количество зарегистрированных собственников авто;

- Стоимость средства передвижения. Положения статьи НК РФ под номером 362 гласят, если автомобиль относится к категории дорогостоящих, за основу принимаются иные правила расчета.

Важно обратить внимание, что в процессе исчисления суммы для уплаты налога на автомобиль, в учет берутся сведения, отмеченные в законодательстве региона.

Основания, чтобы оспорить транспортный налог

Важно обратить внимание, что налоговый сбор на автомобиль по закону выплачивается в обязательном порядке. Отказаться от выплаты — значит нарушить положения НК РФ, что влечет за собой взыскание денежных средств в судебном порядке. Однако, автовладельцы при наличии законных оснований располагают правом оспорить транспортный налог.

Оспорить транспортный налог можно на следующих основаниях:

- Согласно статье НК РФ под номером 52, квитанция для оплаты предоставляется за месяц до наступления срока выплаты платежа. Если данный период был просрочен, гражданин вправе оспорить начисление сбора;

- Предоставление уведомления налоговой службы для уплаты сбора и пени за машину, которая была продана. По закону новый собственник средства передвижения обязан в течение десяти дней поставить авто на учет в органах ГИБДД. Если данное действие не было совершено продавец за которым числится машина предоставляет договор купли — продажи, подтверждающий принадлежность имущества другому лицу;

- Имеется возможность оспорить транспортный налог и пеню за него, если в уведомлении размер суммы значительно превышен или имеются неточная информация. При этом отказ сотрудников осуществить перерасчет дает лицу возможность оспорить сумму для уплаты;

- Прошел срок исковой давности по делу. Если уведомление выписано более чем за три года.

Наличие одного из перечисленных обстоятельств предоставляет владельцу автомобиля инициировать процесс обжалования размера транспортного налога. Важным будет предъявление доказательств, подтверждающих законное основание для аннулирования уплаты сбора.

Куда обращаться?

Чтобы оспорить транспортный налог, необходимо обратиться в уполномоченные инстанции. В качестве таких органов выделяются:

- Налоговая инстанция, которая направила уведомление. Обращение в учреждение сопровождается предоставлением письменной жалобы;

- Если организация отказалась рассматривать заявление гражданина, он вправе оформить иск и направить его в суд, чтобы оспорить налоговое обложение.

Через налоговую

Чтобы оспорить задолженность по транспортному налогу, рекомендуется, в первую очередь, обратиться в фискальную инстанцию, которая направила уведомление о начислении пени. Для этого автовладелец направляет жалобу в письменном формате.

Предоставить заявление можно следующими способами:

- Самостоятельно принести жалобу;

- Отправить по почте заказным письмом. Обязательно следует отметить перечень документов, которые прилагаются к заявлению, а также обозначить необходимость уведомления о получении документов;

- Направление претензии в электронном формате посредством использования официального сайта ФНС.

Запрос рассматривается сотрудниками учреждения в течение месяца. Для положительного исхода дела собственник предоставляет документы, подтверждающие ее право оспорить транспортный налог.

Если автолюбитель желает оспорить налоговый сбор на автомобиль на основании неверно установленного размера суммы к уплате или повышенного размера пени, по требованию заявителя может быть проведена повторная проверка. После проведения повторной проверки, гражданину предоставляется заключение о ее результатах.

Через суд

Если сотрудники фискальной службы отказались рассматривать жалобу заявителя или не удовлетворили ее, автолюбитель вправе оспорить размер транспортного налога через суд. Рассмотрение дела в судебном порядке будет начато на основании искового заявления в суд.

Структура иска:

- Наименование суда;

- Личные и контактные данные участников дела;

- Суть и причины обращения в аргументированном виде;

- Требования заявителя оспорить уплату налогового сбора или пени;

- В завершении ставится дата и подпись.

К иску прилагаются документы, подтверждающие право истца оспорить размер суммы транспортного налога или пени за него.

Можно ли не платить?

Что будет если не погасить задолженность по транспортному налогу? Если гражданин без уважительных причин отказывается производить уплату сбора, в отношении налогоплательщика могут применяться следующие действия:

- Начисление пени за просрочку платежа. По прошествии времени сумма повышается и граждан будет обязан выплатить сумму, размер которой значительно превышает первоначальный платеж;

- Инициирование судебного разбирательства, что может привести к привлечению к уголовной ответственности;

- Наложение ареста на собственность гражданина или ее изъятие;

- Взимание задолженности из заработной платы;

- Запрет на выезд из страны.

Отказ от уплаты налоговых пошлин не предоставляет возможность гражданину оспорить транспортный налог.

Исход судебных разбирательств, где одной из сторон процесса выступает государственный орган, редко носят положительный характер для обычных граждан. Поэтому, при необходимости получить бесплатную консультацию юриста, рекомендуется оставить запрос на нашем сайте. Опытный специалист поможет в решении спорного вопроса.

Если у Вас есть вопросы, проконсультируйтесь у юристаЗадать свой вопрос можно в форму ниже, в окошко онлайн-консультанта справа внизу экрана или позвоните по номерам (круглосуточно и без выходных):

- +7 (499) 577-01-78 — Москва и обл.;

- +7 (812) 467-38-97 — Санкт-Петербург и обл.;

- +7 (800) 707-31-40 — все регионы РФ.

(7

Источник: https://classomsk.com/osporit/kak-osporit-transportnyj-nalog-i-zadolzhennost-po-nemu.html

Правила составления заявления на получение льгот по транспортному налогу

Находится ли автомобиль в личной собственности или принадлежит предприятию, за него нужно уплачивать приличный налог.

В категории транспортных налогоплательщиков также существуют льготники. Чтобы воспользоваться правом на послабления, в ИФНС направляется пакет документов, в том числе – заявление о предоставлении льготы по транспортному налогу.

Как оформить документ, какие сведения включить, существует ли утвержденный образец, рассмотрим в нашем материале.

Законодательное регулирования правил предоставления послабления

Скачать образец и бланк заявления на получение льгот по транспортному налогу.

Общий порядок налогообложения установлен Налоговым Кодексом. Глава 28 регулирует уплату транспортных налогов.

Поскольку закон эти платежи относит в категорию региональных, конкретная ставка и порядок уплаты определяется властями субъектов с учетом федеральных положений.

Установление льгот плательщикам находится полностью в местном ведении (ст. 361.1). Власть субъектов руководствуется в этих вопросах региональным налоговым законодательством, нормативными документами в сфере социальной поддержки отдельных категорий граждан.

Общие условия льготирования по России выражаются в следующем:

- в полном освобождении от платежного бремени, либо в уменьшении ставки;

- в основу назначения льготы конкретному владельцу положен принцип нуждаемости;

- оформление происходит путем подачи заявления в региональную инспекцию ФНС или через личный кабинет налогоплательщика на сайте ведомства.

Категории льготников и комплекс преференций по транспортному налогу полностью зависят от возможностей субъекта.

Кому положены льготы

На особый порядок транспортного налогообложения претендуют следующие лица:

- Герои соцтруда, Советского Союза, Российской Федерации;

- кавалеры ордена Славы всех степеней;

- ветераны ВОВ, боевых действий на территории РФ, в других государствах;

- инвалиды 1 и 2 группы;

- ликвидаторы аварий на гражданских и военных ядерных объектах;

- многодетные и малообеспеченные семьи;

- пенсионеры-собственники отечественных ТС с мощностью двигателя 100-150 л.с.

Даже если человек относится к одной из указанных нами категорий, еще не значит, что можно забыть о транспортном налоге. Полная информация о действующих налоговых послаблениях в регионе проживания/регистрации авто предоставляется в отделениях ФНС по месту жительства, на официальных порталах администрации субъекта. Льготный перечень может быть существенным, а может и вовсе отсутствовать.

Когда в собственности находится маломощный транспорт менее 100 «лошадей», налог на него не платится.

На федеральном уровне стандартизированная форма письменного заявления на льготу по транспортному налогу, обязательная к применению, отсутствует. В регионах, где преференции применяются, образцы заявлений граждан полностью соответствуют документу с налогового портала. Его форма предложена ведомственным письмом ФНС за номером БС-4-11/[email protected] от 16.11.15.

В заявлении указываются:

- реквизиты получателя;

- сведения отправителя – Ф.И.О., ИНН, контактные данные;

- вид льготы – транспортный налог;

- данные транспорта – тип, модель, год выпуска, мощность двигателя;

- основание к назначению льготы – номер и наименование нормативного правового акта, ссылку на конкретный пункт, главу и статью со льготной нормой, подтверждение принадлежности к льготной социальной категории (удостоверение, свидетельство).

К заявлению прилагаются копии:

- общегражданского паспорта;

- СНИЛС, ИНН;

- документы на машину;

- подтверждение льготного статуса (пенсионное удостоверение, по инвалидности, на получение гос. наград).

На официальном сайте налоговой службы образец позиционируется как рекомендуемый вариант. Формально сотрудники не имеют право отказать в регистрации обращения, составленного письменно от руки или набранного на компьютере. Но при включении обязательной информации.

Так что разумнее распечатать готовое заявление: это уменьшает вероятность ошибок.

Способы подачи

Лично в инспекцию

Способ удобен тем, что заявление можно подготовить в двух экземплярах. На копии заявителя сотрудник проставляет дату принятия в работу пакета. В случае отказа в льготном праве такое решение проще оспорить в судебном порядке.

В соответствие с п.3 ст. 361.1 претендент вправе подать пакет в любое подразделение ФНС вне зависимости от места постоянной регистрации.

Через личный кабинет на сайте ФНС

В последние годы налоговики активно продвигают форму взаимодействия с ведомством через личные кабинеты налогоплательщиков. Поскольку это новый способ обращения в государственное ведомство, о нем стоит рассказать подробнее.

С 2017 года задача для активных пользователей интернета упрощена. Ведомственным приказом ФНС с регистрационными данными ММВ-7-6/[email protected] от 10.11.16 утвержден образец электронного заявления на предоставление льготы по нескольким типам имущественных налогов.

Формат применяется и для транспортных платежей. Нововведение уменьшает вероятность ошибок и ускоряет подачу сведений.

Для он-лайн взаимодействия с налоговой потребуется осуществить следующие шаги:

- обратиться в любое подразделение ФНС для формирования логина и пароля от личного кабинета;

- активировать данные на сайте ФНС и зарегистрировать л/кабинет;

- получить усиленную квалифицированную электронную подпись в специализированных центрах (понадобится для подписи документов, подачи заявлений и других шагов, где требуется идентификация личности).

В дальнейшем человек получает массу преимуществ. Возможность контролировать абсолютно все платежи с их детализацией, подавать заявления и претензии по рекомендуемой форме, оперативно узнавать об актуальных изменениях в законах.

Содержание обращения в зависимости от категории льготника

Рекомендательный образец заявления применяется фактически повсеместно. Произошло это без особого «административного» давления: в силу максимального упрощения формы.

Для различных категорий граждан отличие в заполнении сводится к указанию своих прав на льготы:

- граждане с ограниченными физическими возможностями должны предоставить подтверждение инвалидности;

- пенсионеры дополняют пакет документов пенсионным удостоверением;

- многодетные семьи подтверждают свой статус бумагами из соцзащиты: удостоверением «многодетности» и, в зависимости от условий назначения льготы в субъекте, справкой о доходах для малоимущих граждан;

- ветераны войны и боевых действий, «чернобыльцы» льготные права подтверждают удостоверением.

Система Платон и основания для уменьшения взносов

Для собственников «большегрузов» максимальной массой свыше 12 т льготы действуют на федеральном уровне и предоставляются за каждую единицу транспорта.

Основанием к получению послаблений выступят следующие документы:

- заявление на уменьшение обязательных платежей;

- информация о собственнике ТС;

- сведения «О внесении платы за вред федеральным дорогам»;

- сводные данные из реестра учета «Об АМТС с разрешенной максимальной массой свыше 12 тонн».

Рекомендованные образцы утверждены письмом ФНС от августа 2016 г. за номером БС-4-11/15777. Их можно скачать через л/кабинет сайта системы «Платон».

Восстановление пропущенных периодов

Случается, претендент на льготу узнает о своем праве поздно. Закон позволяет произвести налоговый перерасчет за три года.

Для этого необходимо подать заявление в налоговый орган в произвольной форме с указанием:

- собственных данных;

- основания для преференции,

- периода действия льготного статуса;

- цели обращения.

Излишне уплаченные суммы возвращаются на счет налогоплательщика через месяц после подачи заявления. Другой вариант – зачет штрафных санкций, уменьшение последующих платежей по другим налогам.

Возможность отмены данных взносов

С инициативой выступили думцы, внеся законопроект о полной отмене транспортного налога на рассмотрение нижней палатой парламента.

Предлагается заменить обязательные платежи увеличением акцизов на топливо.

Это восстановит социальную справедливость: платить больше будут активные автовладельцы, снизится платежная нагрузка на небогатых налогоплательщиков. При этом цены на бензин вырастут в пределах 50 копеек за литр.

Однако, принимая во внимание приличные поступления в региональные бюджеты от налогов, сомнительно, чтобы законотворческая инициатива реализовалась. Сохранится налог, останутся и основания для заявления на льготу.

О правилах предоставления послабления на оплату взносов в бюджет за транспортное средство для некоторых категорий граждан рассказано в следующем видеосюжете:

Рекомендуем другие статьи по теме

Источник: http://posobie-help.ru/nalogi-i-zakony/nalogovye-lgoty/zayavlenie-po-transportnomu-nalogu.html