Сроки уплаты транспортного налога юридическими лицами

Любой владелец транспортных средств среди физических и юридических лиц обязан регулярно уплачивать налог на транспорт. Данные отчисления предназначены для пополнения бюджета страны и составляют существенную долю, по сравнению с имущественным или земельным налогами. Срок уплаты транспортного налога строго регламентирован действующим налоговым законодательством.

В зависимости от того, является ли автовладелец простым физическим лицом или организацией, порядок начислений и сроки уплаты в 2017 году будут различаться.

Особенности уплаты налога организациями

В отличие от обычных граждан, юрлица отчитываются и уплачивают налоги за год несколько по-другому, а отчетный период представляет собой 1 квартал.

Порядок отчислений за транспорт также отличается для организаций. Уплата производится частями, авансовыми платежами поквартально. Остаток суммы за год вносится после учета авансовых отчислений за предыдущие три квартала. Таким образом, в отличие от физлиц, предприятия и компании уплачивают налог несколько раз в году.

Рассчитывая транспортный сбор в пользу бюджета, организациями учитываются не только федеральные положения, но и принятые в конкретном регионе нормативы.

Расчеты налогов по транспорту, принадлежащему организации, ведут бухгалтерии юридических лиц, с установленной законом периодичностью предоставления налоговой отчетности. Физическое лицо, владеющее автотранспортом, заблаговременно получает квитанцию по почте и уплачивает сумму, рассчитанную сотрудниками налоговой без его участия.

Определить последний день уплаты налога на транспорт достаточно легко – им считается последний день следующего месяца после истечения каждого квартала. Это касается платежей за 1,2 и 3 кварталы. Если рассчитывается остаточный платеж, крайний день внесения средств в бюджет – 15 апреля.

Следует учитывать, что ограничения коснулись не только последнего дня оплаты, но и первого возможного дня погашения налоговых обязательств по транспорту. Так, согласно налоговому законодательству, организация не может отчитаться за последний отчетный период раньше 1 февраля.

Как и обычные граждане, юридические налогоплательщики несут ответственность за своевременное погашение налоговых сборов, включая уплату за транспорт. При образовании просрочки не избежать начисления штрафов и пеней.

Если крайний срок платежа приходится на нерабочий день, то организация вправе перечислить налог на следующий рабочий день.

Периоды уплаты и региональные особенности

Организация, устанавливая для себя крайние сроки для расчетов по налогам, должна руководствоваться действующими региональными положениями. Однако число платежей за 1 налоговый год не может отличаться. Так как отчетность и уплата по транспортному налогу ведется поквартально, то и платежей за отчетный год будет 4.

Несмотря на установленные на федеральном уровне сроки – следующий за отчетным кварталом месяц, последний день – необходимо учитывать, что на региональном уровне также могут вноситься некоторые изменения.

Чтобы избежать проблем в связи с несвоевременной оплатой транспортного налога, необходимо связаться с территориальным подразделением налоговой и уточнить, какие сроки по отчислениям действуют в рассматриваемом субъекте РФ:

- в Санкт-Петербурге срок уплаты ограничен 10 февраля;

- в Московской области – до 28 марта;

- в Красноярске – до 10 февраля;

- Томская область назначила последним днем уплаты 10 марта.

Отличия могут касаться и периодичности оплаты. В московском регионе промежуточных платежей нет, а оплата вносится один раз в год.

Подобный отказ от промежуточных авансовых платежей действует во многих регионах Российской Федерации, поэтому, прежде, чем организовывать перечисление, необходимо получить подробную информацию о действующем налогообложении в отношении юрлиц в конкретном субъекте Федерации.

https://youtube.com/watch?v=013ZpAmtaC8

Поквартальное внесение средств в счет уплаты транспортного сбора именуется авансовым платежом. В отличие от окончательного срока расчета за последний квартал, для авансовых платежей, как правило, действует единое правило определения срока. Период, отводимый для перечисления от лица организации, составляет месяц, после окончания отчетного квартала.

Разобраться в общей схеме определения срока довольно просто: если необходимо уплатить налог за 1 квартал, рассчитанная сумма должна быть перечислена не позже 30 апреля. За второй квартал можно внести авансовый платеж в счет уплаты транспортного налога не позднее 31 июля и т.д.

Данные сроки действуют только в тех случаях, если региональное законодательство предусматривает возможность внесения авансовых платежей по налоге. Если промежуточные перечисления упразднены, организация, зарегистрированная в данном субъекте Федерации, ориентируется лишь на последний день оплаты налога за весь прошедший год.

На видео о транспортном налоге

Таким образом, если налогоплательщиком является организация, расчет перечисления за транспорт производится силами бухгалтерии на основании расчетов и применением действующей ставки, а итоги фиксируются в годовой декларации. При планировании расчетов по транспортному налогу юрлицо должно опираться на установленные в регионе нормативы, а также федеральное законодательство.

Источник: http://ru-act.com/avtoyurist/sroki-uplaty-transportnogo-naloga-yuridicheskimi-licami.html

Сроки уплаты транспортного налога в 2018 году, сдача декларации

Уплата транспортного налога – обязанность каждого гражданина нашей страны, имеющего собственный автомобиль. Его величина рассчитывается исходя из важных параметров автотранспорта, а эти сведения попадают в налоговую службу через сотрудников ГИБДД.

Транспортный налог пришёл на замену нескольким сборам, платившимся ранее: за использование дорог, за имеющиеся в собственности воздушно-транспортные средства, а также налогу с владельцев автомобильных средств. Суть такого налогообложения в том, чтобы граждане оплачивали использование автодорог и вредные выбросы в атмосферу.

Так каким же месяцем ограничено время сдачи декларации и внесения суммы? Тема этой статьи – транспортный налог 2018 и его сроки уплаты.

Основание для внесения платежа

Для того чтобы оплатить необходимую сумму, нужно получить уведомление ФНС, которое присылают инспекторы.

Уплата физлицами

Его отправка инициируется за месяц до того, как наступит время платежа.

В документе содержатся все нужные данные для своевременной оплаты: объект налогообложения и требуемая сумма, крайние сроки сдачи и налоговая база.

Эта бумага передаётся физлицам или их представителям под роспись: направляется по почте с заказным письмом, присылается в виде электронного письма или уведомления в личном кабинете.

Отправленное почтой, уведомление считается доставленным за 6 дней с даты отправления. В ситуации, когда налогоплательщик так и не получил бумагу, ему потребуется посетить ФНС.

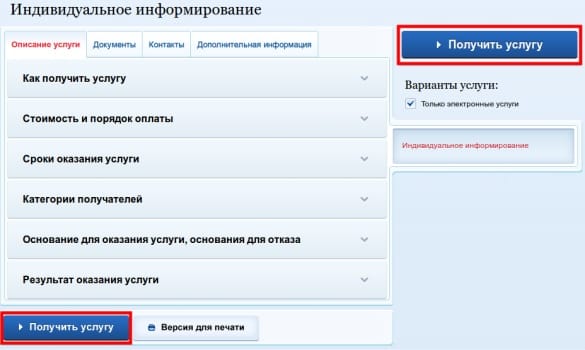

Для этого понадобится записаться онлайн на сайте налоговой службы: по данной записи примут только одного человека.

При опоздании более 10 минут обслуживание налогоплательщика будет осуществляться в условиях общей очереди.

Если же документ пришёл, но в нём есть неточности относительно исчисления сбора, необходимо предупредить сотрудников инспекции. В специальном вложении к письму будет форма заявления, которую нужно отправить с уведомлением. Также проверить всю информацию и указать на ошибки можно в личном кабинете на сайте ФНС.

Уплатам юрлицами

Приведённая выше информация касается физических лиц. Что касается организаций, то они обязаны представлять документ под названием декларация по транспортному налогу. Компании начали применять её с начала 2018 года: сдавать такую бумагу необходимо по месту нахождения автомобиля.

https://youtube.com/watch?v=qCvElNicKnc

Если машину у владельца угнали, то долг начисляется за то количество месяцев, когда машина находилась у владельца.

Для доказательства угона хозяину авто нужно обратиться в ОВД с заявлением об угоне – на его основании выдадут специальный документ, который позволит не рассматривать ТС в качестве объекта налогообложения. Угнанный автомобиль не попадает под налогообложение вплоть до даты его розыска.

Сроки сдачи декларации и уплаты налогового сбора

Срок уплаты транспортного налога за 2016, как и за 2017 год не изменился. Оплачивать сбор необходимо до 1 декабря, причём того самого года, который следует после истекшего налогового периода. При этом промежуточные периоды отчётности для физлиц на территории РФ не установлены.

Также обязательно требуется внимательно изучить порядок внесения суммы налогообложения в местном регионе, поскольку нередко встречаются региональные корректировки.

Как правило, отчётный период приравнивается к кварталу, однако местные власти могут и не установить такие периоды. Сбор юридическими лицами также оплачивается ежегодно, но перед этим сдаётся декларация по транспортному налогу. Сроки сдачи документа – до 1 февраля каждого года. При этом дата оплаты всегда должна быть позднее даты подачи декларации.

Если в местной области отчётные периоды не были установлены, то транспортный налог взимается единожды в году. Оплачивается сбор рублями, а общая сумма всегда округляется до 50 копеек.

Если же сроки отчётности были установлены, то дата уплаты определяется при помощи закона субъекта федерации о ТН. Самой удобной будет проверка времени платежа на сайте ФНС.

Если на этот день выпадает выходной, то внести сумму необходимо в ближайший рабочий день.

Что будет, если не оплатил или забыл уплатить?

Другие возможные санкции:

- Если в результате будут представлены доказательства об умышленной неуплате, размер штрафа вырастет до 40%;

- Если автовладелец будет длительное время уклоняться от оплаты, ему может грозить суд.

Срок оплаты транспортного налога – важная дата, которую не рекомендуется пропускать. Но перед тем как уплачивать нужные средства, нужно убедиться, что автовладелец не принадлежит к категории льготников – людей, освобождённых от налогообложения. Также сбор не может взиматься, если автомобиль был снят с учёта или его угнали.

Срок давности транспортного налога

Зачастую инспекторы обнаруживают должников уже довольно поздно, когда после даты оплачиваемого периода уже прошло несколько лет, поэтому:

- предъявлять претензию орган может не более, чем за 3 предшествующих налоговых периода.

Кроме этого, физическое лицо может законно освобождаться от выплаты долга сразу же после его внесения, из-за смерти (после чего сумму продолжают платить наследники), а также по иным обстоятельствам, регламентируемым законом.

Источник: https://pdd-helper.ru/kogda-platit-transportnyj-nalog/

До какого числа нужно оплатить налоги физическому лицу в 2018

Как платить налоги правильно: изменения в 2018

Узнать свой кадастровый номер и стоимость недвижимости можно на сайте Росреестра. А затем можно перейти на сайт Федеральной налоговой службы (ФНС), чтобы произвести расчет.

При исчислении налога исходя из кадастровой стоимости предусмотрено уменьшение кадастровой стоимости на кадастровую стоимость 10 кв. м в отношении комнат, 20 кв. м в отношении квартир, 50 кв.

м в отношении жилых домов.

Сроки уплаты налогов и взносов для организаций и ИП в 2018 году

Актуально на: 14 сентября 2018 г.

Сроки уплаты взносов, а также сроки уплаты налогов в 2018 году вы найдете в нашем календаре.

Сроки уплаты имущественных налогов в 2018 году

Сроки уплаты налога на имущество организаций, а также транспортного устанавливаются законом субъекта РФ.

Сроки уплаты земельного устанавливаются местными нормативными правовыми актами.

Сроки уплаты страховых взносов в ИФНС и ФСС в 2018 году

Одним из самых важных изменений 2018 года является то, что администрированием страховых взносов (кроме взносов «на травматизм») будет заниматься ФНС. Соответственно, перечислять взносы нужно будет в ИФНС.

Но срок уплаты страховых взносов останется прежним.

Так, работодатели должны будут перечислять взносы с выплат работникам не позднее 15 числа месяца, следующего за месяцем начисления взносов (п.

3 ст. 431 НК РФ).

В нашем Онлайн-календаре вы найдете сроки уплаты и других обязательных платежей в бюджет (например, «импортного» НДС или водного налога).

При нарушении срока уплаты за каждый день просрочки начисляются пени (ст. 75 НК РФ).

Если по какой-то причине вы пропустили срок перечисления обязательных платежей в бюджет, то сумму пени можете рассчитать при помощи нашего Калькулятора.

Сроки уплаты налогов физлицами в 2018 году

Важно знать, что физические лица уплачивают налог не более чем за три налоговых периода, предшествующих календарному году направления налогового уведомления.

Направление налогового уведомления допускается не более чем за три налоговых периода, предшествующих календарному году его направления (п.3 ст.

363, п.4 ст. 397, п.3,4 ст. 409 НК РФ).

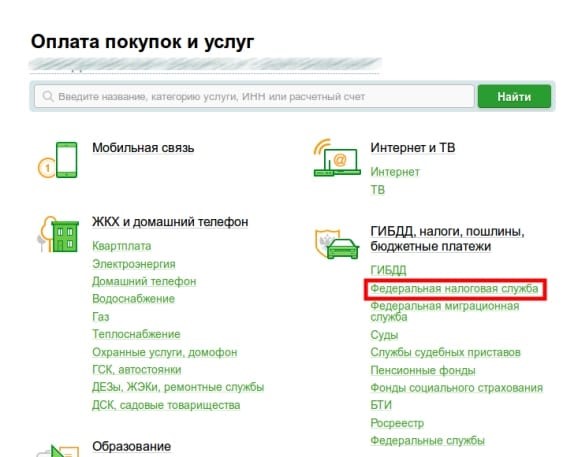

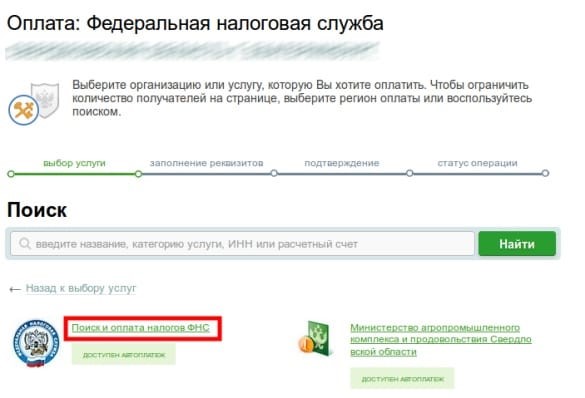

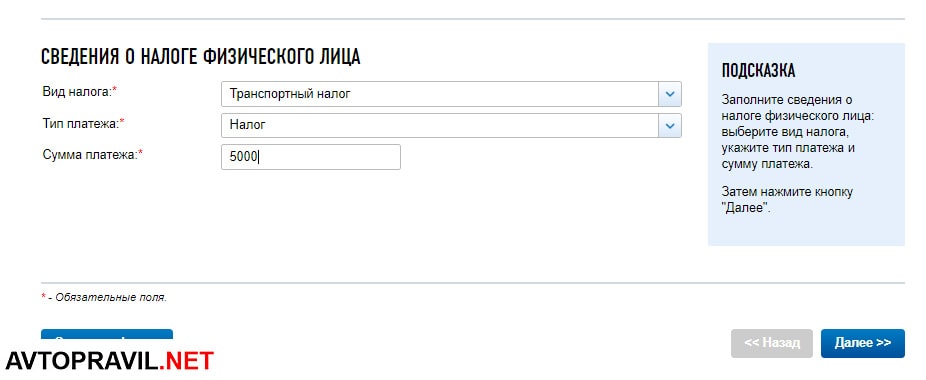

Уплатить налог без уведомления можно на сайте ФНС с помощью сервиса «Уплата налогов физических лиц».

Когда налогоплательщик должен заполнить декларацию по НДФЛ?

Граждане обязаны подать декларацию по НДФЛ в следующих случаях:

До какой даты нужно оплатить транспортный налог?

Превосходит по размеру имущественный и земельный. Это обязательная плата для всех автовладельцев .

Налоговой инспекции предоставляются сведения о ТС, и инспекторы рассчитывают сумму налога для физических лиц самостоятельно. Каждый год служба осуществляет рассылку плательщикам налоговых уведомлений. В них указаны срок оплаты, сумма налога, реквизиты платежа, информация за прошедший год.

До какого числа следует оплатить налоги в 2018?

Ущелье, где проходили съемки, лавина накрыла приблизительно в 20:10 мск, докладывают Известия . Так уже в данном обновлении в бою смогут увидеться танки холодной войны — советский Т-64А и американский M60A1.

Как стало известно Gamebomb.ru, состоялся релиз обновления 1.71 «Новая Эра» для War Thunder . В МИД РФ до этого сообщили , что Москва не ратифицирует договор, так как он противоречит общенациональным интересам страны.

Крайний срок уплаты транспортного налога в 2018 году

Объекты налогообложения признаются транспортные средства, зарегистрированные в соответствии с законодательством РФ.

Объектом налогообложения признаются автомобили, мотоциклы, мотороллеры, автобусы и другие самоходные машины и механизмы на пневматическом и гусеничном ходу, самолеты, вертолеты, теплоходы, яхты, парусные суда, катера, снегоходы, мотосани, моторные лодки, гидроциклы, несамоходные (буксируемые суда) и другие водные и воздушные транспортные средства (далее в настоящей главе — транспортные средства), зарегистрированные в установленном порядке в соответствии с законодательством Российской Федерации.

В какой срок частному лицу нужно уплатить транспортный налог в 2018 году

В уведомлениях содержатся реквизиты платежа и информация за прошедший год. Например, в 2013 году нужно было оплатить налог за 2012 год и так далее.

Соответственно 30. 01. 2018 г.

— крайний день сдачи декларации за 2014 г.

Сроки оплаты налога устанавливаются местными властями. Властные органы муниципалитетов и субъектов РФ в прошлом году имели возможность принять и установить новые сроки уплаты транспортного, которые должны были вступить в силу с 1.

Источник: http://myeconomist.ru/do-kakogo-chisla-nuzhno-oplatit-nalogi-fizicheskomu-licu-v-2017-19287/

Что если не успел уплатить транспортный налог? — журнал За рулем

Кто должен платить транспортный налог?

Согласно статье 357 Налогового кодекса РФ (далее — НК) транспортный налог должны уплачивать физические и юридические лица, на которых в соответствии с законодательством Российской Федерации зарегистрированы транспортные средства, признаваемые объектом налогообложения (автомобили, мотоциклы, мотороллеры, автобусы и другие самоходные машины и механизмы на пневматическом и гусеничном ходу, самолеты, вертолеты, теплоходы, яхты, парусные суда, катера, снегоходы, мотосани, моторные лодки, гидроциклы, несамоходные (буксируемые суда) и другие водные и воздушные транспортные средства). Исключение составляют:

Полный список содержится в ч. 2 ст. 358 НК.

Нас, конечно же, в первую очередь интересуют автомобили.

Базовые ставки транспортного налога зависят от мощности автомобиля и варьируются от 2,5 до 15 рублей за каждую лошадиную силу. При этом законами субъектов Российской Федерации они могут быть увеличены в 10 раз.

Базовые ставки транспортного налога зависят от мощности автомобиля и варьируются от 2,5 до 15 рублей за каждую лошадиную силу. При этом законами субъектов Российской Федерации они могут быть увеличены в 10 раз.

Как рассчитывается транспортный налог?

Транспортный налог рассчитывается как произведение соответствующей налоговой базы и налоговой ставки за определенный период. Налоговая база для транспортных средств, имеющих двигатели, — мощность двигателя в лошадиных силах. Налоговые ставки для автомобилей также зависят от мощности двигателя и выражаются в рублях за каждую лошадиную силу:

- до 100 л.с. включительно — 2,5 рубля

- свыше 100 до 150 л.с. включительно — 3,5 рубля

- свыше 150 до 200 л.с. включительно — 5 рублей

- свыше 200 до 250 л.с. включительно — 7,5 рублей

- свыше 250 л.с. — 15 рублей.

Материалы по теме

Эти ставки могут быть увеличены (уменьшены) законами субъектов Российской Федерации, но не более чем в десять раз. Как вы догадываетесь, в большинстве регионов страны они, конечно же, увеличены. Во многих — на максимально допустимую величину. К примеру, в Москве за автомобиль мощностью 150 л.с. налог за прошедший налоговый период составит 5250 рублей.

Помимо этого для легковых автомобилей средней стоимостью свыше 3 млн рублей (их перечень утверждается Минпромторгом) исчисление суммы налога производится с учетом повышающего коэффициента (от 1,1 до 3). Речь идет о так называемом налоге на роскошь.

Налоговый период — календарный год, то есть 12 месяцев. Если вы поставили на учет/сняли с учета автомобиль в течение налогового периода, то исчисление налога будет производиться лишь за тот период, когда вы владели транспортным средством, и, соответственно, налог вы заплатите меньше.

При этом с прошлого года действует нововведение, согласно которому если регистрация транспортного средства произошла после 15-го числа соответствующего месяца или снятие транспортного средства с регистрации произошло до 15-го числа соответствующего месяца включительно, месяц регистрации (снятия с регистрации) автомобиля не учитывается при определении размера налога. Это означает, что платить за этот месяц не придется.

Самостоятельно рассчитать транспортный налог вы можете с помощью специального калькулятора на сайте Федеральной налоговой службы.

Рассчитать сумму транспортного налога вы можете самостоятельно. Для этого можно воспользоваться специальным калькулятором на сайте ФНС.

Рассчитать сумму транспортного налога вы можете самостоятельно. Для этого можно воспользоваться специальным калькулятором на сайте ФНС.

Как узнать, что налог начислен?

Минимум за 30 рабочих дней до окончания срока уплаты транспортного налога вы должны были получить уведомление из налогового органа (статья 52 НК) вместе с квитанцией для оплаты.

В нем должны быть указаны следующие сведения: сумма налога, подлежащая уплате, объект налогообложения, налоговая база, а также срок уплаты налога.

Если на вас зарегистрировано несколько транспортных средств, то в налоговом уведомлении могут быть указаны данные по нескольким подлежащим уплате налогам.

Само налоговое уведомление может быть передано вам различными способами: лично под расписку, направлено по почте заказным письмом или передано в электронной форме по каналам связи или через личный кабинет налогоплательщика. Учтите, если у вас есть личный кабинет налогоплательщика, то бумажные уведомления приходить не будут.

Если транспортное средство продано, а налог все равно приходит, то идти разбираться надо не в налоговую, а в ГИБДД. Ведь все сведения Федеральная налоговая служба получает от регистрационных подразделений. То же самое касается и случаев, когда автомобиль угнан.

Если транспортное средство продано, а налог все равно приходит, то идти разбираться надо не в налоговую, а в ГИБДД. Ведь все сведения Федеральная налоговая служба получает от регистрационных подразделений. То же самое касается и случаев, когда автомобиль угнан.

Что делать, если уведомление не прислали?

Причин, почему вы не получили уведомление, может быть несколько: органы, осуществляющие государственную регистрацию транспортных средств, не передали соответствующие сведения в налоговую, банальная ошибка или сбой в работе почты.

Ведь чаще всего налоговый орган отправляет уведомление именно заказным письмом по почте. Радоваться тому, что не получили уведомление, не стоит, ведь сведения рано или поздно дойдут, ошибку устранят и налог вам доначислят.

Учтите, что налоговая служба имеет право исчислять его за три налоговых периода, предшествующих календарному году направления налогового уведомления.

Это означает, что в случае какого-либо сбоя вы можете получить сейчас уведомление с требованием уплатить транспортный налог аж за 2014 год, так как в этом году мы платим налог за прошедший 2016 год.

https://youtube.com/watch?v=RtV6PVjBCLo

Еще один важный момент: если налоговое уведомление вам отправили по почте заказным письмом, но оно где-то затерялось или вы просто не стали его получать, то по истечении шести дней с даты направления заказного письма оно считается полученным (ч. 4 ст. 52 НК).

Уведомление о необходимости уплаты транспортного налога вместе с квитанцией налоговая служба обязана отправить вам минимум за 30 рабочих дней до окончания срока уплаты транспортного налога (1 декабря).

Уведомление о необходимости уплаты транспортного налога вместе с квитанцией налоговая служба обязана отправить вам минимум за 30 рабочих дней до окончания срока уплаты транспортного налога (1 декабря).

Поэтому, если вы уведомление не получили, но знаете и понимаете, что должны были, советую обратиться в местную налоговую с просьбой выдать его повторно.

Или зайти в свой личный кабинет налогоплательщика на сайте www.nalog.ru или на сайт госуслуг, если вы там зарегистрированы.

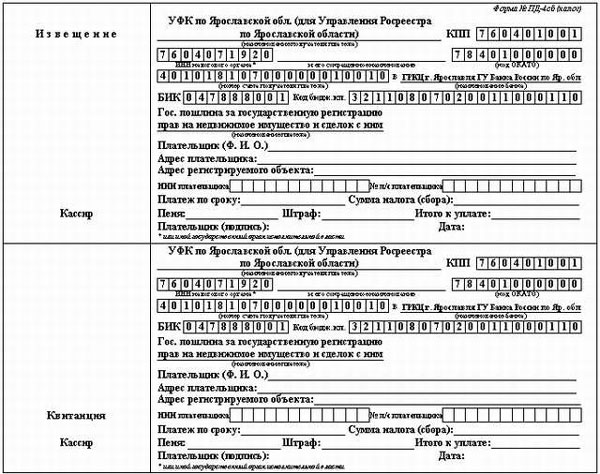

Также можно уточнить реквизиты местного налогового органа, самостоятельно рассчитать налог, заполнить квитанцию и оплатить ее.

Что будет, если транспортный налог не заплатить?

Материалы по теме

Арест вам не грозит. Но налог перейдет в разряд задолженностей, и за каждый день просрочки вам будут начислять пени из расчета 1/300 от общей ставки рефинансирования, актуальной на момент уплаты налога.

Несмотря на кажущуюся суровость формулировки, сумма получается небольшой — к примеру, за тот же 150-сильный автомобиль, зарегистрированный в Москве, за месяц набежит всего около 30 рублей.

Хуже другое — если сумма задолженности превышает 3000 рублей, налоговая служба может наложить на вас штраф в размере 20–40% от суммы задолженности (ст. 122 НК РФ) и обратиться в суд — правда, отправив вам перед этим соответствующее уведомление.

После получения из суда исполнительного листа дело передадут в Службу судебных приставов, а вот у нее уже возможностей для взыскания куда больше: начиная с блокировки банковского счета и заканчивая наложением ареста на имущество (тот же автомобиль). В общем, до этого момента лучше не доводить.

Источник: http://www.zr.ru/content/articles/909551-dlya-uplaty-nalogov-ostaetsya-od/

Как платить транспортный налог юридическим лицам в 2018 году

Транспортный налог в 2018 году: ставки для физических и юридических лиц, свежие новости

Для физических же лиц эта дата должна быть не позднее 1-го декабря (оплата производится на основании налогового уведомления). Раньше крайним сроком было 1 октября. Транспортный налог за 2017 год должен быть оплачен до 1 декабря 2018 год, а за 2018 оплатить до окончания 2019 года.

Для каждого владельца транспортного средства предусмотрен свой расчет. Сумма зависит от многих переменных.

До какой даты нужно оплатить транспортный налог?

Помимо полной информации об объектах налогообложения, на сайте указаны суммы платежей. Иногда извещения нет возможности получить, так как письмо приходит по адресу регистрации, в то время, как налогоплательщик длительно отсутствует по адресу постоянной регистрации.

В таком случае, необходимо ориентироваться на единые сроки оплаты для физлиц, внося средства в пользу регионального бюджета через различные платежные программы с указанием своего личного ИНН.

Налоги в 2018 году

Изменения будущего года серьёзно затронут категорию недвижимости физических лиц: например, если раньше житель столицы при покупке 2-х комнатной квартиры в центре города выплачивал в казну налог, равный 500 рублям, то по завершении новой реформы эта сумма вырастет до 5000 рублей в год и выше! Связано такое увеличение сбора с тем, что теперь вместо инвентаризационной оценки помещения главным фактором будет выступать кадастровая оценка, максимально приближающая любой недвижимый объект к его рыночной стоимости.

Основным идентификатором, по которому можно узнать размер начисленных сборов, является ИНН. После первого ноября текущего года на специальных сервисах публикуется информация по задолженности, в том числе и налоговой.

Если вы нашли информацию согласно своему ИНН, это значит, что уже придется платить не только обязательный платеж, но и пени по транспортному налогу Определение категорий граждан, вышедших на заслуженный отдых, производится местными органами власти.

Срок уплаты госпошлины на машину физическими представителям определяется Налоговым Кодексом РФ.

В 2018 внести взнос автовладелец должен до 1-го октября 2018. Периодом, носящим название «налоговый», согласно с законом Российской Федерации считается 1 календарный год. Внесение уплаты транспортного взноса юридическими лицами должно происходить единожды в году после получения специального уведомления.

Помимо полной информации об объектах налогообложения, на сайте указаны суммы платежей. Иногда извещения нет возможности получить, так как письмо приходит по адресу регистрации, в то время, как налогоплательщик длительно отсутствует по адресу постоянной регистрации.

В таком случае, необходимо ориентироваться на единые сроки оплаты налога для физлиц, внося средства в пользу регионального бюджета через различные платежные программы с указанием своего личного ИНН.

Транспортный налог 2018 года для физических и юридических лиц

Напомним, что раньше крайним сроком было 1 октября.

Это значит, что транспортный налог за 2017 год налогоплательщики уплатят до 1 декабря 2018 год, а налог за 2018 год следует проплатить до конца 2019 года. Четкий порядок и актуальные сроки оплаты транспортного налога прописаны в законодательстве Российской Федерации.

Все суммы, поступившие от налогоплательщиков, зачисляются в местные бюджеты.

Каковы сроки уплаты транспортного налога за 2017 год в 2018 году

Каковы сроки уплаты транспортного налога за 2017 год в 2018 году Сроки уплаты транспортного налога 2017 год не изменил.

Перечислять платежи в бюджет обязаны и граждане, и организации, однако в разные сроки. В какие именно — узнайте из статьи.

Сроки уплаты транспортного налога 2017-2018 годов для граждан и юрлиц неодинаковы. Для юридических лиц срок уплаты транспортного налога в 2018 году (за 2017 год) определяется нормативными актами региона РФ.

Каковы сроки уплаты транспортного налога за 2017 год в 2018 году Сроки уплаты транспортного налога 2017 год не изменил.

Перечислять платежи в бюджет обязаны и граждане, и организации, однако в разные сроки. В какие именно — узнайте из статьи. Сроки уплаты транспортного налога 2017-2018 годов для граждан и юрлиц неодинаковы.

Для юридических лиц срок уплаты транспортного налога в 2018 году (за 2017 год) определяется нормативными актами региона РФ.

Основным идентификатором, по которому можно узнать размер начисленных сборов, является ИНН.

После первого ноября текущего года на специальных сервисах публикуется информация по задолженности, в том числе и налоговой.

Если вы нашли информацию согласно своему ИНН, это значит, что уже придется платить не только обязательный платеж, но и пени по транспортному налогу Определение категорий граждан, вышедших на заслуженный отдых, производится местными органами власти.

Источник: http://advokat-bariyat.ru/kak-platit-transportnyj-nalog-juridicheskim-licam-v-2018-godu-93092/

До какой даты нужно оплатить налоги

Правила оплаты налога по патенту

У многих иностранных граждан возникают вопросы, связанные с оплатой налога по патенту. Как и когда необходимо оплатить патент и что будет, если пропустить платеж? Оплачивать по патенту можно ежемесячно, либо же внести сумму сразу за несколько месяцев вперед.

Однако оплатить за раз можно не более 12 месяцев, то есть за весь срок действия выданного патента. По Санкт-Петербургу и Ленинградской области сумма на доходы физических лиц, работающих по патенту, составляет 3 000 руб. Налог необходимо оплачивать вовремя.

Сроки уплаты ЕНВД в 2018 годах

В соответствии с п. 1 ст. 346.32 НК РФ оплату единого налога нужно осуществлять до 25 числа месяца, следующего за окончившимся налоговым периодом.

Налоговый период для ЕНВД – квартал. Таким образом, ежеквартально платеж надо делать в месяце, наступающем за соответствующим кварталом не позже 25 числа, если этот день не попадает на выходной.

Если же 25-ое число совпадет с выходным днем, то срок уплаты ЕНВД сместится на более позднюю дату (ближайший рабочий день).

Интернет-бухгалтерия для ООО и ИП на УСН

На упрощённой системе налогообложения (УСН) налог уплачивается по окончании года. При этом в течение года перечисляются авансовые платежи по УСН в срок не позднее 25-го числа месяца, следующего за отчётным периодом.

Отчётным периодом считается квартал, полугодие и девять месяцев календарного года. Это означает, что срок уплаты авансового платежа на УСН, например, за I квартал 2018 года – не позднее 25 апреля 2018 года, платежа за I полугодие 2018 года – не позднее 25 июля 2018 года, платежа за 9 месяцев 2018 года – не позднее 25 октября 2018 года. Налоговым периодом на УСН является календарный год.

Крайний срок уплаты транспортного налога в 2018 году

Каждый год для всех автомобилистов наступает период, когда в почтовом ящике появляется письмо из налоговой инспекции с указанием оплатить транспортный налог на авто.

Конечно же, для всех сумма налога будет начисляться индивидуально, так как ее размер зависит от множества факторов, например, таких как количество лошадиных сил или местоположения автовладельца.

В сегодняшней статье мы постараемся разобраться в том, какой порядок уплаты транспортного налога физическими и юридическими лицами, а также крайний срок для проведения оплаты.

Срок уплаты имущественных налогов завершается 1 декабря: что дальше?

Москва. 30 ноября 2018. 17:53 — REGNUM 1 декабря заканчивается срок уплаты налога на имущество за 2015 год (в Москве этот срок решением властей переносится на 1 мая 2018 года, проект соответствующего закона будет направлен в ближайшие дни на рассмотрение Московской городской думой, его принятие ожидается в первой половине декабря 2018 года).

Всем, кто не успел заплатить вовремя, будут начислены пени.

Зайдите в кабинет

1 декабря — последний день уплаты трех на физических лиц — транспортного, земельного и налога на имущество.

Таким образом, 1 декабря до 24 часов еще можно успеть уплатить налоги без просрочки, уточнили «РГ» в Федеральной налоговой службе. Начиная со 2 декабря образуется задолженность, а на сумму неуплаченных налогов автоматически начисляются пени в размере 1/300 ставки рефинансирования Центрального банка (10 процентов годовых ) за каждый день просрочки платежа.

Во время кампании-2015 по сбору имущественных налогов граждане начали получать уведомления с единой датой их уплаты.

Все три налога — на недвижимость, транспорт и землю — должны быть выплачены до 1 октября. Раньше в уведомлении могли быть разные сроки уплаты, говорит начальник управления ФНС Михаил Сергеев.

Даты устанавливались местными властями (для налогов на имущество и землю) и региональными (для транспорта).

Войдите или зарегистрируйтесь

С этого года ее не высылают владельцам «Личного кабинета налогоплательщика». Им налоговая теперь выставляет счет в электронном виде, через «кабинет». Таких по всей стране, по данным ФНС.

каждый четвертый. А в компьютерно продвинутой Москве — и того больше.

Кроме того, платежки не получают граждане, у кого в сумме по всем трем имущественным налогам набегает меньше 100 рублей.

(Не смейтесь, таких по стране 10 миллионов человек.) Им налоги будут насчитаны сразу за два или три года.

Когда ИП оплачивать УСН

6 %и 15 % являются максимальными ставками, определенными Налоговым Кодексом РФ.

Муниципальные власти на местном уровне имеют право понижать в своих регионах налоговые ставки УСН.

Хотя отчетность ИП на УСН сдают в налоговую один раз по итогам года, платежи необходимо делать авансом по результатам каждого квартала. И в нашей сегодняшней публикации мы раскроем такую важнейшую тему, как сроки оплаты налога УСН в 2018 годах.

Источник: http://vigor24.ru/do-kakoj-daty-nuzhno-oplatit-nalogi-48275/