Таблица налога на лошадиные силы — расчет транспортного налога по формуле

Размер транспортного налога определяется в каждом регионе индивидуально, именно поэтому средства, оплачиваемые собственниками транспортных средств, поступают в региональный бюджет. Основные положения о транспортном налоге описаны в главе 28 НК РФ и регулируются данной статьей.

Таблица налога на лошадиные силы

Объект налогообложенияСтавка (руб.)Легковой автомобиль (учет каждой лошадиной силы)Мощность до 100 лошадиных сил или до 73,55 кВт2,5Мощность более 100 лошадиных сил до 150 или более 73,55 кВт — 110,33 кВт включительно3,5от 150–200 л. с. или более 110,33–147,1 кВт включительно5От 200–250 л. с. или более 147,1–183,9 кВт включительно7,5более 250 л. с.или более 183,9 кВт15Мотоциклы и мотороллеры (учет каждой лошадиной силы)Свыше 20 л. с. или до 14,7 кВт включительно1Более 20 л. с.–35 л. с. или более 14,7–25,74 кВт включительно2более 35 л. с. или выше 25,74 кВт5Автобусы (учет каждой лошадиной силы)200 л. с. или до 147,1 кВт включительно5Более 200 л. с. или более 147,1 кВт10Грузовые автомобили (учет каждой лошадиной силы)до 100 л. с. или до 73,55 кВт включительно2,5более 100 л. с.–150 л. с. или больше 73,55 кВт до 110,33 кВт включительно4больше 150 л.с. — 200 л. с. или более 110,33 кВт — 147,1 кВт включительно5Более 200–250 л. с. или больше 147,1 кВт до 183,9 кВт включительно6,5Более 250 л. с. или более 183,9 кВт8,5Самоходные транспортные средства: механизмы и машины на пневматическом и гусеничном ходу (учет каждой лошадиной силы)5Снегоходы. Мотосани (учет каждой лошадиной силы)До 50 л. с. или до 36,77 кВт включительно2,5более 50 л. с. или более 36,77 кВт5Катера, моторные лодки и другие водные транспортные средства (учет каждой лошадиной силы)до 100 л. с. или до 73,55 кВт включительно10более 100 л. с. или более 73,55 кВт20Яхты и другие парусно-моторные суда (учет каждой лошадиной силы)до 100 л. с. или до 73,55 кВт включительно20более 100 л. с. или более 73,55 кВт40Гидроциклы (учет каждой лошадиной силы)до 100 л. с. или до 73,55 кВт включительно25Более 100 л. с. или более 73,55 кВт50Суда буксируемые – несамоходные, для которых определяется валовая вместимость (учет каждой лошадиной силы)20Самолеты, вертолеты и иные воздушные суда, с двигателем (учет каждой лошадиной силы)25Самолеты с реактивным двигателем (учет каждой лошадиной силы)20Другие водные и воздушные транспортные средства, не имеющие двигателей (учет каждой лошадиной силы)200

Основания взимания налога

Законодательством обязанность собственника транспортного средства прописана в налоговом кодексе. Для описания правоотношений в этой сфере уделяется целая глава НК РФ. Всю информацию о налоговой лошадиной силе и налоге на нее можно прочитать в главе 28 Налогового кодекса.

Оплата налога обязана быть осуществлена если:

- Транспортным средством не пользуются.

- ТС находится на ремонте.

- ТС угнано.

Важно: если автомобиль государственно зарегистрирован, то в любом случае за него необходимо оплачивать транспортный налог. Если нет желания платить за мертвый груз необходимо снять его с учета.

Обычно на почтовое отделение приходит письмо с бланком оплаты из Налоговой, которое необходимо оплатить. Если письмо с почты не пришло, необходимо самостоятельно уточнить сумму налога в ближайшем отделении налоговой и произвести оплату.

С каких ТС взимается

Согласно законодательству Российской Федерации транспортный налог или налог на лошадиные силы обязаны оплачивать собственники любых автомобилей. Исключением является лишь сельскохозяйственный автомобиль. Оплачивается налог на лошадиные силы каждый год.

Куда идут средства, направленные в счет оплаты транспортного налога:

- На покрытие расходов, связанных с ремонтом дорог.

- На покрытие расходов, связанных с обслуживанием автомобильных дорог.

- За причиненный вред, который приносят выхлопы автомобилей для окружающей среды.

С каких ТС не взимается

Безусловно, транспортный налог обязан быть своевременно оплачен, но существует определенная категория граждан, которые освобождаются от оплаты:

- Люди с ограниченными возможностями. Размеры льгот для инвалидов определяются в каждом регионе индивидуально.

- Военные.

- Сотрудники полиции.

Расчет налога на лошадиные силы

Самостоятельно производить расчет налога на лошадиные силы рядовому человеку нет необходимости. Все необходимые суммы рассчитывает и предоставляет налоговая инспекция. Однако законодательством. Нашей страны предусмотрено, что любой гражданин, в собственности которого имеется транспортное средство, обязан его зарегистрировать и в дальнейшем оплачивать транспортный налог.

Важно: за незарегистрированное транспортное средство начисляется штрафная санкция.

Расчет данного вида налога юридическими лицами производится самостоятельно путем своевременной подачи информации о ТС в налоговый орган. Расчет этого вида налога также может быть рассчитан физическими лицами самостоятельно. Для этого необходимо обладать следующей информацией:

- Ставку налога в том регионе, в котором должна произойти регистрация транспортного средства.

- Знать количество лошадиных сил того ТС, за которое обязан быть оплачен налог.

Полученная сумма будет являться налогом на один год. В случае если автомобиль был зарегистрирован меньше года, налог будет меньше.

Важно: если после того, как транспортное средство зарегистрировано и происходит замена двигателя с другой отличной от прежней мощности необходимо написать соответствующее заявление в ГИБДД. В этом случае налог будет пересчитан.

Формулы для расчета

Налог на транспортные средства, которые оборудованы двигателями, взимается с каждой лошадиной силы мощности.

Важно: определенные регионы при расчете транспортного налога учитывают так же:

- Возраст автомобиля.

- Срок эксплуатации.

Так, если автомобиль выпущен в 2008 году, для расчета берут ставку за три года.

Примеры расчета

Пример №1:

- Автомобиль ВАЗ «Приора».

- Автомобиль зарегистрирован в Воронеже.

- Двигатель по паспорту имеет мощность 98 л.с.

- Ставка налоговая по этому региону – 20 рублей.

- 98 л.с. * 20 (ставку)= 1960 рублей.

Транспортный налог составит 1960 рублей за 12 месяцев.

Пример №2:

- Автомобиль Рено «Логан».

- Регистрация в Москве.

- Поставлена машина на учет 2012 году в мае месяце.

- Автомобиль состоял на учете – 8 меясцев.

- Налоговая ставка региона – 12 рублей.

- Мощность двигателя автомобиля – 75 л.с.

Узнаем срок эксплуатации автомобиля: 8/12=0,6.

12 * 75 * 0,6 = 540.

Транспортный налог на этот автомобиль составит 540 рублей за 8 месяцев.

Перевод киловатт в лошадиные силы

Для того чтобы понять сколько «лошадей» под капотом вашей ласточки можно воспользоваться следующими способами:

- Просмотреть технический паспорт автомобиля. В пакете документов на машину указывается серийный номер двигателя. Для того чтобы определить количество лошадиных сил необходимо сложить все цифры серийного номера. Полученную цифру необходимо разделить на 8,5. Цифра, которая будет получена в итоге и будет лошадиной силой автомобиля.

- Также можно посетить сервисные центры, где при помощи специального диагностического оборудования будет установлено количество л.с.

- Для того чтобы узнать мощность двигателя в кВт необходимо мощность автомобиля умножить на 1,35962.

- Также можно получить значение в кВт путем деления мощности на 0,735.

Контроль налога на лошадиные силы

Ранее контроль за оплатой транспортного налога входил в обязанность сотрудников ГИБДД. На сегодняшний день данный контроль осуществляет налоговая инспекция.

По законодательству нашей страны при прохождении технического осмотра в налоговой оплачивается специальный квиток.

Это означает, что в налоговой существуют данные о наличии автомобиля, и налог будет начисляться, и уклониться от его оплаты, не получиться.

https://youtube.com/watch?v=013ZpAmtaC8

Оплате также подлежат зарегистрированные автомобили и даже если машина не эксплуатируется, находится в ремонте или угнана – налог будет начислен и его обязаны оплатить. Важно, если ТС не пользуется – снимите его с учета.

0,00, (оценок: 0)Загрузка…

Источник: http://prostopozvonite.com/avtopravo/avtonalog/tablica-na-loshadinye-sily.html

Транспортный налог (плательщики, ставки, расчет, пример)

Транспортный налог – государственная пошлина, которую платит владелец транспортного средства (глава 28 НК РФ).

Задача транспортного налога

Основная задача транспортного налога не взимания средств за пользование транспортным средством, как, к примеру с собственников предметов роскоши, а в том, что пошлина берется за пользование автодорогами, которые находятся в собственности государства.

Каждый автотранспорт вредит дорожному покрытию, которое со временем необходимо ремонтировать. Ущерб от автомобиля определить невозможно, поэтому транспортный налог – пошлина за владение транспортным средством, а не за его использование.

Налог является источником образования дорожных фондов, которые, впоследствии, используются для ремонта и строительства дорог и дорожных сооружений.

Уплата транспортного налога

В каждом субъекте РФ уплата транспортного налога определена местным законодательством. Оплата пошлины может производиться как в наличной, так и в безналичной форме. Данный фискальный платеж находится в ведении региональных органов власти, именно они определяют размер, льготы и сроки его оплаты.

Из общих правил уплаты транспортного налога можно выделить, что ставка налога не может отличаться более/менее чем в 10 раз от значений, обозначенных в НК РФ. Региональные органы имеют право изменять сроки по уплате налога только для юридических лиц. Сроки оплаты пошлины для физических лиц они изменять не могут.

Плательщики транспортного налога

Физическое лицо, на которое зарегистрировано транспортного средства (ТС), является основным плательщиком налога. Он должен самостоятельно оплатить фискальный платеж. В том случае если транспортное средство находится в аренде, то налог платит арендодатель.

Если транспортное средство было передано в лизинг, то налогоплательщиком будет являться либо лизингодатель, либо лизингополучатель (в зависимости от того на чьем балансе учтено данное транспортное средство). Транспортный налог является индивидуальным налогом.

Если меняется владелец ТС, то новый хозяин становится плательщиком налога.

Ставки транспортного налога

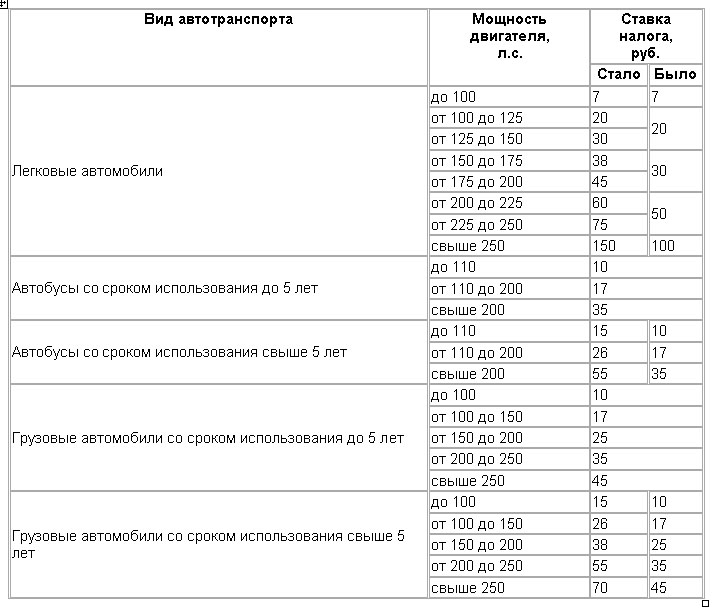

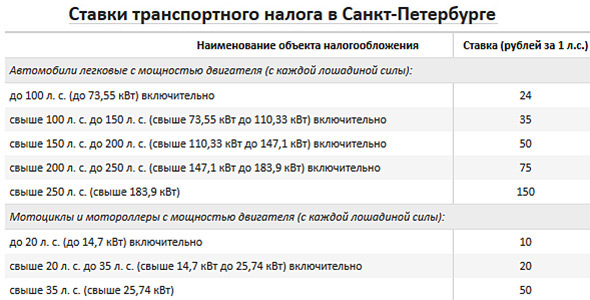

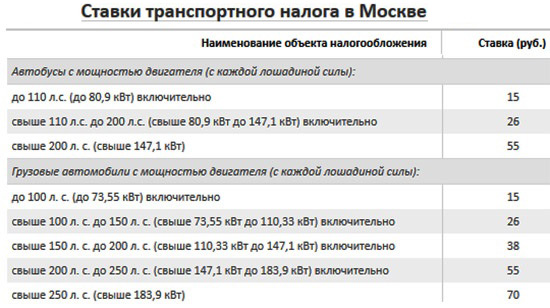

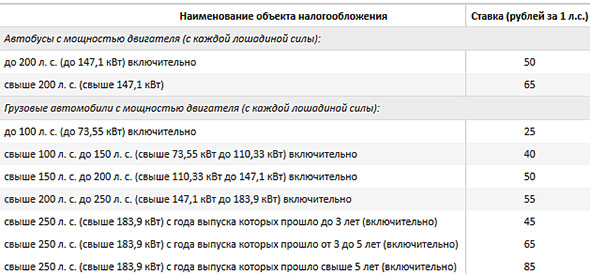

Ставки транспортного налога изменяются в зависимости от мощности двигателя ТС. Ниже приведена таблица ставок транспортного налога за 2015 год. Чем выше мощность двигателя, тем более высокая пошлина.

Мощность двигателя легкового автомобиляСтавка в рублях на 1 л.с. на 2015 годДо 100 л.с.12101-12525126-15035151-17545176-20050201-22565226-25075251 и выше150

Расчет транспортного налога

Юридические лица рассчитывают транспортный налог самостоятельно. Это, как правило, является задачей бухгалтерии.

За физических лиц и индивидуальных предпринимателей транспортный налог рассчитывает налоговая инспекция, которая направляет ему по месту жительства уведомление на оплату.

Данные о ТС им предоставляют органы регистрировавшие ТС (Госавтоинспеция и Гостехнадзор). Налоговые органы могут выставить налог, только за три последних налоговых периода (года).

Предъявленный транспортный налог более 3 лет, вы в праве не оплачивать.

Пример расчета транспортного налога

Для определения фискального платежа необходимо определить налоговую базу и умножить на ставку налога, а затем на период владения автомобилем. Для каждого ТС сумма налога считается отдельно. Налоговая база – общая мощность двигателя ТС.

Пример

Исходные данныеРасчет транспортного налогаВладелец имеет автомобиль – 160 л.с. (налоговая база)Срок владения автомобиля – 6 месяцевТранспортный налог на автомобиль = 160*45*0.5 = 3600 руб. в год

Освобождение от уплаты транспортного налога

На следующие категории транспортных средств налог не начисляется (глава 28 НК РФ): весельные лодки, моторные лодки с мощностью двигателя меньше 5 л.с., легковые автомобили, предназначенные для инвалидов, ТС, находящиеся в розыске, промысловые морские и речные суда.

Если, коснуться льгот, то на федеральном законодательном уровне льготы по транспортному налогу не предусмотрены. Каждый субъект РФ определяет своих льготников сам.

Транспортный налог на дорогие автомобили

Транспортный налог на владение дорогими автомобилями берется с собственников ТС стоимостью выше 3 млн. руб. Для них вводятся увеличивающие коэффициенты при расчета налога. В таблице ниже приведены корректирующие коэффициенты транспортного налога для владельцев дорогих автомобилей.

Вид автомобиляКоэффициент для расчета транспортного налогаЛегковые автомобили стоимостью 3-5 млн. руб., год выпуска 2-3 года назад1.1Легковые автомобили стоимостью 3-5 млн. руб, год выпуска 1-2 года назад1.3Легковые автомобили стоимостью 3-5 млн. руб., выпуск не более года1.5Легковые автомобили стоимостью от 5 до 10 млн. руб., год выпуска меньше 5 лет2Легковые автомобили стоимостью от 10 до 15 млн. руб., год выпуска меньше 10 лет3Легковые автомобили стоимостью от 15 млн. руб., год выпуска меньше 20 лет3

То есть при расчете налога для дорого автомобиля полученную сумму необходимо умножит на корректирующий коэффициент. Стоимость автомобиля берется средняя и рассчитывается Министерством промышленности и торговли. Список дорогих автомобилей, по которым будет браться повышенный налог, можно посмотреть на сайте Минпромторга (minpromtorg.gov.ru).

Перечень легковых автомобилей, на которых будет повышенный транспортный налог (с сайта Минпроторга)

Отчетность по транспортному налогу

Юридические лица обязаны сдать декларацию по транспортному налогу не позднее 1 февраля, года следующего за налоговым (к примеру, за 2014 год транспортный налог вы должны заплатить до 1 февраля 2015 года). Дата предоставления декларации едина для всех регионов и субъектов РФ.

https://www.youtube.com/watch?v=3srCrNFdf48

Для физических лиц и индивидуальных предпринимателей отчетность по транспортному налогу не предусматривается.

Оцените качество статьи. Мы хотим стать лучше для вас:

Источник: http://online-buhuchet.ru/transportnyj-nalog-platelshhiki-stavki-raschet-primer/

Как определяется транспортный налог на автомобиль с учетом его мощности

Мощная и быстрая машина – это не только удовольствие и комфортабельность, но и дополнительные траты. Речь идет не только о расходе топлива, но и о сумме транспортного налога, который необходимо уплатить в связи с передвижением машины по дорогам РФ.

Размер транспортного налога в 2018 году, как и в прошлые периоды, зависит от количества лошадиных сил автомобиля. Начисленная сумма выплачивается ежегодно, и данный платеж считается обязательным для всех владельцев машин. Рассмотрим нюансы и порядок начисления транспортного налога, каким образом на сумму платежа повлияет мощность мотора.

Порядок налогообложения

Особых изменений в порядке начисления размер налога на транспорт в текущем году не произошло. Как и в прошлом периоде, налог на авто по мощности двигателя будет иметь следующие показатели:

- легковой автомобиль – от 15 до 300 рублей за 1 л.с;

- автобус – от 5 до 25 рублей за 1 л.с;

- мотоцикл – от 5 до 25 рублей за 1 л.с;

- грузовое ТС – до 8,5 рублей за 1 л.с.

Поскольку транспортный налог является региональным, то каждый субъект государства имеет право вносить дополнительные правки в том случае, если сумма налога в несколько раз превышает разрешенный показатель.

Калькулятор для расчета транспортного налога в 2018 году

Воспользоваться калькулятором в режиме онлайн вы сможете на нашем сайте:

Особенности исчисления суммы налога

Можно рассчитать сумму транспортного налога, подлежащего к уплате, самостоятельно, применив специальную формулу.

Для этого потребуется уточнить количество лошадиных сил транспортного средства, указанных в ПТС, а затем умножить данный показатель на фиксированную ставку и количество месяцев, во время которых гражданин владел автомобилем. В качестве примера расчета можно привести следующие случаи:

Пример № 1. Мощность автомобиля 70 л.с., владелец проживает в Московской области. Определяем налоговую ставку для региона – 12 рублей. Используем формулу и получаем: 70*12 = 840 рублей – сумма налога, которую необходимо уплатить.

Пример № 2. Гражданин владеет автомобилем с мощностью двигателя в 130 л.с. В течении 5 месяцев он пользовался транспортным средством, а затем его продал. Ставка для такого авто – 35 рублей. В этом случае размер налога будет составлять: 130*35*5/12= 1895,83 рублей.

На какие транспортные средства устанавливается повышающий коэффициент

Для отдельных легковых автомобилей положениями ст. 362 НК РФ устанавливаются специальные повышающие коэффициенты:

- авто по цене свыше 3 млн рублей – 1,1;

- машины по стоимости в 3-5 млн рублей – 1,3;

- транспорт не старше года – 1,5;

- оцененные в 5-10 млн рублей – 2;

- стоимостью свыше 10 млн рублей инее старше 20 лет – 3.

Минимальный налог и граждане, освобожденные от его уплаты

Несмотря на то, что уплата налога является обязанностью каждого гражданина, существуют ситуации, когда оплату необходимо производить в минимальном размере или можно не производить вообще.

Рассмотрим каждый случай подробнее. Минимальный налог рассчитывается в отношении следующих ТС:

- мотоциклов до 150 л.с. – 15 рублей;

- автобусов до 200 л.с. – 5 рублей;

- легковых автомобилей до 100 л.с. – 15 рублей;

- яхт и лодок с объемом двигателя до 5 л.с. – 10 рублей.

С отдельных транспортных средств в текущем году налог не взимается. В перечень таких ТС входят:

- водные средства передвижения до 5 л.с.;

- легковые авто до 100 л.с, используемые для передвижения граждан с ограничениями по здоровью;

- ТС, купленные с участием соцзащиты;

- автомобили, официально зарегистрированные в качестве промышленной или сельскохозяйственной техники.

Способ уплаты налога

За 30 дней до срока перечислена налога собственнику ТС приходит специальное уведомление, где указана мощность ТС и прописана сумма к оплате.

Заключение

Расчет транспортного налога следует выполнять по специальной формуле и установленным государством тарифным показателям для исчисления. Каждый гражданин обязан уплачивать сумму налога строго в установленный срок и в полном объеме, кроме случаев, когда законом разрешено этого не делать.

Источник: https://grazhdaninu.com/nalogi/transportnyiy/razmer.html

Расчет транспортного налога

О том, что каждый собственник транспортного средства, зарегистрированного в России, должен систематически уплачивать соответствующий налог, сказано в Налоговом кодексе РФ.

Исключение составляют лишь льготные категории физических и юридических лиц, которым обязательный сбор могут отменить. Прежде чем уплачивать пошлину, следует знать, как рассчитать транспортный налог.

Если же владелец по какой-то причине не использует собственный автомобиль, его необходимо снять с госрегистра.

Особенности расчета налога на транспортные средства

Как начисляется транспортный налог? Государство взымает его с любых видов самоходных средств, оснащенных двигателем (машины, мотоциклы, яхты, вертолеты). Расчет проводят на основании количества лошадиных сил машины.

Если в транспорте после регистрации поменяли двигатель на более или менее мощный, собственник должен оповестить об этом ГИБДД, расположенный по месту регистрации транспортного средства. Работники органа внесут соответствующие данные в технический паспорт машины.

Чтобы рассчитать налог на автомобиль, кроме мощности, необходимо знать:

- Размер актуальной налоговой ставки. Закон предусматривает определенный размер налога для каждого субъекта России, в зависимости от года производства автомобиля, объема двигателя и других параметров (подобные характеристики используются, чтобы определить коэффициенты расчета ОСАГО).

- Период владения автомобилем. Владелец, при расчете налоговой ставки, должен основываться на документе о приобретении транспортного средства, в котором указана дата сделки.

- Данные налоговой базы. Транспорт, работающий на двигателе, имеет мощность, определяющуюся лошадиными силами. Эту информацию можно найти в СТС либо ПТС.

- Повышающий коэффициент. Назначается, если по шкале стоимости авто превышает отметку в три миллиона рублей.

Для физических лиц

Как правильно рассчитать транспортный налог гражданам России? Согласно актуальному законодательству, для физических лиц ставку подсчитывает непосредственно налоговая инспекция.

Россияне должны самостоятельно подавать в орган информацию о приобретении автомобилей, прочих самоходных средств. Ставки по транспортному налогу для физлиц и организаций одинаковы.

Исключения составляют лишь льготы, предусмотренные для некоторых категорий учреждений и граждан.

Для юридических лиц

Транспортный налог обязателен не только для граждан РФ, но и для юридических лиц. Учреждения совершают платежи в региональный бюджет по месту своего расположения (регистрации). Особенностью транспортного сбора для юрлиц является самостоятельное исчисление суммы пошлины.

Поскольку данный сбор относится к расходам организации, применяя схему налогообложения «доходы минус расходы», за его счет возможно снизить размер отчисляемого юрлицом единого налога. Если сумма транспортной пошлины превысила обязательства, можно вовсе не платить единый сбор.

Чтобы рассчитать налог на машину, необходимо учесть актуальную ставку (зависит от мощности авто), налоговую базу и период отчетности (полные 12 месяцев).

Региональные нормативные акты могут предусматривать определенные коэффициенты, которые стоит учитывать при расчетах. Они помогают откорректировать тариф в зависимости от возраста, цены транспорта, категории владельца машины.

Некоторые льготники вообще освобождаются от уплаты транспортного налога.

Кроме годовой оплаты пошлины, юрлица могут делать авансовые платежи в течение 12 месяцев отчетного периода. После их сумму вычитают из основного объема сбора. Как правило, авансовый платеж составляет ¼ от общего размера пошлины.

Организациями ежегодно подается декларация по транспортному налогу в фонд национального страхования. Там же юрлица могут провести расчет полиса ОСАГО.

Форма декларации регулярно претерпевает некоторые изменения, которые можно отследить на официальном сайте фонда нацстраха.

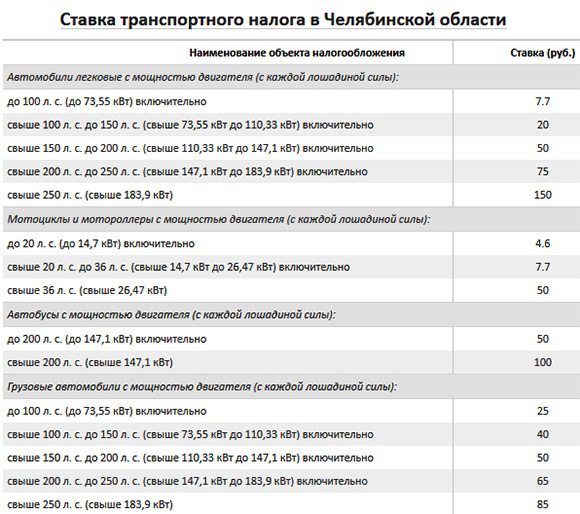

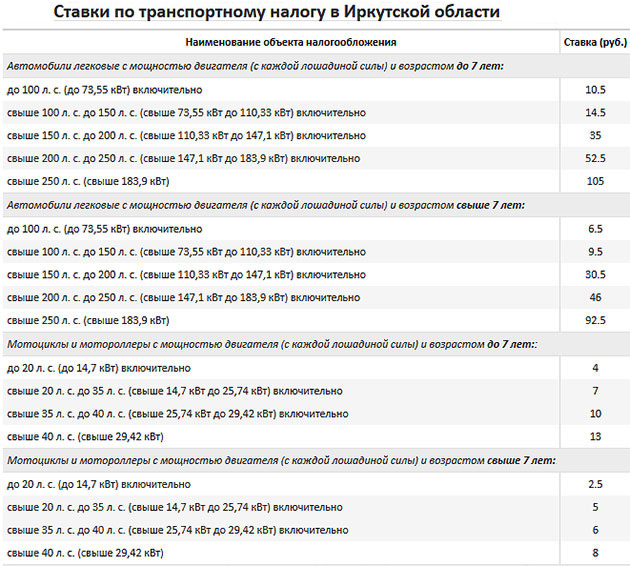

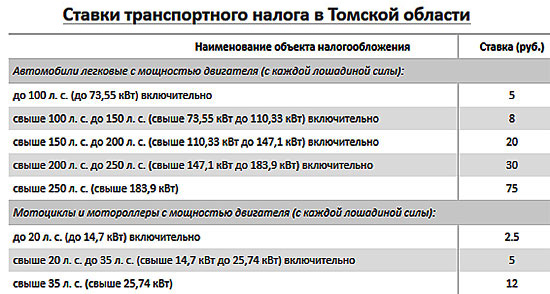

Ставка транспортного налога по регионам на 2017 год

Поскольку данный вид налоговых сборов относится к региональным, ставки разных регионов могут отличаться.

Невзирая на то, что размер пошлин устанавливается и корректируется отдельными субъектами России, государство назначает лимит налоговой ставки.

Так, закрепленные в регионах транспортные пошлины могут быть больше или меньше установленного государственного лимита, однако не больше, чем в десять раз.

Начисление налогов в России происходит по каждому виду транспорта отдельно. Регионы имеют право применять установленные или изменить ставки.

Кроме того, на местах могут использоваться дифференцированные размеры пошлин, изменяемые в зависимости от некоторых факторов (вид, возраст, класс транспорта).

В 2017 году правительство РФ не увеличило налог на транспорт, поэтому ставки остались практически неизменными. Ниже представлена таблица новых расценок транспортного сбора по некоторым городам России.

Название города (области)Тариф на авто до 100 л.с.Ульяновская обл.10 р.Москва12 р.Санкт-Петербург24 р.Новосибирск6 р.Красноярский край5 р.

Формула расчета

Чтобы понять, сколько заплатить за транспорт, необходимо умножить актуальную ставку на мощность машины, выраженную в лошадиных силах. Кроме того, для расчета понадобится возраст автомобиля. Его исчисляют от года выпуска по настоящий момент.

К примеру, если авто выпущено в январе 2013 года, то в январе 2017 ему будет 2 года. Если машина находится в собственности неполный год, используют понижающий коэффициент. Чтобы его определить, количество месяцев владения авто делят на 12 месяцев.

Пример: 6:12=0,5.

Цена транспортного средства тоже учитывается. На сайте Министерства промышленной торговли РФ опубликован список авто, стоимость которых составляет больше 3 млн рублей. Этот перечень ежегодно обновляется до 1 марта.

Согласно актуальным новостям, Минпромторг отныне будет самостоятельно мониторить цены на транспортные средства, во избежание обмана со стороны недобросовестных владельцев автомобилей, которые умышленно занижают показатель.

Общая формула, как рассчитать размер транспортного налога, выглядит так: налоговая база*мощность авто*срок владения.

Пример расчета суммы налога на легковой автомобиль

Кузнецов владеет автомобилем ВАЗ Приора, зарегистрированным в Воронеже. Мощность двигателя машины равна 98 лошадиным силам. Открыв таблицу налоговых ставок данной области, мы увидим, что при мощности Приоры до 100 л.с., показатель составляет 20 рублей. В таком случае размер транспортного налога, который должен быть погашен Кузнецовым, будет равен: 20 р.* 98 л.с = 1960 р. в год.

Порядок и сроки уплаты

Для физических лиц срок оплаты транспортного сбора предусмотрен не позднее 31 декабря отчетного года. Если владелец планирует делать перерегистрацию или проходить техосмотр машины, транспортную пошлину лучше уплатить предварительно. Разные регионы могут устанавливать свои отчетные периоды, отличающиеся от общепринятых, если на то есть веские причины.

Как правило, для юрлиц предусматриваются четыре периода: 1 налоговый (12 месяцев) и 3 отчетных (кварталы). После закрытия каждого из них организации должны вносить налоговые платежи.

Если учреждение погашает сумму частями поквартально – это считается внесением авансов (причем подавать отчетность за кварталы не нужно). Кроме того, можно внести всю сумму сбора в конце календарного года.

Декларацию заполняют единожды, по итогам прошедшего года.

Видео: онлайн-калькулятор расчета транспортного налога

Счетчик для определения суммы налога на транспорт удобен тем, что позволяет подсчитать точную цифру, подлежащую оплате. Согласно федеральному закону, существуют базовые ставки, которые учитываются при исчислении размера пошлины.

Найти такие онлайн-калькуляторы вы сможете на сайтах nalog.ru, uslugi.ru и других. Кроме того, там же есть возможность рассчитать страховку ОСАГО и провести расчет стоимости КАСКО.

Посмотрев видео, вы узнаете, как правильно пользоваться онлайн-калькуляторами.

Источник

Источник: https://zakon.temaretik.com/1211400204272011273/raschet-transportnogo-naloga/

Как рассчитать размер налога на транспортное средство в 2018 году по лошадиным силам

Любой обладатель автомобиля или иного транспорта один раз в год получает письмо из местного отделения Налоговой службы. В нем указан размер налога на транспортное средство, рассчитанный исходя из количества лошадиных сил (ЛС), которыми обладает его двигатель. Как осуществляется расчет налога в 2018 году, и владельцы каких машин освобождаются от его уплаты?

Как рассчитать налог

Налог на ТС является региональным. Это значит, что власти каждого региона вправе самостоятельно устанавливать повышающие или понижающие коэффициенты для базовых значений, утвержденных на федеральном уровне. Тем не менее, некоторые ограничения для региональных законодателей все же существуют: установленная ими ставка не может превышать базовую более чем в 10 раз.

Базовые ставки установлены п. 1 ст. 361 Налогового кодекса РФ. Классификация легковых автомобилей по количеству ЛС выглядит следующим образом:

- до 100 л. с.;

- от 100 до 150 л. с.;

- от 150 до 200 л. с.;

- от 200 до 250 л. с.;

- свыше 250 л. с..

Чем большим количеством лошадиных сил обладает двигатель автомобиля, тем большая базовая ставка налога будет применяться при расчете общей суммы платежа, подлежащего внесению в региональный бюджет.

Алгоритм расчета

Размер налога, подлежащего уплате за использование автомобиля, рассчитывается как произведение налоговой ставки и мощности двигателя автомобиля в ЛС. Для того чтобы точно определить данную цифру, необходимо узнать региональную налоговую ставку, обратившись за данной информацией на сайт налоговой службы.

Если автомобиль находился в пользовании у его владельца неполный год, и этот факт подтвержден соответствующими документами, необходимо рассчитать размер налога, уменьшенный пропорционально времени, в течение которого транспортное средство не было зарегистрировано. Для этого необходимо найти произведение налоговой ставки, значение мощности двигателя и числа месяцев, в течение которых автомобиль находился на учете, и разделить его на число месяцев в году.

Категории автомобилей, к которым применяется особый порядок расчета налога

С 2014 года дополнительные повышающие коэффициенты введены для автомобилей, стоимость которых превышает три миллиона рублей. Полный перечень таких ТС ежегодно публикуется на сайте Минпромторга. В этом случае налоговая ставка, рассчитанная вышеуказанным способом, умножается на коэффициент, размер которого зависит от возраста машины и его стоимости.

Налогом на лошадиные силы не облагаются следующие виды автотранспорта:

- легковые автомобили, приспособленные для использования людьми с ограниченными возможностями;

- самоходные машины, используемые при проведении сельскохозяйственных работ;

- легковые автомобили, мощность двигателя которых не превышает 100 ЛС, приобретенные при помощи социальных служб;

- ТС, находящиеся в угоне (при условии подтверждения данного факта соответствующими документами).

В том случае, если авто относится к одной из категорий, размер налога для которой рассчитывается индивидуально, его владелец может быть освобожден от необходимости уплаты денежных средств, либо, напротив, должен будет заплатить повышенную сумму налога по сравнению с другими автовладельцами.

Источник: http://www.Law-Education.ru/likbez/raschet-naloga-na-mashinu/

Как определить расчетную ставку транспортного налога, если размеры ставок для мощности двигателя, указанной в л. с. и квт, различны

Для легковых автомобилей, мотоциклов и мотороллеров налоговые ставки устанавливаются законами субъектов РФ в зависимости от мощности двигателя (п. 1 ст. 361 НК РФ).

Наименование объекта налогообложенияНалоговая ставка (в рублях)Автомобили легковые с мощностью двигателя (с каждой лошадиной силы):до 100 л. с. (до 73,55 кВт) включительно2,5свыше 100 л. с. до 150 л. с. (свыше 73,55 кВт до 110,33 кВт) включительно3,5свыше 150 л. с. до 200 л. с. (свыше 110,33 кВт до 147,1 кВт) включительно5свыше 200 л. с. до 250 л. с. (свыше 147,1 кВт до 183,9 кВт) включительно7,5свыше 250 л. с. (свыше 183,9 кВт)15Мотоциклы и мотороллеры с мощностью двигателя (с каждой лошадиной силы):до 20 л. с. (до 14,7 кВт) включительно1свыше 20 л. с. до 35 л. с. (свыше 14,7 кВт до 25,74 кВт) включительно2свыше 35 л. с. (свыше 25,74 кВт)5

Указанные налоговые ставки могут быть увеличены (уменьшены) законами субъектов РФ, но не более чем в 10 раз. При этом в отношении легковых автомобилей мощностью до 150 л. с. (до 110,33 кВт) включительно ограничение размера уменьшения налоговых ставок не применяется (п. 2 ст. 361 НК РФ).

В случае если в технической документации на транспортное средство мощность двигателя указана в метрических единицах мощности (кВт), то соответствующий пересчет во внесистемные единицы мощности (лошадиные силы) осуществляется путем умножения мощности двигателя, выраженной в кВт, на множитель, равный 1,35962 (переводной коэффициент – 1 кВт = 1,35962 л. с.).

При этом при пересчете во внесистемные единицы мощности (лошадиные силы) округление производится с точностью до второго знака после запятой (п. 19 Методических рекомендаций, утв. Приказом МНС России от 09.04.2003 N БГ-3-21/177).

Пример. Определение налоговой ставки

Если в технической документации на автомобиль указана мощность двигателя – 73,6 кВт, то это соответствует 73,6 x 1,35962 = 100,07 л. с. (округление производится до второго знака после запятой).

Если при этом в паспорте технического средства указана мощность двигателя – 100 л. с., то следует признать, что данное значение определено с округлением до целых единиц в меньшую сторону.

Таким образом, ставка транспортного налога в данном случае будет определяться по отношению к большему по размеру показателю (т.е. по объекту с мощностью свыше 100 л. с.) и составит 3,5 руб.

Источник: http://narodirossii.ru/?p=9730

Расчет транспортного налога

Чтобы рассчитать транспортный налог, необходимо определить налоговую базу и ставку налога. Разберем расчет налога на конкретном примере.

Налоговой базой является:

- мощность двигателя в лошадиных силах — для транспортных средств, имеющих двигатели (за исключением воздушных транспортных средств c реактивными двигателями);

- валовая вместимость в регистровых тоннах — для водных несамоходных (буксируемых) транспортных средств;

- паспортная статистическая тяга реактивного двигателя в килограммах силы — для воздушных транспортных средств c реактивным двигателем;

- единица транспортного средства — для остальных водных и воздушных транспортных средств.

Налоговую базу определяют отдельно по каждому транспортному средству (ст. 359 НК РФ).

В свою очередь мощность двигателя определяют по данным, указанным в технической документации. Например, по данным паспорта транспортного средства (ПТС) (п. 18 Методических рекомендаций, утвержденных приказом МНС России от 9 апреля 2003 г.

№ БГ-3-21/177 (далее — Методические рекомендации). Если же в технической документации необходимые данные отсутствуют, то мощность транспортного средства определяют на основании экспертизы, проведенной в соответствии со статьей 95 НК РФ (п.

22 Методических рекомендаций).

Для расчета налоговой базы по транспортному налогу мощность двигателя должна быть выражена в лошадиных силах (подп. 1 п. 1 ст. 359 НК РФ). Если в технической документации этот показатель выражен в кВт, то его нужно пересчитать по формуле: Мощность двигателя, выраженную в кВт умножить на 1,35962.

Полученный результат округляется по правилам арифметики до второго знака после запятой. Такой порядок предусмотрен пунктом 19 Методических рекомендаций. Например, организация приобрела автомобиль c мощностью двигателя 150 кВт.

Налоговую базу для расчета транспортного налога бухгалтер определит так: 150 кВт × 1,35962 = 203,94 л. с.

Ставки транспортного налога устанавливаются законами субъектов РФ (ст. 361 НК РФ). Например, в Москве ставки транспортного налога установлены Законом г. Москвы от 9 июля 2008 г. № 33, в Московской области — Законом Московской области от 16 ноября 2002 г. № 129/2002-ОЗ.

В Налоговом кодексе РФ ставки транспортного налога установлены в зависимости от категории транспортного средства и мощности двигателя (п. 1 ст. 361 НК РФ). Региональными законами могут быть предусмотрены другие налоговые ставки, увеличенные или уменьшенные, но не более чем в 10 раз (п.

2 ст. 361 НК РФ).

Кроме того, региональные законы могут предусматривать дифференцированные налоговые ставки в зависимости от категории транспортных средств, количества лет, прошедших c года выпуска транспортных средств, и (или) их экологического класса. Об этом сказано в пункте 3 статьи 361 НК РФ. Например, законом субъекта РФ могут быть установлены дифференцированные ставки налога для грузовых автомобилей c мощностью двигателя свыше 200 л. с.:

- 26 руб. за 1 л. с. — для автомобилей c количеством лет, прошедших c года выпуска, до пяти;

- 52 руб. за 1 л. с. — для автомобилей c количеством лет, прошедших c года выпуска, более пяти.

Источник: https://gaap.ru/articles/raschet_transp_naloga/

Ситуация: Как определить расчетную ставку транспортного налога, если размеры ставок для мощности двигателя, указанной в л. с. и кВт, различны? («Электронный журнал «Азбука права», 2017) / Азбука права

«Электронный журнал «Азбука права», 07.12.2017

Как определить расчетную ставку транспортного налога,

если размеры ставок для мощности двигателя,

указанной в л. с. и квт, различны?

Налоговые ставки по транспортному налогу устанавливаются законами субъектов РФ в пределах, определенных на федеральном уровне (ст. 356 НК РФ).

Налоговые ставки, установленные на федеральном уровне

Налоговая ставка для легковых автомобилей устанавливается в рублях с каждой лошадиной силы двигателя и в зависимости от его мощности составляет (п. 1 ст. 361 НК РФ):

— 2,5 руб., если мощность двигателя до 100 л. с. (до 73,55 кВт) включительно;

— 3,5 руб., если мощность двигателя свыше 100 л. с. до 150 л. с. (свыше 73,55 кВт до 110,33 кВт) включительно;

— 5 руб., если мощность двигателя свыше 150 л. с. до 200 л. с. (свыше 110,33 кВт до 147,1 кВт) включительно;

— 7,5 руб., если мощность двигателя свыше 200 л. с. до 250 л. с. (свыше 147,1 кВт до 183,9 кВт) включительно;

— 15 руб., если мощность двигателя свыше 250 л. с. (свыше 183,9 кВт).

Налоговая ставка для мотоциклов и мотороллеров устанавливается в рублях с каждой лошадиной силы двигателя и в зависимости от его мощности составляет (п. 1 ст. 361 НК РФ):

— 1 руб., если мощность двигателя до 20 л. с. (до 14,7 кВт) включительно;

— 2 руб., если мощность двигателя свыше 20 л. с. до 35 л. с. (свыше 14,7 кВт до 25,74 кВт) включительно;

— 5 руб., если мощность двигателя свыше 35 л. с. (свыше 25,74 кВт).

Указанные налоговые ставки могут быть увеличены (уменьшены) законами субъектов РФ, но не более чем в 10 раз. При этом в отношении легковых автомобилей мощностью до 150 л. с. (до 110,33 кВт) включительно ограничение размера уменьшения налоговых ставок не применяется (п. 2 ст. 361 НК РФ).

Определение налоговой ставки, если в технической документации мощность двигателя указана в кВт

Если в технической документации на транспортное средство мощность двигателя указана в метрических единицах мощности (кВт), то соответствующий пересчет во внесистемные единицы мощности (лошадиные силы) осуществляется путем умножения мощности двигателя, выраженной в кВт, на множитель, равный 1,35962 (переводной коэффициент — 1 кВт = 1,35962 л. с.).

При этом при пересчете во внесистемные единицы мощности (лошадиные силы) округление производится с точностью до второго знака после запятой (п. 19 Методических рекомендаций, утв. Приказом МНС России от 09.04.2003 N БГ-3-21/177).

Пример. Определение налоговой ставки

Если в технической документации на автомобиль указана мощность двигателя — 73,6 кВт, то это соответствует 73,6 x 1,35962 = 100,07 л. с. (округление производится до второго знака после запятой).

Ставка транспортного налога в данном случае будет определяться по объекту с мощностью свыше 100 л. с. и составит 3,5 руб. в расчете на одну лошадиную силу.

Если же в технической документации мощность установлена и в лошадиных силах, и в метрических единицах, при определении суммы транспортного налога необходимо руководствоваться данными, выраженными в лошадиных силах (Письмо Департамента финансов г. Москвы от 18.05.2016 N 90-01-01-07-225/16).

Связанные вопросы

Как рассчитывается транспортный налог для физических лиц? >>>

Источник: http://azbuka.consultant.ru/cons_doc_PBI_217478/