Как рассчитывается ОСАГО, Формула расчета ОСАГО

ОСАГО — обязательное страхование автогражданской ответственности. С 1 июля 2003 года начал действовать Федеральный закон № 40-ФЗ от 20 апреля 2002, благодаря ему мы и узнали об ОСАГО. И теперь каждый водитель автомобиля должен иметь при себе такой полис автострахования.

Если при управлении транспортным средством у Вас отсутствует полис ОСАГО, или Вы не вписаны в него как допущенный к управлению водитель (за исключением полиса без ограничения числа водителей), то за это полагается административное наказание по статье КоАП РФ 12.37 часть 2 (Штраф от 500 до 800 руб., запрещение эксплуатации транспортного средства со снятием государственных регистрационных знаков).

Как рассчитывается ОСАГО

Каждый автолюбитель задается этими не скромным вопросом, от чего зависит стоимость ОСАГО, как рассчитать стоимость полиса ОСАГО. Сумма складывается из формулы которая состоит из 7 коэффициентов и базовой стоимости страхового полиса.

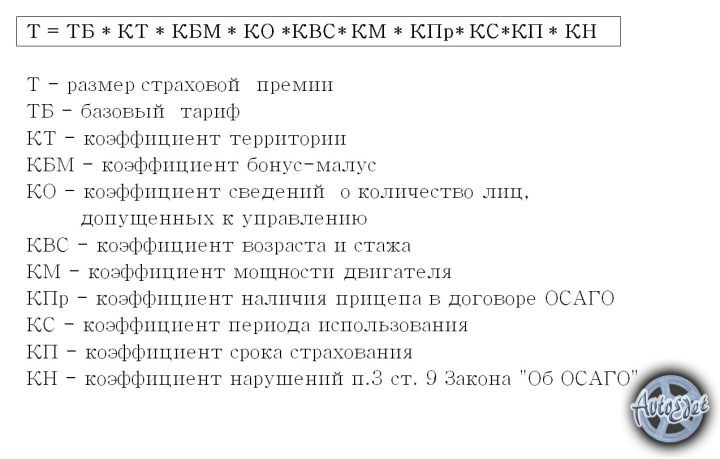

Формула расчета ОСАГО

К-тр * К-вз * К-сс * К-мщ * К-ткс * К-ср * К-бн * базовая стоимость = Сумма страховки

где:

Базовая стоимость страховки Легковые автомобили (категории «В») равна:

для юридических лиц = 2375;

для физических лиц, предпринимателей без образования юридического лица = 1980

Легковые автомобили (транспортные средства категории «В»), используемые в качестве такси =2965

К-тр — это территориальный коэффициент. У каждого региона РФ свой коэффициент, где больше риск дорожно-транспортного происшествия тем он выше. Например: в Москве К-тр = 2.0, а в Санкт-Петербурге К-тр = 1.8

К-вз — это коэффициент в котором учитывается возраст и общий стаж водителя.

Вам 23 года и Вы получили водительское удостоверение 3 года назад то сумма страховки изменится в меньшую сторону, так как К-вз = 1.

Но есть и нюанс, если Вы приобретаете полис ОСАГО с неограниченным количеством допущенных к управлению водителей, то коэффициент будет максимальный К-вз = 1.8.

К-сс — это коэффициент страховых случаев в которых Вы были виновником ДТП или нет. Если нет, то страховка обойдется Вам значительно дешевле.

К-мщ — это коэффициент в котором учитывается мощность Вашего автомобиля. Чем больше мощность двигателя в лошадиных силах, тем дороже будет страховка.

Мощность Вашего двигателя менее 50 лошадиных сил, то К-мщ = 0.6

Мощность Вашего двигателя более 50 лошадиных сил, но не превышает 70 включительно, то К-мщ = 0.9

Мощность Вашего двигателя более 70 лошадиных, но не превышает до 100 включительно, то К-мщ = 1

Мощность Вашего двигателя более 100 лошадиных, но не превышает до 120 включительно, то К-мщ = 1.2

Мощность Вашего двигателя более 120 лошадиных, но не превышает до 150 включительно, то К-мщ = 1.4

Мощность Вашего двигателя более 150 лошадиных сил, то К-мщ = 1.6 максимальный.

К-ткс — данный коэффициент распространяется на автомобили которые используются для найма в такси

К-ср — это коэффициент длительности срока страхования. Чем меньше срок страхования, тем дороже . Поэтому выгоднее приобретать полис сразу на 12 месяцев.

К-бн — это бонусный коэффициент, чем дольше Вы страхуетесь в одной и той же страховой компании тем страховка будет дешевле.

Источник: https://sporic.ru/osago

Расчет стоимости полиса ОСАГО

Все владельцы автомобилей сталкиваются с ежегодным обязательным страхованием по ОСАГО. Сейчас на рынке есть много организаций, которые могут их застраховать.

Оглавление:

В связи с этим, большинство водителей хотели бы знать из чего складывается окончательная стоимость ОСАГО в 2016 году, какие учитываются коэффициента и как можно снизить размер ее оплаты.

От чего зависит стоимость?

Многие заметили, что при страховании по ОСАГО в 2014-2015 гг, стоимость каждого автомобиля получается разной. В конце 2014 года появилось понятие «страховой коридор», в результате которого страховые компании могут менять цену и конкурировать. На это влияет множество факторов. Рассмотрим самые главные и существенные.

- Тип и категория автомобиля. Для каждого типа ТС, например, будь этого грузовая машина, легковая или такси. Во все случаях коэффициент будет различный. Ведь это и правильно, так такси больше всего подвержено к риску попадания в ДТП, т. к. дольше всех находится в движении по дорогам. Соответственно и стоимость будет больше.

- Многочисленность города. Здесь в принципе все ясно, чем больше город, тем больше жителей и число автомобилей, и тем, соответственно, больше вероятность попасть в аварию.

- Опыт управления. Чем больше опыт вождения, чем больше возраст водителя, тем конечно и риски меньше. Новички и неопытные водители более часто попадают в ДТП, т. к. не имеют хорошей практики управления в разных условиях движения. В этом случае, вероятность попадания в аварию также достаточно велика.

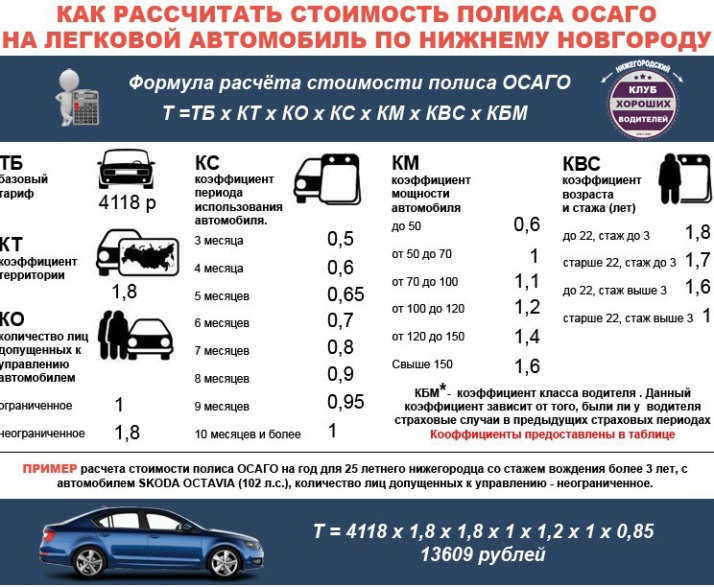

Формула расчета

Чтобы иметь представление и самостоятельно прикинуть стоимость ОСАГО, которую потребуется заплатить в страховой компании, требуется знать конечную формулу. Она также позволяет рассмотреть различные ситуации и моменты, на чем можно сэкономить, чтобы уменьшить стоимость полиса.

Для расчета ОСАГО для легковых автомобилей используется следующая формула стоимости:

Рассмотрим все коэффициенты:

1. Т — стоимость полиса ОСАГО.

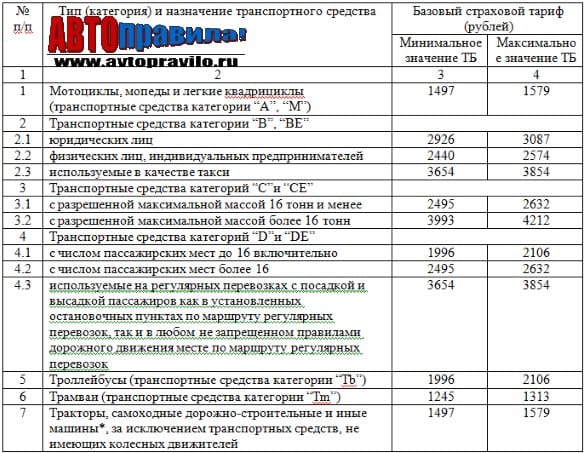

2. Тб — базовый тариф, который имеет значения согласно типу автомобиля (Мотоцикл, легковое ТС, грузовое ТС и т.д).:

Новая цена в 2015 увеличилась от прошлой на 23-30 процентов.

3. Кт — коэффициент территории. Для каждого города и области страны существует установленное и принятое значение (Узнать значения коэффициентов территории).

4. Кбм — это класс Бонус-Малус. Он учитывает были ли в прошлый период (год) выплаты по ОСАГО:

5. Квс — Коэффициент учитывает участников, которые будут вписаны в полюс. А именно это возраст водителя и стаж его управления за рулем:

6. Ко — учитывает какое количество водителей допускается к управлению данного автомобиля. Как правило, это ограниченный или неограниченный полис ОСАГО:

Ко (огран.) = 1Ко (неогран.) = 1.8

7. Км — это мощность двигателя застраховываемого автомобиля:

Мощность (л/с):КоДо 50 л/с0,6От 50 до 70 л/с1От 70 до 100 л/с1,1От 100 до 120 л/с1,2От 120 до 150 л/с1,4Больше 150 л/с1,6

8. Кс — учитывается на какой период оформляется ОСАГО. Возможны разные периоды страхования от трех месяцев до года:

9. Кн (1,5) — наличие нарушений. Если при страховании ОСАГО обнаружатся следующие нарушения:

- сообщение ложных данных;

- умышленное ДТП для получение страховой выплаты;

- умышленное причинение вреда здоровью;

- то, для расчета стоимости будет использоваться данный коэффициент.

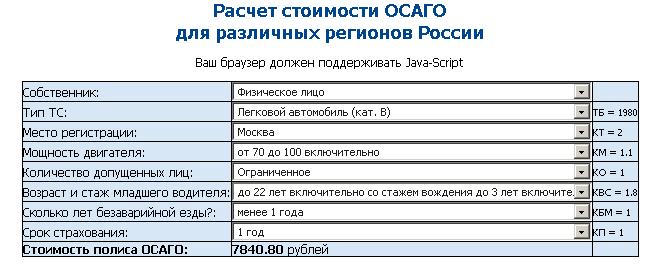

Пример расчета ОСАГО

Чтобы наглядно понять как все считается, рассмотрим пример расчета легкового автомобиля при следующих условиях:

- Авто — 75 л/с

- Водитель — стаж 8 лет. Помимо водителя необходимо вписать еще его брата, стаж которого 1 год.

- Срок страхования — 1 год.

- Город — Екатеринбург.

Во время управления автомобилем за прошлый год аварий не было и соответственно ни каких выплат со стороны страховой компании тоже.

Получаем:

В результате данного примера получаем, что за ОСАГО придется заплатить 8230 рублей 88 копеек. Данный пример показывает, как просто производится расчет по имеющейся формуле.

Как получить скидку?

Каждый из водителей, наверно, бы не отказался уменьшить стоимость за оформление полиса ОСАГО. Рассмотренная выше формула для расчета позволяет сказать, что можно получить скидку только в случае безаварийной езды.

При чем, если чем больше лет не попадать в ДТП, тем меньше будет стоимость страховки. Из ходя из формулы за безаварийность отвечает коэффициент Бонус-Малус.

В случае попадания в ДТП при расчете ОСАГО в следующем году Кбм будет равен 2,45, а если не попадать в аварии в течение многих лет, то Кбм снизится до 0,5.

Рекомендуем посмотреть это видео:

Источник: http://AvtoPravilo.ru/raschet-stoimosti-polisa-osago/

Статьи и заметки

ПодробностиКатегория: Статьи и заметкиОпубликовано 05.01.

ПодробностиКатегория: Статьи и заметкиОпубликовано 05.01.

2014Просмотров: 2870

Для расчета размера страхового тарифа ОСАГО сегодня не обязательно звонить или ехать в страховую компанию, так как в Интернете существует множество различных онлайн-калькуляторов ОСАГО. Однако, зная формулу расчета ОСАГО, можно легко посчитать размер страхового тарифа самостоятельно.

Для расчета тарифа ОСАГО необходимо умножить базовый страховой тариф на соответствующие коэффициенты. Для физических лиц, владеющих транспортными средствами категории «B» (в том числе такси) и являющихся гражданами РФ, формула выглядит следующим образом:

Т = ТБ x КТ x КБМ x КВС x КО x КМ x КС x КН

где ТБ — базовый страховой тариф (для ТС категории «В», принадлежащих физ. лицам ТБ = 1980 руб.)

КТ — коэффициент страховых тарифов в зависимости от территории преимущественного использования транспортного средства (табл. 1)

КБМ — коэффициент страховых тарифов в зависимости от наличия или отсутствия страховых выплат при наступлении страховых случаев, произошедших в период действия предыдущих договоров ОСАГО (так называемый коэффициент «бонус-малус», табл. 2)

КВС — коэффициент страховых тарифов в зависимости от возраста и стажа водителя, допущенного к управлению транспортным средством (табл. 3)

КО — коэффициент страховых тарифов в зависимости от наличия сведений о количестве лиц, допущенных к управлению транспортным средством (табл. 4)

КМ — коэффициент страховых тарифов в зависимости от технических характеристик транспортного средства, в частности мощности двигателя легкового автомобиля (табл. 5)

КС — коэффициент страховых тарифов в зависимости от периода использования транспортного средства (табл. 6)

КН — при наличии нарушений, предусмотренных пунктом 3 статьи 9 Федерального закона «Об обязательном страховании гражданской ответственности владельцев транспортных средств», применяется коэффициент КН — 1,5.

Таблица 1. КТ (для Республики Татарстан)

Казань2Набережные Челны1,7Альметьевск, Зеленодольск, Нижнекамск1,3Елабуга1,2Бугульма, Лениногорск, Чистополь1Прочие города и населенные пункты1,1

Таблица 2. КБМ

Таблица 3. КВС

Возраст и стаж водителя транспортного средстваКоэффициентДо 22 лет включительно со стажем вождения до 3 лет включительно 1,8Более 22 лет со стажем вождения до 3 лет включительно 1,7До 22 лет включительно со стажем вождения свыше 3 лет 1,6Более 22 лет со стажем вождения свыше 3 лет 1

Таблица 4. КО

Сведения о количестве лиц, допущенных к управлению транспортным средствомКоэффициентДоговор обязательного страхования предусматривает ограничение количества лиц, допущенных к управлению транспортным средством 1Договор обязательного страхования не предусматривает ограничения количества лиц, допущенных к управлению транспортным средством 1,8

Таблица 5. КМ

Мощность двигателя (лошадиных сил)КоэффициентДо 50 включительно 0,6Свыше 50 до 70 включительно 1Свыше 70 до 100 включительно 1,1Свыше 100 до 120 включительно 1,2Свыше 120 до 150 включительно 1,4Свыше 150 л.с. 1,6

Таблица 6. КС

Период использования транспортного средстваКоэффициент3 месяца 0,54 месяца 0,65 месяцев 0,656 месяцев 0,77 месяцев 0,88 месяцев 0,99 месяцев 0,9510 месяцев и более 1

Итак, подставив все коэффициенты в формулу, можно посчитать размер страхового тарифа. К примеру, у меня в 2013 году были следующие коэффициенты:

КТ – 1,1 (прочие города и населенные пункты РТ, т.к. я прописан не в Набережных Челнах)

КБМ – 0,85 (класс на начало годового срока страхования 6, страховых выплат 0)

КВС – 1 (более 22 лет со стажем вождения свыше 3 лет)

КО – 1 (ограничение количества лиц, допущенных к управлению транспортным средством)

КМ – 1,1 (от 70 до 100 л.с.)

КС – 1 (10 мес. и более)

КН – без нарушений.

Т = 1980 x 1,1 x 0,85 x 1 x 1 x 1,1 x 1 = 2036,43 руб.

Именно такая сумма и фигурирует в моем нынешнем полисе ОСАГО.

Таким образом, становится ясно, что сумма страховки не зависит ни от марки Вашего автомобиля, ни от года его выпуска и пр.

Вопросы касательно марки Вашего автомобиля, модели, года его выпуска, а иногда даже и Вашего семейного положения часто фигурируют как при заполнении полей онлайн-калькуляторов, так и при звонках в некоторые страховые компании.

Эти параметры не влияют на стоимость полиса, а используются страховыми компаниями для навязывания дополнительных услуг (КАСКО, страхование жизни и здоровья) и составления базы данных клиентов.

Источник: https://avtospravochnaya.com/stati/237-kak-samomu-rasschitat-osago

Коэффициент ОСАГО по регионам: влияние на стоимость страховки в 2017 году

Коэффициент ОСАГО по регионам применяется в формуле расчета стоимости страхования автогражданской ответственности владельца транспортного средства в отдельном субъекте РФ.

Проще говоря, данный показатель является одним из ценообразующих факторов для определения денежной суммы, которую придется заплатить каждому владельцу транспортного средства в конкретном населенном пункте страны при покупке полиса на автомобиль.

Стоимостное выражение услуг по страхованию ответственности собственников транспортных средств не берется произвольно и не придумывается в каждом субъекте РФ отдельными депутатами. Цена на полис складывается и регулируется на различных уровнях многообразными нормативными актами федерального и местного значения, основополагающими из которых являются:

- ФЗ «Об ОСАГО» в действующей редакции.

- Указание Центробанка России о максимальных размерах базовых ставок от 2014 года (с изменениями и дополнениями, действующими в текущем периоде).

Из чего формируется стоимость полиса автогражданской ответственности

Стоимость услуги по страхованию автогражданской ответственности складывается не только на основании базового тарифа, устанавливаемого государством, но и с учетом разнообразных коэффициентов, способных как повышать, так и понижать цену страховки ТС.

Коэффициенты формулы ОСАГО

Формула стоимости полиса ОСАГО представляет собой произведение следующих множителей:

- Тариф, минимальные и максимальные размеры которого установлены ЦБ РФ. Его размеры на 2017 год можно посмотреть здесь (Приложение № 1 к указанию ЦБ РФ № 3384-У). Показатели данного тарифа страховые компании применяют по своему усмотрению. Как правило, страховщики с наивысшей степенью надежности при расчетах стоимости своих страховых полисов используют минимальные показатели.

- Показатель, носящий название «Бонус-малус» или коэффициент аварийности. Определяется в зависимости от количества обращений автовладельца с заявлениями о выплате страховых выплат при ДТП. Показатели указанного коэффициента следующие:

- Возраст водителя и его стаж вождения, определяющие размер следующего коэффициента:

Общегражданский возраст автолюбителя (лет)Общий водительский стаж (лет)Размер показателя для формулыДо 22-х включительноДо 3-х включительно1,8С 23-х включительноДо 3-х включительно1,7До 22-хОт 3-х1,6С 23-хСвыше 3-х1,0

- Показатель, устанавливаемый в зависимости от количества лиц, допущенных к управлению конкретным ТС:

- соглашение о страховании с ограничением по кол-ву водителей – 1,0.

- договор о страховании без ограничения – 1,8.

- Значение, определяемое мощностью двигателя ТС, например, для показателя свыше 150 л/с такой коэффициент будет равен величине 1,6, а с цифрой на датчике от 70 до 100 л/с – 1,1.

- Нарушение условий соглашения о страховании в виде представления недостоверных сведений. А также умышленное покидание водителем места ДТП либо совершение происшествия с участием ТС при нахождении водителя в состоянии опьянения либо в наркотическом дурмане: при «0» показателе – значение коэффициента 1, если имеются указанные случаи – 1,5.

- показатель срока, на который заключается договора страхования автотранспортного средства. Обычным считается оформление полиса ОСАГО на 1 год. Если у гражданина отсутствует необходимость страховать ТС на такой длительный срок, то он может приобрести полис с минимальным периодом действия, при этом тариф стоимость ОСАГО будет возрастать благодаря применению указанного коэффициента прямо пропорционально росту периода страхования.

Срок действия ОСАГОПоказатель коэффициента5-15 дней0,216 дней – 1 мес.0,32 мес.0,43 мес.0,54 мес.0,65 мес.0,656 мес.0,77 мес.0,88 мес.0,99 мес.0,95От 10 мес. и более1,0

Коэффициент ОСАГО по регионам: из чего складывается

Коэффициент ОСАГО, установленный конкретно по каждому региону, также учитывается при формировании стоимости полиса страхования автогражданской ответственности. Данный показатель определяется после анализа следующих факторов:

-

- Количество ТС, зарегистрированных в каждом определенном субъекте страны.

- Показатель проживающих в регионе жителей (численность населения региона).

- Суммарное количество происшествий дорожно-транспортного характера.

Вышеуказанный показатель применяется к водителям физическим лицам, исходя из региона их регистрации по месту проживания, а для фирм и ИП, владеющих автотранспортными средствами, исходя из региона регистрации юр.

лица или предпринимателя. Из указанных сведений можно сделать вывод о том, что чем более высокими являются показатели региональных факторов, тем более высокое значение присваивается региональному коэффициенту.

Таким образом, территориальный коэффициент может оказывать следующие виды влияния на стоимость автогражданки:

- При условии, что значение коэффициента больше «1» – увеличивать цену ОСАГО.

- При равном «1» значению – стоимость полиса автогражданской ответственности не изменится.

- При показателе менее «1» — уменьшится.

Конкретные показатели (сравнительная таблица)

Сведения о коэффициентах ОСАГО, действующих в конкретных субъектах РФ в 2017 году, приведены в таблице ниже:

Полную сравнительную таблицу с указанием всех региональных коэффициентов можно посмотреть в Приложении №2.

Следует отметить, что применение коэффициента ОСАГО по регионам при расчете страховых тарифов автогражданской ответственности, является строго обязательным для всех без исключения страховых организаций и единым для конкретного административно-территориального образования. Поэтому самостоятельно завысить его значение с целью повышения тарифов по ОСАГО страховщики не имеют право. Невыполнение данного требования грозит СК наложением на указанные организации мер административной ответственности в виде штрафных санкций.

Вывод

Исходя из анализа коэффициентных показателей, формирующих стоимость ОСАГО, можно сделать вывод, что наиболее дешевую стоимостную оценку будет иметь полис для опытного водителя.

При этом он должен иметь большой стаж безаварийного вождения ТС и проживающего в регионе с небольшой численностью населения и количеством зарегистрированных автомобилей, так называемые «убыточные» территории: аулы, деревни, села, небольшие городские поселения.

Источник: https://Papinian.ru/grazhdanskoe/pokazatel-koefficienta-osago-po-regionam-vliyanie-na-cenoobrazovanie.html

Рассчитать ОСАГО, как платить меньше. Как рассчитать ОСАГО?

На сегодняшний день, полис ОСАГО является обязательным для каждого гражданина нашей страны имеющего в собственности транспортное средство. При оформлении данного полиса для автовладельцев, которые обладают отличными данными качества езды, предусмотрены определенные скидки. Что это за скидки и как получить их — читайте далее в статье.

Стоимость ОСАГО, от чего зависит стоимость ОСАГО

Важным элементом в страховании ОСАГО является коэффициент КБМ(коэффициент бонус-малус) — это специальный показатель, воздействующий на размер выплат. Именно при помощи данного коэффициента можно снизить сумму страховых выплат по оформленному полису.

Класс страхования водителя, как он влияет на цену страховки

При оформлении страховки класс водителя играет главную роль в генерировании стоимости услуги. Расчет стоимости осуществляется на основании таких данных:

- Место проживания — в каждом регионе существует своя статистика ДТП, следовательно, коэффициент определяется на основании статистического анализа.

- Для каждого типа транспорта устанавливается свой тариф — легковые автомобили, грузовые транспортные средства, автобусы.

- Для каждой модели и марки разрабатываются специальные тарифы, учитывая частоту их попадания в аварии.

- Для молодых водителей устанавливаются более высокие коэффициенты, для зрелых водителей — более низкие. Также в данную категорию можно добавить и водительский стаж, который не редко зависит от возраста автовладельца.

- История вождения — зависимо от этого показателя, страховые службы определяют класс водителя и высчитывают КБМ.

Класс водителя, как узнать класс водителя по ОСАГО

По системе ОСАГО существуют такие классы — «0», «М», «1», «2» и так далее до «13». Если история страхования у водителя отсутствует, ему автоматически устанавливается коэффициент «1». Это значит, что при расчете цены учитываются все перечисленные выше факторы, помимо пятого. С каждым годом безаварийной езды водителю будет насчитываться более высокий класс.

Чтобы узнать класс водителя, следует ознакомится с данными, представленными на сайте Российского союза автостраховщиков и на прочих информационных ресурсах, которые дают такую возможность.

Для проверки необходимо ввести в базе данных такую информацию — номер водительского удостоверения, дату рождения и ФИО. После ввода информации станут доступны все данные, касающиеся страховой истории определенного водителя.

Таким образом, получить интересующие данные можно не зависимо от компании, предоставляющей услуги или даты оформления страховки.

Данная система полезна и водителям, и страховым компаниям. Автомобилисты могут получить актуальные данные даже во время переоформления страховки, а при новом оформлении ОСАГО не теряются данные, которые остались с предыдущей страховки.

Что касается страховщиков, то они могут проверять данные о водителе даже в случае смены фирмы и заключении новой страховки, что предотвращает возможное мошенничество, когда автовладельцу понижается класс и, чтобы его повысить, готовится новая документация.

Общая база водителей имеется у всех страховых фирм, занимающихся выдачей полисов ОСАГО. Заполнением базы данных занимаются тоже они.

КБМ, что это за коэффициент и как водителю узнать свой КБМ, как пользоваться таблицей для определения КБМ

У водителя есть данные о собственном классе. Однако, сам по себе класс — это не больше, чем алфавитное обозначение коэффициента КБМ. Этот показатель является единственным методом сокращения суммы выплат по страховке. Все данные, рассматриваемые в данной статье о классах водителя, по большей части относятся и к КБМ.

Раньше КБМ применялся лишь для конкретного транспортного средства, поэтому при продаже автомобиля лишняя стоимость либо скидка по страховке пропадала.

В данном случае водителю приходилось зарабатывать новые баллы, чтобы получить скидку. В 2008 году система поменялась, а с 2016 года КБМ начали присваивать не автомобилю, а самому водителю.

Это значит, что независимо от страховщика либо автомобиля, КБМ остается у водителя единичным показателем.

Чтобы проверить КБМ автомобилиста по базе РСА, следует выполнить действия, описанные выше, после чего начинаем вычислять собственную страховую ставку по ОСАГО. Чтобы узнать данные о КБМ по ниже представленной таблице, необходимо знать только собственный класс, а также число страховых выплат за год.

При использовании таблицы, следует руководствоваться такими положениями:

- При оформлении первичной страховки, водителю присваивается третий класс.

- Определяется количество страховых случаев по вине водителя за год страховки. Если страховых случаев не происходило, на следующий год водитель получает повышенный класс. Если есть одно страховое возмещение, на следующий год автовладелец получит «1» класс, в случае двух компенсаций — «М» класс и так далее.

- При отсутствии страховых компенсаций и повышении класса с третьего (первоначального) до четвертого, коэффициент КБМ составит 0.95.

Полис ОСАГО 2017, что нового ждет водителя

Главное изменение в полисе ОСАГО — с первого января 2017 года страховые компании, которые работают на рынке ОСАГО, будут обязаны продавать электронные полисы.

Одновременно к страховым компаниям было добавлено требование «обеспечивать непрерывность и бесперебойность функционирования своих сайтов», а при появлении технических проблем, страховщик обязан немедленно сообщить об этом в Центральный Банк.

Совет профи: как дисциплинированный водитель может накопить на 50% скидку

Исходя из всего вышесказанного можно сделать вывод, что страховка ОСАГО предусматривает достаточно гибкую накопительную систему для водителя, которая при хорошей страховой истории способна достигать 50 процентов. Это значит, что при получении максимального класса, автовладелец может переоформить страховку в два раза дешевле, чем ее стандартная стоимость.

- Дроссельная заслонка, чистка дроссельной заслонки своими руками

- Жесты и световые сигналы водителями

- Медкомиссия на водительское удостоверение 2018

- Lada Vesta официальные версии. Преимущества и недостатки Lada Vesta

- Как отремонтировать моторедуктор печки ВАЗ 2110

- Блок управления печкой Калина: устройство, ремонт и замена блока управления печки Калина

- Что такое пневмотестер, как оценить его показания?

- Масляный насос ВАЗ 2107, ремонт и замена масляного насоса своими рукам

- Что делать если автомобиль застрял в снегу, полезные советы

- Потеет фара изнутри, что делать

- Плохо греет печка ваз 2107: как отремонтировать печку на ВАЗ 2107

- Незамерзайка, что это такое и как правильно её выбрать

- Автолампы: светодиодные, галогенные, лед лампы Как подобрать лампы в автомобиле

- Причины утечки антифриза: неисправна система охлаждения, радиатор охлаждения, радиатор печки, неисправности в соединениях, антифриз в моторном масле.

- Как заменить лампочку в автомобиле

- Как сфотографировать автомобиль для продажи, полезные советы

- Как выбрать автосервис (и при этом сэкономить), полезные советы

- Как завести машину зимой, полезные советы

- Что может стучать в автомобиле? Как определить причину стука?

- Как провести диагностику автомобиля своими руками

- Автономный предпусковой подогреватель, автономный подогреватель с дистанционным или программируемым запуском

- Замена сайлентблока рычага передней подвески, как заменить сайлентблоки передней подвески своими руками?

- Датчик холостого хода неисправности ВАЗ Признаки неисправности датчика холостого хода ВАЗ 2110, 2107, 2109. Замена датчика холостого хода своими руками

- Надо ли прогревать двигатель?

- Как самому почистить дроссельную заслонку?

- ВАЗ инжектор плохо заводится в мороз, что делать

- Как заменить вилку сцепления ВАЗ?

- Замена диска сцепления 2110. Как заменить диск сцепления 2110 без снятия коробки передачи?

- Что такое кодграббер, как он работает и существует ли защита от него

- Как заменить наконечники рулевых тяг ВАЗ своими руками?

- Генератор 2115 замена и ремонт своими руками

- Замена подшипников генератора 2110

- Автомобильное сцепление: устройство, принцип действия, классификация, виды, преимущества и недостатки

- Как проверить генератор 2110? Как снять генератор 2110? Ремонт генератора ВАЗ 2110 своими руками

- Почему не греет заднее стекло автомобиля, ремонт обогревателя заднего стекла своими руками

- Залил свечи в мороз, почему в мороз заливает свечи, причины и как устранить

- Автомобильный ключ с чипом, как и где сделать чип-ключ для автомобиля?

- Как правильно шиповать зимнюю резину, шипуем зимнюю резину своими руками, полезные советы

- Почему загораются автомобили?

- Ремонт электропроводки автомобиля. Как прозвонить и определить неисправность электропроводки в машине?

Источник: http://prosedan.ru/rasschitat-osago-kak-platit-menshe

Расчет ОСАГО: формула для вычисления стоимости страховки, а также информация о коэффициентах, влияющих на цену полиса

Согласно действующему на территории РФ законодательству все собственники авто обязаны приобрести полис автогражданской ответственности и без данного документа не имеют право эксплуатировать свое авто. Однако не все владельцы авто знают из чего складывается сумма страхового взноса, которую они оплачивают за заключение данного договора. Об этом мы и расскажем вам сегодня.

…

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефону +7 . Это быстро и !

Страховой тариф

Рассчитывая конечную сумму страхового взноса, страховщики учитывают следующие факторы:

- Отличительные особенности ТС (мощность, тип авто).

- Сведения о вписанных в полис автогражданской ответственности водителях (опыт вождения, возраст, отсутствие или же наличие нарушений).

- Регион, в котором зарегистрировано ТС и другие факторы.

В основу же всей схемы расчета положена базовая ставка по договору автогражданской ответственности. Данная ставка является фиксированной и устанавливается в пределах «коридора» ЦБ РФ.

Данный «коридор» базовой ставки позволяет страховым организациям конкурировать друг с другом в борьбе за своего клиента.

Базовый тариф не может быть выше или же ниже установленного законодательством «коридора».

Показатели, влияющие на стоимость

Сумма страхового взноса по договору автогражданской ответственности зависит от:

- Мощности страхуемого авто.

- Региона, в котором зарегистрировано ТС.

- Опыта вождения и возраста водителей.

- Показателя аварийности водителей.

- Числа вписанных в договор обязательного страхования водителей.

- Срока в течении которого действует страховое покрытие по-данному договору страхования.

Формула расчета

Расчет суммы страхового взноса проводят с учетом показателя, который неизменен – базовый тариф и переменных данных – коэффициентов. Перемножать все эти показатели вы можете в любой последовательности от этого конечная сумма не измениться.

Формула, по которой производят расчет суммы страхового взноса выглядит таким образом:

БТ*КБМ*КВС*ОК*КМД*КС*КН*КСС*КТ= сумма страхового взноса

Для каждого вида транспорта установлена своя базовая ставка.

Коэффициенты

- БТ базовая тарифная ставка может устанавливаться в пределах установленного ЦБ РФ «коридора». Легковые авто, грузовые, мотоциклы, троллейбусы, трамваи и т.д. – каждый из данных видов транспорта имеет свою базовую ставку.

Также различается базовый тариф для юр.лиц и для физ.лиц.

Например, авто относящееся к категории «В» и принадлежащее физ.лицу будет иметь тариф 1980 руб., тот же авто, но если он принадлежит юр.лицу будет иметь тарифную ставку в размере 2375 руб.

, а если данное авто используется в качестве такси, то для него будет применена тарифная ставка в размере 2965 руб.

- КТ или коэффициент территориальности, зависит от региона, в котором зарегистрировано ТС. Данный коэффициент может достаточно серьезно повлиять на итоговую сумму.Для физ.лиц данный коэффициент зависит от места регистрации собственника авто, а для юр.лиц зависит от места где зарегистрировано предприятие.

Самый высокий коэффициент территориальности у больших городов.

- КБМ или скидка за безаварийную езду. Данная скидка может достаточно существенно повлиять на конечную стоимость договора обязательного страхования. Данную скидку присваивают конкретному водителю, а не автомобилю на котором он ездит.

- За безаварийную езду в течение 10 лет, водителю могут присвоить максимальную скидку по ОСАГО в размере 50% от изначальной стоимости его полиса. Данная скидка начисляется водителю ежегодно и составляет 5%, но если водитель в предыдущем периоде страхования стал виновником аварии, то его скидка за безаварийность сгорает и накапливать данную скидку водитель будет должен по-новой.

КБМ водителей на сегодняшний день страховщики могут проверить по единой базе РСА. Ранее же при переходе от одного страховщика к другому водитель должен был брать справку о его истории вождения. Доступ к базе РСА есть как у страховых агентов, так и у обычных граждан, так что если вы не уверены, что в СК вам правильно рассчитали ваш КБМ, то вы всегда можете проверить это.

СК обязана в течение 15 дней после того как был заключен договор обязательного страхования предоставить сведения о клиенте в базу РСА.

- КВС коэффициент зависящий от стажа вождения и возраста водителей вписанных в договор автогражданской ответственности.

ВАЖНО: Ограничения по возрасту вписываемых в полис водителей законодательством не установлено.

- Однако чем больше стаж и возраст водителя тем ниже для него данный коэффициент. Например, для водителя возраст которого менее 22 лет и стаж вождения меньше 3 лет, данный коэффициент будет равен 1.8 так, как он имеет больший риск попасть в ДТП нежели более опытный водитель.

Однако в данном случае существует два барьерных показателя: стаж вождения до 3 лет (включительно) и возраст до 22 лет (опять же включительно). Стаж вождения клиента страховщиками рассчитывается с момента получения им водительского удостоверения. Соответственно, чем раньше водитель получил права, тем выше будет считаться его стаж вождения.

В том случае, если вы оформляете полис автогражданской ответственности с ограниченным числом лиц допущенных к управлению, то данный коэффициент при расчете конечной суммы страхового взноса будет браться по самому высокому показателю, т.е. по водителю у которого наименьший стаж вождения и возраст. Таким образом, получается, что даже один водитель вписанный в страховку имеет небольшой стаж вождения и возраст, то стоимость договора обязательного страхования возрастет.

В том случае, если оформляется договор с неограниченным числом лиц допущенных к управлению ТС, то будет применен коэффициент равный единице.

- КО или ограничивающий коэффициент имеет два значения. В том случае, если помимо собственника авто, на машине будут ездить другие люди, то их также поименно вписывают в страховку.

Вписать в договор автогражданской ответственности вы можете не более 5 человек, если же лиц допущенных к управлению ТС более 5, то следует оформлять уже неограниченную страховку.

- Но тогда при расчете суммы страхового взноса к вам применят коэффициент равный 1.8, т.е. максимально возможный, так как риск попасть в ДТП в данном случае более высокий.

- КМ или коэффициент зависящий от мощности авто. Мощность транспортного средства вы можете узнать из ПТС. Чем выше мощность вашего ТС тем выше применяемый коэффициент. Мощность авто указывается в лошадиных силах. Если же в ПТС мощность ТС указана в киловаттах, то будет произведен перерасчет из кВт в лошадиные силы из расчета 1 кВт=1.35962 лошадиные силы.

- КС или коэффициент сезонности использования ТС. Есть такая категория автолюбителей, которая водит свое авто не круглый год, а лишь несколько месяцев в году, например дачники, которые пользуются машиной лишь в летние месяцы. Чаще всего при сезонном использовании авто люди оформляют страховки лишь на тот период времени, когда они пользуются своей машиной.

Все договора автогражданской ответственности заключаются сроком равным 1 году.

- Однако вы можете в целях экономии застраховать свое авто лишь на те месяцы в году, в которые будете использовать свое ТС. Но заключить такой договор вы можете не меньше чем на 3 месяца.

- КН или коэффициент нарушений применяется в случаях, которые прописаны в действующем законодательстве и равняется 1.5.

Грубые нарушения, при которых применяется данный коэффициент это:

- Сообщение страхователем заведомо ложных сведений о себе или своем авто при заключении договора.

- Умышленное содействие наступлению страхового случая с целью получения выплаты.

- Вождение авто в состоянии алкогольного или наркотического опьянения.

- В случае, если водитель покинул место аварии.

- В случае, если было установлено, что за рулем авто находился человек не вписанный в страховку.

- КП или коэффициент срока страхования Данный коэффициент варьируется в пределах от 0.2 до 1 и применяется только в некоторых случаях. Такой коэффициент может быть применен например, для авто движущихся транзитом или же для иностранцев.

Таким образом получается, что конечная стоимость полиса автогражданской ответственности зависит от множества показателей и если вы хотите уменьшить сумму страхового взноса, то вам следует тщательно изучить все факторы влияющие на стоимость страховки. Убрав факторы, которые повышают стоимость страховки иногда можно уменьшить сумму страхового взноса более чем на 40%.

Видео по теме

О том, как выполнить расчет ОСАГО, можно узнать также в данном ролике:

Васильев Олег Борисович

Многолетний опыт работы во всех областях юриспруденции и экономики

Источник: https://AvtoGuru.pro/strahovanie/osago/raschet-o/formula.html