Полис ОСАГО: раскрытие термина

Что такое ОСАГО простым языком может объяснить каждый владелец автомобиля. И даже те, у кого машины нет, знают – это обязательное страхование автогражданской ответственности. В большинстве случаев, этим знания и ограничиваются. Разберемся с вопросом детально.

История возникновения, правовое регулирование

В России возможность введения обязательного страхования автогражданской ответственности рассматривалась еще во времена СССР, с начала второй половины 20 века.

Но лишь в 2002 году издали законодательный акт, регулирующий отношения в этом направлении. Это закон №40-ФЗ «Об обязательном страховании автогражданской ответственности владельцев транспортных средств».

За годы действия в него внесен ряд поправок.

Стоимость полиса рассчитывается в зависимости от установленных базовых ставок и коэффициентов. Учитываются при расчете стоимости: стаж вождения, возраст, технические характеристики авто, место регистрации владельца, период использования авто, наличие грубых нарушений правил дорожного движения. Каждый из водителей данного авто должен быть вписан в полис.

В последние годы средняя стоимость полиса ОСАГО в России выросла и составила в 2016 году, по данным Российского союза автостраховщиков, чуть более 6 тыс. рублей. В связи с этим увеличилось число поддельных полисов.

С 2018 года ЦБ планирует изменить формат бланков: на них будут указываться коэффициенты, повлиявшие на стоимость, также появится специальный код, который можно будет считать мобильным телефоном, подделывать их станет сложнее.

А Минфин разработал ряд поправок к ФЗ об обязательном страховании автогражданской ответственности, также планируется введение электронных полисов.

Для чего нужно обязательное страхование

Суть ОСАГО заключается в том, что тот, кто его оформляет, страхует не свой автомобиль, а свою автогражданскую ответственность.

То есть, если машина попадает в дорожно-транспортное происшествие (ДТП), то страховая компания виновника выплатит потерпевшему финансовое возмещение по полису ОСАГО.

Сам виновник аварии никакого возмещения по полису обязательного страхования автогражданской ответственности не получает.

Законодательно установлены следующие размеры выплат:

- Возмещение вреда имуществу (машине, испорченной или уничтоженной в ДТП) – сумма, не превышающая 400 тыс. руб. на одно авто;

- Возмещение вреда жизни и здоровью людей, пострадавших в ДТП – не более 500 тыс. руб. на одного человека.

Так, если повреждений машине потерпевшего нанесено больше, чем максимальная сумма выплаты по полису ОСАГО, то он имеет право подать в суд на виновника и в частном порядке взыскать с него разницу стоимости, причиненного в результате ДТП ущерба.

Обязательное страхование автогражданской ответственности распространяется не на всех участников дорожного движения.

Так, владельцы транспортных средств (ТС), которые движутся со скоростью до 20 км/ч, автоприцепов к легковым авто, транспортных средств вооруженных сил, а также ТС не на колесном ходу (например, гусеничных тракторов) не обязаны страховать автогражданскую ответственность путем приобретения полиса ОСАГО.

Если за руль садится новичок, который недостаточно уверенно водит автомобиль или, напротив, слишком самоуверенный водитель с резким стилем вождения и не раз попадавший в неприятные ситуации на дороге, во избежание судов и выплат сумм ущерба из собственного кармана, страховые компании рекомендуют оформить расширенное страхование автогражданской ответственности.

Расширенное ОСАГО

Что такое расширенное ОСАГО? Это не обязательное, но добровольное страхование автогражданской ответственности. Сокращенно ДСАГО (или ДоСАГО, ДСГО, ДГО).

Оно не заменяет обязательное страхование, а лишь выгодно дополняет его.

https://youtube.com/watch?v=27CvCVa4e2I

Стоит оно дешевле, а размер страховой выплаты значительно больше. Причем страхователь сам выбирает ее размер (от 300 тыс. до 3 млн.). Страховые компании сами устанавливают стоимость ДСАГО, как правило, она составляет от 0,1 до 0,5% от страховой суммы.

Например, чтобы добровольно застраховать ответственность на 1 млн. руб., полис ДСАГО будет стоить порядка 1 500 руб. В случае, если страховщик попадет в ДТП, ущерб имуществу потерпевшего от которого составит в общей сложности 1 млн. 200 тыс. рублей. То 400 тыс. будет выплачено страховой компанией за счет ОСАГО, оставшиеся 800 тыс. возмещены ДСАГО.

Отличие от КАСКО

Отличие ОСАГО от КАСКО состоит в том, что:

- КАСКО – не является обязательным страхованием;

- Говоря простым языком, с помощью КАСКО владелец страхует свой автомобиль, а с помощью ОСАГО автогражданскую ответственность – ущерб, который может быть причинен в результате ДТП автомобилю другого человека;

- У разных страховых компаний могут быть различные условия КАСКО и правила договора;

- По КАСКО страхуются различные риски: ущерба, угона, повреждение, незаконные действия третьих лиц и т.д., а по ОСАГО только ответственность указанного в бланке лица;

- Страховая компания возмещает ущерб, возникший при ДТП независимо от наличия или отсутствия вины владельца полиса КАСКО.

Можно ли ездить без страховки

Часто водители задаются вопросом, можно ли ездить без полиса. Юристы отвечают: нельзя, исключение только одно – если авто еще не поставлено на учет в ГИБДД, а с момента покупки прошло не более 10 дней, конечно же необходимо возить с собой договор купли-продажи.

Во всех остальных случаях за отсутствие документа, подтверждающего обязательно страхование автогражданской ответственности, следует административное наказание в виде штрафа: 500 руб.

– если страховка есть, но документ забыли дома или если за рулем сидит человек, не вписанный в бланк; 800 руб. – если страхование не оформлено вообще.

Ранее за отсутствие полиса сотрудники ГИБДД вправе были эвакуировать авто и поставить на штрафстоянку, с 2014 года эта мера отменена.

Сохраните и поделитесь информацией в соцсетях:

Задайте свой вопрос по теме статьи

Источник: https://yakapitalist.ru/termin/osago/

Что такое ОСАГО?

Въехали в «Мини-купер» на «Ладе» и не знаете, хватит ли денег от продажи вашей машины на ремонт помятого крыла? Чтобы водители не задавались подобными вопросами, государство обязало их раз в год покупать полисы ОСАГО.

Что страхует?

Полис ОСАГО страхует гражданскую ответственность владельцев транспортных средств. Если вы в кого-то въедете – страховщик оплатит ремонт пострадавшей машины и лечение водителя. Компания также возьмёт на себя расходы, если вы въедете в витрину магазина, забор и другую недвижимость.

ОСАГО не компенсирует расходы на ремонт собственной машины и не выплачивает страховку, если авто угнали. В народе полис зовут «Автогражданкой». Он компенсирует расходы виновника аварии.

Сколько заплатят?

Максимальная сумма выплаты составляет:

- до 500 тыс. рублей за причинение вреда жизни и здоровью каждому потерпевшему;

- до 400 тыс. руб. за повреждённое имущество каждого пострадавшего.

На сколько страхуют?

Застраховать машину по электронному ОСАГО можно на срок от трёх месяцев до одного года. «Короткие» полисы актуальны для «подснежников» (водителей, которые ездят только в тёплое время года), для тех, кто собирается продавать машину, для владельцев, которые собираются надолго уехать в путешествие или командировку.

Водители машин, зарегистрированных в других государствах, могут купить страховку на 5-15 дней («Зелёная карта»). А для машин, которые перегоняют к месту постоянной регистрации или на техосмотр, есть страховка на 20 дней. Один месяц «короткого» полиса стоит дороже, чем месяц обычной годовой страховки.

Сколько стоит?

Полис ОСАГО стоит одинаково во всех страховых компаниях. Цена устанавливается государством и зависит от нескольких параметров:

- Мощность автомобиля. Чем мощнее машина, тем дороже страховка.

- Регион регистрации собственника автомобиля. Для каждого региона свой коэффициент расчёта стоимости полиса.

- Количество аварий. За каждый безаварийный год водитель получает скидку в 5% (максимально она составит 50% через 10 лет без аварий).

- Водительский стаж. Чем меньше стаж – тем больше платит водитель. Самый дорогой – полис без ограничений, т.е. за руль может сесть любой человек с правами.

- Срок действия полиса. Чем меньше, тем дороже.

Как оформить?

Для оформления ОСАГО нужно прийти в любую страховую компанию, заполнить заявление о заключении договора обязательного автострахования (выдаётся страховщиком) и предоставить пакет документов:

- Паспорт

- ПТС и свидетельство о регистрации ТС

- Водительское удостоверение каждого вписанного водителя

- Свидетельство о праве собственности

- Диагностическую карту или талон техосмотра

- Прошлогодний полис (если есть)

- Чтобы сэкономить время, заранее подготовьте копии всех документов.

Оформить полис можно в офисе страховщика, по телефону, на сайте или оставив заявку на Сравни.ру.

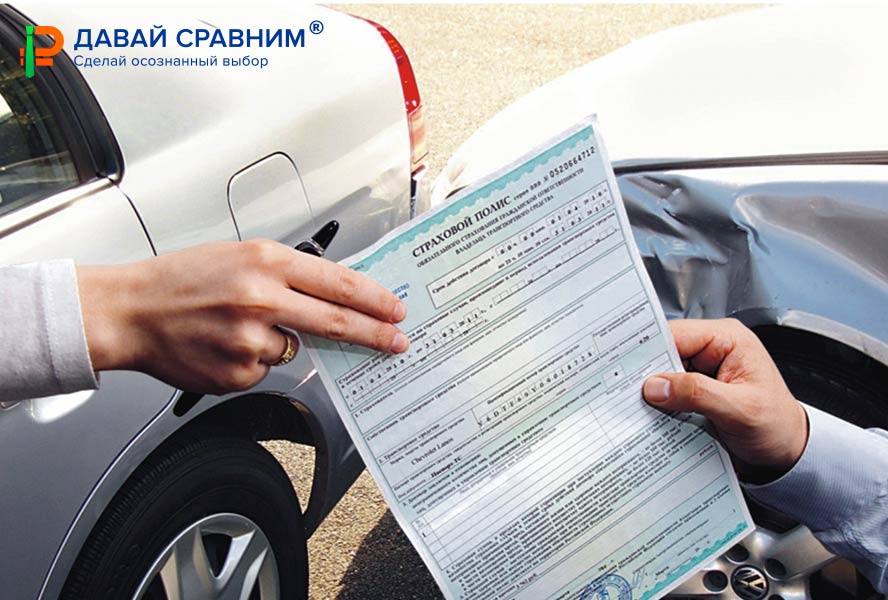

Как выплачивается?

Обратиться за выплатой можно в компанию виновника ДТП или к своему страховщику. Страховая компания предложит выплатить деньги или отремонтировать автомобиль. Размер возмещения определяется по формулам ОСАГО, таблицам стоимости деталей и работы мастеров. Компенсация по здоровью рассчитывается по таблице, в которой указана стоимость каждого повреждения.

Чтобы получить выплату, нужно подготовить справки из ГИБДД об аварии, справку от врача о характере телесных повреждений и полис ОСАГО. При наступлении аварии обязательно позвоните страховщику сразу после того, как вызовете ГИБДД и скорую помощь.

Что будет, если не оформлять?

Водитель не имеет права ездить на машине без полиса ОСАГО или передавать управление человеку, не вписанному в полис. Если вы забыли страховку дома, штраф – 500 рублей, если её нет вообще – 800 рублей.

Доказать инспектору на месте, что бланк у вас есть, но лежит дома на полке невозможно, так что платить придётся по максимальной планке. Потом можно обжаловать протокол, но этим обычно никто не занимается.

Величина штрафа относительно небольшая, поэтому может сложиться впечатление, что в течение года легче заплатить 1-2 раза штраф при авариях, чем покупать дорогой полис. Это ошибка. Если вы попадёте в ДТП, то каждый раз нужно будет компенсировать ущерб пострадавшим из своего кармана. Речь может идти о сотнях тысяч рублей. Именно поэтому выгоднее покупать ОСАГО.

Совет Сравни.ру: Увеличить размер компенсации по страховки можно оформив полис ДСАГО, а чтобы защититься от повреждений машины или угона, купить каско. Стоимость этих страховок выше, чем классического ОСАГО.

Источник: https://www.Sravni.ru/osago/info/chto-takoe-osago/

Что такое ОСАГО

Термин ОСАГО знаком практически каждому автомобилисту. Без полиса ОСАГО невозможно передвигаться на автомобиле, а также любом другом транспорте, включая мотоциклы.

Оформление договора ОСАГО – это обеспечение финансовой защитой участника движения на случай попадания в ДТП и необходимости уплаты возмещения пострадавшей стороне.

Автострахование по ОСАГО – гарантированная выплата компенсации без ущерба кошельку страхователя.

Если раньше ОСАГО приобреталось на добровольной основе, в дальнейшем данная мера стала одним из основных требований к документам, которые должны быть оформлены на автомобиль.

Действие ОСАГО

ОСАГО представляет собой аббревиатуру, которая означает обязательное страхование автогражданской ответственности. Благодаря введению закона об ОСАГО, обязательное автострахование является гарантом того, что страховое покрытие будет выплачено потерпевшему при наступлении страхового случая.

Действие полиса ОСАГО значительно упростило процесс получения компенсации с виновной стороны, т.к. финансовую ответственность по страховке берет на себя страховая компания.

Бывают ситуации, когда сумма ущерба пострадавшей стороны настолько велика, что виновный водитель не в состоянии оплатить компенсацию на восстановление.

Обращение финансовых претензий к страховщику позволило быстрее получать возмещения, не взирая на статус и уровень платежеспособности человека.

Помимо покрытия расходов по восстановлению имущества, к страховым случаям ОСАГО относят:

- нанесение ущерба здоровью потерпевших участников ДТП;

- компенсацию по угрозе жизни потерпевших.

Иными словами, возмещение получит другая сторона не только на ремонт и восстановление автомобиля, но и на восстановительные мероприятия при нанесении действиями виновного страхователя вреда здоровью невиновных в ДТП участников дорожного движения, включая пешеходов. Кроме того, на компенсацию могут рассчитывать граждане, имуществу которых был нанесен ущерб: поломка забора, павильона, стены сооружения и т.д.

Тарифы ОСАГО и правила определения стоимости четко регламентированы федеральным законодательствам и подлежат контролю со стороны надзорного органа (Центробанка). Такой порядок позволяет страхователю самостоятельно рассчитать цену полиса в любой из компаний, работающих в данной сфере деятельности.

Страхование автогражданской ответственности имеет свои ограничения: возмещению подлежит ущерб имуществу размером до 400 тысяч рублей. Однако даже в этом случае, виновному в аварии водителю будет значительно проще урегулировать финансовые претензии со стороны пострадавших, чем если бы страховки не было вообще.

Отличия ОСАГО от КАСКО

В сфере автострахования также востребован и другой вид полиса, именуемый КАСКО. Между двумя аббревиатурами есть одно существенное различие: полис ОСАГО страхует ответственность водителя, в то время, как КАСКО позволяет покрыть расходы по восстановлению собственного авто.

Таким образом, если виновник аварии имеет только полис ОСАГО, возмещение по страховке получит только потерпевшая сторона. Если автомобилист еще приобрел КАСКО, то он также сможет рассчитывать на получение компенсации, вне зависимости от того, какая из сторон была признана виновной.

Кроме того, в отличие добровольного КАСКО, полис ОСАГО приобретается обязательно. Если автовладелец не приобрел добровольную страховку КАСКО, наказания по закону за это не предусмотрено.

А вот если человек сел за руль, не оформив ОСАГО, последствия будут куда более неприятными: помимо необходимости полной оплаты расходов по восстановлению поврежденного авто, гражданин несет ответственность перед законом.

https://youtube.com/watch?v=LWOGbNQoh_A

КАСКО предоставляет более полный спектр покрытия, поэтому и стоимость его и выплаты возмещений не имеют ограничений, как в случае с ОСАГО.

Что влияет на стоимость ОСАГО

Конечная стоимость ОСАГО определяется путем применения специальной формулы, учитывающей различные показатели, влияющие на уровень страхового риска. Формула представляет собой произведение нескольких коэффициентов, умноженных на базовую ставку по тарифу.

Величина ставки контролируется Центробанком, утверждающим диапазон разрешенных к применению ставок в зависимости от параметров автомобиля и самого водителя. На цену полиса влияет:

- стаж водителя;

- уровень аварийности его вождения;

- возраст автомобилиста;

- регион преимущественного использования.

Основные параметры авто также непосредственно влияют на формирование конечной цены страховки.

Закон предусматривает возможность оформления полиса на автомобиль с ограниченным числом допуска водителей, а также страховку без ограничений. В зависимости от этого, в расчетах будут применяться показатели либо конкретного водителя, либо владельца автомобиля (при неограниченном допуске).

Как правило, полис без ограничений стоит более дороже, чем страховка на тот же самый автомобиль для ограниченного круга лиц.

Основные коэффициенты расчета

Для того, чтобы определить стоимость полиса ОСАГО, необходимо применить несколько коэффициентов:

- Кт (преимущественная территория использования);

- КБМ (показатель безаварийности);

- Квс (коэффициент опытности водителя, его стаж и возраст);

- Ко (показатель числа лиц в списке допуска к управлению);

- Км (мощность двигателя);

- Кс (страховой период);

- Кн (наличие/отсутствие грубых нарушений в процессе страхования).

Процесс умножения коэффициентов на базовую ставку вручную довольно утомителен и требует применения специальных таблиц применения коэффициентов. Более простым способом является подсчет стоимости ОСАГО через онлайн-калькулятор, который есть на официальном сайте любой крупной страховой компании.

На видео об автостраховании

Компенсация расходов на восстановление машины или возмещения ее полной утраты вследствие действий водителя может исчисляться сотнями тысяч рублей. Все ситуации на дороге предусмотреть невозможно.

Ценность ОСАГО – в обеспечении основной финансовой защитой человека, по чьей вине пострадали другие участники дорожного движения.

Подчас страховка ОСАГО спасает от серьезных финансовых проблем, организуя выплату возмещений из средств страховщика.

Источник: http://ru-act.com/avtoyurist/chto-takoe-osago.html

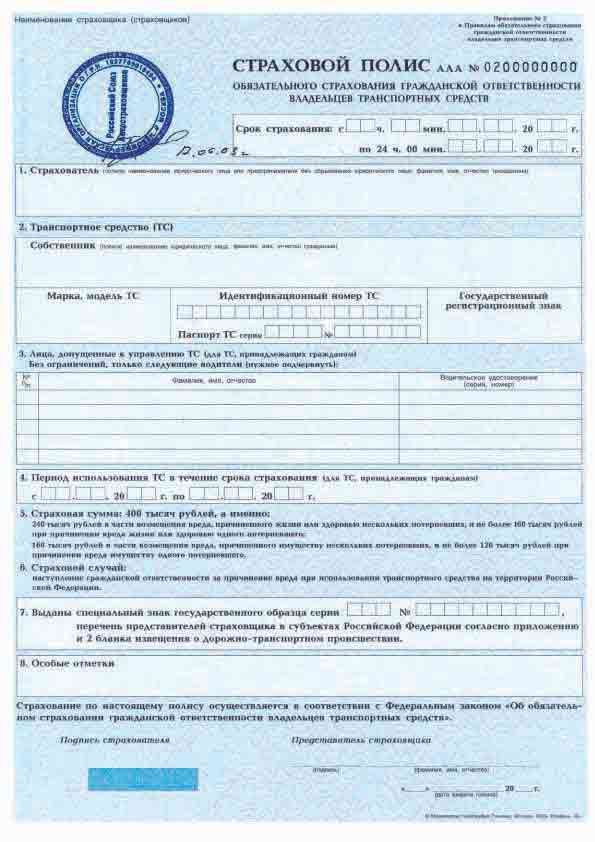

Страховой полис ОСАГО: что это такое и для чего нужно?

Страховой полис ОСАГО является документом, подтверждающим договор, заключенный между авто-владельцем и страховой компанией, на основании которого данная страховая контора обязуется возместить предусмотренную часть ущерба, который будет нанесен авто-владельцем в результате ДТП при условии, что данный авто-владелец будет признан виновником этого ДТП.

Страховая фирма обязуется полностью возместить каждый страховой случай, возникший во время действия полиса, т.е. количество возмещаемых страховых случаев по одному полису не ограничено.

«Покупка» страхования ОСАГО входит в набор первых действий, которые необходимо выполнить при приобретении нового автомобиля, так как без данного полиса никто не имеет права водить машину, в противном случае данные действия станут противоречить соответственным нормативным актам, а именно – Федеральному закону «Об ОСАГО».

Запрет на использование автотранспортного средства, владелец которого не является обладателем страхового полиса (то есть не застраховал его), напрямую указан в третьей статье вышеупомянутого законодательного акта.

Поэтому договор ОСАГО подлежит оформлению всеми автолюбителями на территории Российской Федерации.

Обоюдная защита

Поддержит в трудную минуту

Вследствие заключения договора по такому виду страховки появляется эффект так называемой «двойной защиты» — от такого договора будет выигрывать и страховая компания, и потерпевшие ущерб автолюбители.

В идеале каждый водитель при помощи данного типа страхования защищает себя от непредвиденных финансовых потерь, которые связаны, во-первых, с восстановлением своего застрахованного автотранспортного средства, при условии, что он является стороной, потерпевшей в результате ДТП.

А во-вторых, согласно договору по ОСАГО, на страховщика переходит обязанность по возмещению всех рисков, связанных с нанесенным потерпевшей стороне вреда. Таким образом, ОСАГО, как вид обязательного страхования, направлен на защиту

Необходимые документы для получения полиса

Нужно всего ничего

Перечень может изменяться и дополняться во времени, поэтому проще всего уточнять его у представителей страховых контор.

Однако основными документами, необходимыми авто-владельцу чтобы приобрести полис ОСАГО, будут:

- Паспорт лица, которое заключает договор с выбранной страховой компанией, либо же паспорт лица, являющегося владельцем автотранспортного средства. В качестве паспорта принимается его копия, если данные владельца автотранспортного средства указаны в той доверенности, которая будет передавать право на управление автомобилем.

- Талон о прохождении автотранспортным средством технического осмотра. Данный талон должен иметь срок своего действия, который истечет не ранее, чем через полгода.

- Также необходимо водительское удостоверение того лица, которое будет допущено к управлению данным автотранспортным средством. Если согласно договора ОСАГО допуск к управлению автотранспортных средств предусматривается нескольким лицам, то в качестве подтверждающих документов подойдут ксерокопии их водительских удостоверений.

- Кроме того, компании, занимающейся таким видом страхования, необходимо представить регистрационные документы на автотранспортное средство, которое будет указано в договоре ОСАГО. Это, прежде всего, технический паспорт на данное транспортное средство, а также свидетельство о его регистрации.

- Если новый договор по ОСАГО будет заключаться в иной компании, нежели договор текущий, то для оформления нового полиса будет необходимо также приложить справку, которая называется «Сведения о страховании».

Такую справку выдаст та компания, в которой заключался текущий договор и выдавался настоящий полис. Такое подтверждение необходимо, чтобы получить или сохранить ежегодную скидку, которая предоставляется владельцу автотранспорта, либо же закрепляется за конкретным автомобилем в случае, когда полис ОСАГО предусматривает не замкнутый список водителей.

Вполне возможно, что на момент оформления нового полиса будет введена новая статистическая информационная система учета владельцев полисов ОСАГО, а значит, необходимость в подобном документальном подтверждении может отпасть.

Данный конкретный подпункт желательно уточнить у компании, предоставляющей свои услуг в области страхования автотранспортных средств.

Ниже приведены факторы, которые будут непосредственно влиять на саму стоимость предоставляемого страхового полиса по договору ОСАГО. Это, прежде всего:

- Место регистрации автотранспортного средства, за которым будет закреплен полис ОСАГО

- Категория данного страхуемого транспортного средства

- Мощность установленного на автомашине двигателя

- Промежуток времени, на протяжении которого данное автотранспортное средство использовалось

- Количество лиц, которое будет допущено к управлению данным транспортным средством

- Водительский стаж этих лиц, а также их возраст

Прямое урегулирование

Поможет, но не всегда

Необходимо напомнить о вступивших в силу поправках к закону об ОСАГО. Они вышли в 2009 году, и теперь согласно им возможно осуществлять прямое урегулирование нанесенных в результате ДТП убытков.

Это означает, что потерпевшая в ДТП сторона может обратиться за возмещением причиненного ей ущерба не только в страховую компанию виновника ДТП, но уже напрямую в свою собственную контору, выдавшую страховой полис ОСАГО. Теперь стороны-участники ДТП по своему обоюдному согласию имеют право не вызывать представителей ГИБДД, однако, при таком способе урегулирования их страховое возмещение не может превысить 25000 рублей.

Источник: http://osago-expert.ru/straxovoj-polis-osago-chto-eto-takoe-i-dlya-chego-nuzhno

Что такое ОСАГО

ОСАГО или ОСГПО, она же «обязательная страховка» – это форма государственной защиты пострадавших при ДТП. Речь идет об обязательном страховании гражданско-правовой ответственности владельцев транспортных средств. Страховой полис ОСАГО компенсирует ущерб потерпевшим в результате ДТП.

Другими словами – покрывает расходы виновника аварии. Страховщик оплатит ремонт пострадавшей машины, лечение водителя и пассажиров. Если владелец полиса протаранит чей-то забор, дом, магазин и другую недвижимость, он также возьмет на себя компенсацию этих расходов.

В народе полис еще называют «Автоцивилкой» или «Автогражданкой».

Во-первых, такой полис обязателен для всех владельцев авто, зарегистрированных в Украине или временно ввезенных в страну. Фактически, ОСАГО – столь же необходимый документ как техпаспорт и водительские права. Без него садиться за руль не стоит.

Во-вторых, он может сэкономить немалые деньги, если вы вдруг станете виновником аварии. Ремонт автомобиля потерпевшего, лечение пострадавших или ремонт недвижимости – все это будут расходы страховой компании.

Ну, и, в-третьих, с полисом ОСАГО вы можете рассчитывать на возмещение причиненного вам ущерба в результате ДТП, если он будет нанесен неустановленным транспортным средством или автомобилем, собственник которого не застраховался или управлял им, не имея на то право. В таких случаях деньги выделяет фонд защиты потерпевших МТСБУ.

https://youtube.com/watch?v=Ro-1rF-5Vs8

Водитель не имеет права ездить без автоцивилки. Если ее нет, ему грозит штраф в размере от 425 до 850 гривень. Правда, оштрафовать могут только непосредственно после ДТП либо во время составления протокола за нарушение правил дорожного движения. Останавливать авто без причины и требовать показать действующий полис никто не вправе.

Выходит, если «поймают» без страховки, то в худшем случае придется заплатить 850 грн. А сам полис будет стоить больше 1000 грн. Так стоит ли страховать? Ведь могут и не поймать. Однозначно, стоит. Потому что, создав аварию без ОСАГО, водителю придется своими силами компенсировать ущерб всем пострадавшим. И обойдется это, скорее всего, намного дороже.

Рассчитать стоимость и купить полис .

ОСАГО не компенсирует расходы на ремонт машины виновника ДТП, не покрывает риски ее угона и повреждения в случае взлома и аварий, вызванных природными или техногенными факторами. Полис также не спасет водителя от штрафов или лишения водительских прав за создание аварийной ситуации.

Застрахованы должны быть владельцы легковых и грузовых автомобилей, мотоциклов, мотороллеров, микроавтобусов и автобусов, прицепов для легковых и грузовых авто.

Действие полиса ОСАГО распространяется на любого водителя, который будет управлять указанным в нем транспортным средством. И неважно кто именно находился за рулем при аварии.

Страховка должна покрыть расходы виновника перед потерпевшими.

Но есть и нюансы. К примеру, если полис оформлен на льготника, то он действителен только для него. Также полис не сработает, если страховка оформлена на водителя со значительным стажем, а за рулем окажется новичок.

Есть категории граждан, которые вправе ездить и без ОСАГО. Это:

- участники боевых действий и инвалиды войны, которые определены законом;

- инвалиды I группы, которые лично управляют принадлежащими им транспортными средствами или лица, управляющие его транспортным средством в его присутствии.

Если аварию создаст кто-то из них, то возмещать убытки пострадавшим будет МТСБУ.

Застраховаться можно на срок от 15 дней до 1 года. Оформить «короткие» полисы (на срок менее года) могут:

- владельцы незарегистрированных или временно зарегистрированных транспортных средств до момента их постоянной регистрации;

- водители автомобилей с регистрацией на территории иностранных государств – на время их пребывания на территории Украины.

Срок действия страховки заканчивается в 24:00 часов указанной в полисе даты.

Основой для формирования цены ОСАГО является базовый тариф, который устанавливается государством. Сейчас это 180 гривень. Чтобы получить итоговую стоимость страхового полиса, эта сумма умножается на несколько коэффициентов, величина которых зависит от таких факторов:

- Типа транспортного средства. Чем больше объем двигателя, тем дороже страховка.

- Места регистрации транспортного средства. Для разных населенных пунктов свой коэффициент расчета. Учитывается размер города, количество автомобилей, интенсивность движения. Чем эти параметры выше – тем больше коэффициент и дороже полис. Оформлять страховку нужно по месту регистрации автомобиля (МРЭО, указанное в свидетельстве о регистрации транспорта и где вы получили техпаспорт).

- Водительского стажа. Чем он меньше – тем больше платит водитель.

- Срока действия полиса. Чем меньше – тем дороже (из расчета за один страховой день).

- Количества аварий. За каждый безаварийный год водитель получает скидку – так называемый бонус-малус. Обычно это 5% от стоимости полиса. При заключении договора о новой автоцивилке, для подтверждения безаварийного стажа страховая может потребовать данные из предыдущего полиса или его ксерокопию. Максимально возможный размер «безаварийной» скидки – 20%. Важно понимать, что право предоставлять ее или нет, остается за страховой.

- Наличия льгот. Согласно законодательству Украины на 50% скидку при покупке полиса ОСАГО могут претендовать пенсионеры, участники войны, инвалиды 2 группы, чернобыльцы 1 и 2 категории. При этом обязательно быть владельцем авто согласно техпаспорту или генеральной доверенности, и иметь транспортное средство объем двигателя которого не превышает 2500 кубических сантиметров. Такая «дисконтная» страховка распространяется только на льготника, иначе при наступлении страхового случая компания может отказать в выплате.

- Периода использования транспортного средства. Этот параметр важен только для такси или автомобилей, используемых для перевозок пассажиров или грузов с целью получения прибыли и подлежащих обязательному техническому контролю.

Преимущества:

— Скидки до 50% от прайсовой цены

— Доставка по Киеву в течении 24 часов

— Проверенные страховые компании

— Оплата наличными, картой, Приват24

С 19 февраля 2016 года максимальные выплаты на одного потерпевшего по договору ОСАГО составляют:

- 100 тыс. грн – за материальный ущерб;

- 200 тыс. грн – за ущерб здоровью и жизни.

Сумма компенсации за ремонт автомобиля пострадавшему рассчитывается с учетом состояния его машины: чем она старше – тем меньше будет выплата. Если сумма ущерба выше этих лимитов, разницу виновнику придется заплатить самостоятельно. Если, конечно, он не увеличил их размеры, купив дополнительный полис.

Самый удобный способ оформить страховку – сделать это онлайн. Рассчитать стоимость и купить полис ОСАГО можно через на нашем сайте. Это займет буквально несколько минут. Нужно лишь указать тип транспортного средства и регион его регистрации. Расчет производится моментально, и его стоимость отображается в окошке калькулятора.

После этого останется только заказать страховку, указав свои данные, удобный способ оплаты и доставки. Полис оперативно доставят к вам домой или на работу.

Если же вы любите делать все по старинке, то можете прийти в офис любой выбранной страховой компании, написать заявление о заключении договора обязательного страхования (выдается страховщиком). С собой нужно иметь:

- свидетельство о регистрации транспортного средства;

- паспорт;

- идентификационный код;

- водительское удостоверение;

- льготное удостоверение (для льготников).

ОСАГО действует только на территории Украины. Выезжая за границу, придется приобрести международный страховой полис «Зеленая Карта».

Чтобы получить выплату, нужно предъявить страховщику справки об аварии, о характере телесных повреждений (если такие были), решение суда и полис ОСАГО. К которому страховщику обращаться – своему или виновника аварии? Тут возможны два варианта.

Первый – если обе компании подписали соглашение о прямом урегулировании страховых событий, то можно и к своему. Тогда ущерб компенсирует ущерб ваша компания, а с ней потом рассчитается страховщик виновника ДТП. Но не факт, что такой вариант сработает, поскольку пока это соглашение подписали только 18 украинских страховых.

Если хотя бы одна из компаний этого не сделала, остается второй вариант – нести документы в страховую виновника аварии.

Страховщик предоставит детальную информацию о выплатах и ремонте автомобиля, даст контакты партнерских СТО. Размер возмещения ущерба определяется по формулам ОСАГО, таблицам стоимости деталей и работы мастеров. Аналогичным образом – по таблице, в которой указана стоимость каждого повреждения – рассчитывается и компенсация по здоровью.

Источник: https://finance.ua/insurance/chto-takoe-osago

Страховой полис ОСАГО

ОСАГО — вид обязательного страхования, введённый в действие в 2003 году. По ОСАГО страхуется ответственность водителя и собственника транспортного средства за причинение вреда в результате дорожно-транспортного происшествия.

Полис ОСАГО — распечатанный на бланке строгой отчётности или на стандартном белом листе А4 договор, который подтверждает, что гражданская ответственность собственника и водителя транспортного средства застрахована.

Аббревиатура ОСАГО расшифровывается как обязательное страхование автогражданской ответственности.

ОСАГО действует на всей территории России (исключения) в пределах дорог и на прилегающих к ним территориях, предназначенных для движения транспортных средств: во дворах, в жилых массивах, на автостоянках и заправочных станциях. Пункт Закона «Об ОСАГО» о праве страховой компании отказать в выплате, если ДТП произошло на «внутренней территории», исключили из текста закона 1 марта 2008 года.

Обязательное страхование гражданской ответственности владельцев транспортных средств защищает имущественные интересы и потерпевших и виновника аварии.

Если вы потерпевший

Потерпевший обращается в страховую компанию за компенсацией ущерба, причинённого дорожно-транспортным происшествием. Если страховая выплата не покрывает ущерб, оставшуюся сумму возмещает виновник аварии: добровольно или через суд.

Закон «Об ОСАГО» признаёт потерпевшими всех лиц, жизни, здоровью или имуществу которых причинён вред в результате аварии. Пешеходы; пассажиры, находившиеся в автомобиле виновника аварии; владельцы придорожного имущества тоже признаются потерпевшими и в праве рассчитывать на получение страховой выплаты.

Если вы виновник

Страховая компания выплачивает за виновника аварии каждому потерпевшему до 500 тысяч рублей. Собственник ТС заранее покупает дополнительный полис — ДСАГО, если хочет увеличить эту сумму.

Водитель — виновник аварии не считается потерпевшим и никаких выплат не получает. Автомобиль виновника нельзя отремонтировать по ОСАГО, для этого понадобиться оформить полис КАСКО.

ОСАГО можно условно подразделить на несколько видов:

Цена полиса ОСАГО складывается из базового тарифа, умноженного на поправочные коэффициенты. Размеры тарифов устанавливаются Центральным Банком, который вправе увеличивать и уменьшать страховые тарифы не чаще одного раза в год.

С 2014 года страховые компании имеют право изменять стоимость страховки в рамках «тарифного коридора» — максимальных и минимальных значений базового тарифа, поэтому цена страховки может отличаться в зависимости от выбранной страховой компании.

Когда и кто должен приобрести полис

Использование транспортных средств на территории России без полиса ОСАГО — запрещается (когда можно ездить без ОСАГО). Собственник обязан приобрести страховку в течение десяти дней с момента приобретения автомобиля.

Допуск к управлению водителя, не вписанного в страховку, — запрещается, даже если на пассажирском сидении владелец ТС.

Приобрести страховку может любое дееспособное лицо. Страхователь и собственник транспортного сре́дства могут отличаться.

Договор ОСАГО, по общему правилу, заключается сроком на 1 год, за исключением:

- «Транзитных» или коротких страховок, для следования к месту регистрации ТС, или прохождения техосмотра. Срок страхования — от 1 до 20 дней.

- Страхования транспортных средств, зарегистрированных в иностранном государстве. Срок страхования — от 5 дней до 1 года.

Если период использования ТС закончился, а срок действия страховки — нет, договор ОСАГО считается действующим.

Наказание за отсутствие полиса

Водителю, управляющему ТС без полиса ОСАГО, придётся заплатить штраф, а если водитель стал виновником ДТП — самостоятельно возместить причинённый ущерб. Вред жизни и здоровью потерпевших, подлежит возмещению виновником аварии в сумме не меньшей чем определена Законом «Об ОСАГО».

Если полис ОСАГО заканчивается и собственник не планирует использовать транспортное средство длительное время, то оформлять полис ОСАГО на этот период необязательно. Штраф за отсутствие страховки, когда автомобиль стоит в гараже, не предусмотрен.

- Федеральный закон № 40 ФЗ от 25.04.2002 года «Об обязательном страховании гражданской ответственности владельцев транспортных средств».

- Положение Банка России от 19 сентября 2014 года № 431-П «О правилах обязательного страхования гражданской ответственности владельцев транспортных средств».

- Указание Банка России от 19 сентября 2014 года № 3384-У «О предельных размерах базовых ставок страховых тарифов и коэффициентах страховых тарифов, требованиях к структуре страховых тарифов, а также порядке их применения страховщиками при определении страховой премии по обязательному страхованию гражданской ответственности владельцев транспортных средств».

- другие нормативные документы.

Источник: https://www.bonus-malus.ru/osago.html

Осаго — обязательное страхование автогражданской ответственности владельцев транспортных средств

ОСАГО — обязательное страхование автогражданской ответственности владельцев транспортных средств. Полис ОСАГО страхует ответственность водителя перед другими участниками дорожного движения. Т.е. если водитель станет виновником ДТП, то ущерб другим лицам будем компенсировать его страховая компания.

Максимальная сумма компенсации по ОСАГО — 500 000 рублей на возмещение вреда жизни или здоровью и 400 000 рублей на возмещение материального ущерба каждому из пострадавших в ДТП. При этом виновник ДТП никаких денег по ОСАГО не получает.

Полис ОСАГО выдается на автомобиль. Если водитель управляет нескольким автомобилями, то ему потребуется купить несколько страховых полисов. Если одним автомобилем управляют по очереди несколько водителей, то им достаточно одного полиса ОСАГО.

Порядок получения полиса ОСАГОПроверка подлинности ОСАГОНавязывание страхования жизни при покупке ОСАГО

https://youtube.com/watch?v=jtX3JBibJ_M

Покупка ОСАГО через Интернет

Стоимость полиса ОСАГО рассчитывается индивидуально для каждого водителя и каждого автомобиля. Тем не менее все страховые компании используют единую формулу для расчета. Поэтому при желании водитель может сам определить стоимость страхового полиса на следующий год.

Калькулятор ОСАГОПроверка и восстановление КБМ

Как сэкономить при покупке ОСАГО?Возврат ОСАГО при продаже автомобиля

Каждый год безаварийного вождения уменьшает стоимость полиса ОСАГО на следующий год. При этом коэффициент бонус-малус (КБМ) водителя уменьшается на несколько процентов. На практике страховые могут «потерять» коэффициент КБМ водителя. Чтобы этого не произошло, нужно регулярно проверять КБМ и в случае необходимости своевременно его восстанавливать.

Страховой полис выдается на 1 год и требует ежегодного продления. Начиная с середины 2015 года продление ОСАГО возможно в том числе и через интернет.

Страхование ОСАГО является обязательным, т.е. каждый водитель обязан иметь страховой полис. За отсутствие полиса предусмотрена административная ответственность.

Штраф за отсутствие страховки ОСАГОВождение без ОСАГО после покупки автомобиляОСАГО для иностранного автомобиля

Водитель, пострадавший в дорожно-транспортном происшествии, должен обратиться в страховую компанию виновника с целью получения возмещения. Также предусмотрена возможность обращения в свою страховую, если в ДТП пострадали только 2 автомобиля и не пострадали люди.

Как получить выплаты по ОСАГО

Последние изменения законодательства об ОСАГО

Приоритет ремонта над денежными выплатамиВосстановительный ремонт с 28 апреля 2017 годаВозмещение убытков с 25 сентября 2017 года

Нормативные правовые документы, связанные с ОСАГО

ФЗ «Об ОСАГО»Правила страхования ОСАГОСтраховые тарифы ОСАГО

Статья 12.37 КоАП

Источник: http://pddmaster.ru/rubriki/osago

Что такое расширенное ОСАГО

В современных реалиях, когда на улицах множество элитных автомобилей, рассчитывать сугубо на обязательную страховку весьма проблематично.

В случае ДТП с дорогими авто или серьезными последствиями на помощь автовладельцам приходит дополнительное автострахование.

В чем его суть, сколько стоит расширенная страховка, каков максимальный размер выплат по ней? Со всеми этими вопросами разберемся далее.

Понятие

Всем известно, что полис ОСАГО является обязательным для оформления всеми владельцами транспортных средств. А вот с другими возможными вариантами автострахования знакомы далеко не все. Более или менее все понятно с КАСКО – добровольный вид страховки, защищают конкретное авто на случай разнообразных потрясений (пожар, угон, ДТП и др.).

Расширенное страхование ОСАГО — что это такое? По сути, это добровольное страхование автогражданской ответственности, или сокращенно ДоСАГО (иногда встречаются еще более укороченные формы – ДСАГО, ДАГО и вовсе ДГО). Само по себе ДСАГО не является самостоятельным страховым продуктом. Отдельно его приобрести невозможно, только в качестве дополнения к обязательной страховке.

Отличия ДСАГО от ОСАГО

Расширенная страховка ОСАГО, то есть ДоСАГО, имеет 3 основных отличительных черты:

- Добровольность. Переплачивать деньги за расширение страховых возможностей или нет, решать страхователю. Никто не может вынудить его это сделать. Хотя, многие страховщики так и норовят навязать дополнительные условия клиентам. Это противоречит российскому законодательству.

- Автовладелец сам, исходя из своих интересов и финансовых возможностей, определяет максимальный лимит выплат при наступлении страхового случая. Они увеличены по сравнению с лимитами ОСАГО, определенными государством.

- Условия предоставления услуги по страхованию ДСАГО каждой страховой компанией определяются самостоятельно, без законодательных ограничений. Поэтому выбору страховщика надо уделить особое внимание.

ОСАГО страхует автогражданскую ответственность автовладельца, ДоСАГО страхует водителя от выплат за счет собственного бюджета. Плюс к этому появляется возможность использования расширенного перечня дополнительных услуг.

Услуги, включенные в ДСАГО

В расширенный перечень могут входить услуги платные и бесплатные, обязательные и необязательные для включения в страховой договор. Обычно в стандартный пакет услуг ДОСАГО входят следующие услуги:

- эвакуация машины с места происшествия;

- вызов заправщика в пути;

- оказание технической помощи на дороге;

- вызов на место дорожного инцидента аварийного комиссара;

- игнорирование коэффициентов износа при расчете страховой выплаты.

Как правило, все перечисленные выше позиции, кроме последней, страхователям предоставляются бесплатно. Чтобы при расчете страховой компенсации не учитывался износ поврежденных деталей, придется заплатить дополнительно. Но благодаря этому подходу к расчету страховые выплаты значительно увеличиваются.

Цена вопроса

За оформление ДСАГО необходимо уплатить 0,1-0,5% (чаще всего 0,3%) от максимального лимита по выплате.К примеру, за полис с лимитом до 1 млн рублей придется доплатить от одной до пяти тысячи рублей. Некоторые СК самостоятельно определяют лимиты для страхователей – 500 тысяч, 1, 2 миллиона рублей и др. Но чаще всего они рассчитываются, исходя из следующих параметров:

- данные авто: марка, модель, год выпуска, объем двигателя;

- данные автовладельца – водительский стаж, наличие страховых случаев в прошлых периодах, пол и возраст;

- количество лиц, вписанных в страховку;

- стоимость обязательного полиса;

- регион регистрации.

Указанный перечень может быть расширен или сужен по усмотрению конкретной страховой фирмы. Заранее рассчитать стоимость ДоСАГО можно с помощью онлайн-калькулятора на сайте страховщика.

Расчет страховой компенсации по ДСАГО

Вот здесь и начинается путаница. Большинство страхователей, купивших расширенный пакет страховых услуг, уверены, что при наступлении ДТП они будут защищены и на сумму, определенную ОСАГО, и на лимит по ДоСАГО.

Пример. Лимит по обязательному полису (если обошлось без жертв) – 400 тысяч рублей. Автовладелец оформляет расширенную страховку на 800 тысяч рублей. И живет в полной уверенности, что застрахован на 1 миллион 200 тысяч рублей. Этот подход логичен, но в корне неверен.

В действительности автовладелец, ставший виновником аварии, может рассчитывать, что СК возместит ущерб потерпевшему максимум на 800 000 рублей. Если ущерб, к примеру, составит 1 миллион рублей, то 200 000, не покрытые страхованием, виновнику происшествия придется выплатить из собственных средств.

Тот же подход используется и при авариях, в которых получили повреждения люди. Только в таких случаях лимит по ОСАГО увеличивается на 100 000 и составляет полмиллиона рублей. При оформлении ДоСАГО он также поглощается.

Вот и получается, что доплачивать за расширенный пакет услуг с лимитом в 400- 500 тысяч рублей совершенно бессмысленно. Единственное, что можно выгадать из такого мероприятия – получение дополнительных услуг. Правда, за действительно полезные услуги все равно придется платить.

Оформление ДОСАГО

Купить расширение страховых услуг можно быстро и беспроблемно. Особенно, если это делать у одного страховщика. Хотя законодательством не предусмотрена обязанность оформлять расширенное ОСАГО у одной и той же страховой фирмы.

Можно поступить по-разному:

- Сначала оформить обязательную страховку, а через какое-то время расширить ее возможности в той же или другой СК. Но если вы решились на ДСАГО, то не стоит затягивать с его оформлением, так как это только дополнение к базовому полису, и сроки у них тоже будут совпадать. При истечении срока действия обязательной страховки, прекращает действовать и добровольная. Даже несмотря на то, что приобретена она была позднее, нежели базовая.

- Сразу же у одного страховщика приобрести полис ОСАГО с расширением. Так проще и быстрее. К тому же, при наступлении страхового случая, не придется посещать две разные конторы.

Документы

Если клиент за оформлением ДоСАГО обращается в ту же компанию, в которой он оформлял обязательный полис, то ничего, кроме страховки ОСАГО, представлять и не придется. Этот же документ является основным для приобретения добровольного полиса и у другого страховщика. Дополнительно к нему СК обычно требует:

- гражданский паспорт и водительское удостоверение страхователя;

- документы на машину (ПТС и СТС).

При страховании на большую сумму (свыше 2 миллионов рублей) или каких-то подозрениях со стороны страховщика придется дополнительно доставить транспортное средство для осмотра.

Кто не может получить ДоСАГО?

Существуют ограничения для оформления добровольного расширенного страхования. Но перечень их невелик и стандартен:

- Недочеты в документах (по автомобилю или касающиеся водителя).

- Определенные категории ТС: на автобусы и автопоезда ДСАГО не оформляется.

- Возраст водителей. В некоторых СК существует возрастной ценз. Чаще всего 21 год – для мужчин и 22 года – для женщин.

- Транспортные средства определенного назначения, отличающиеся частотой эксплуатации. В эту категорию входят лизинговые, курьерские, прокатные автомобили, а также такси.

Итак, расширенное страхование – это дополнительный способ обезопасить себя от огромных выплат после ДТП. Естественно, что ДОСАГО в первую очередь необходимо следующим категориям водителей:

- с небольшим стажем вождения;

- любителям адреналина;

- жителям крупных городов;

- постоянным нарушителям ПДД;

- водителям, на чьем маршруте много дорогих иномарок.

Уравновешенным внимательным водителям, за плечами которых многолетний стаж вождения, получать дополнительную страховку смысла мало. Особенно с учетом того, что среднестатистическая выплата по ОСАГО – 50 тысяч рублей, которая с легкостью порывается за счет базового пакета.

Источник: http://ZakonIAvto.ru/avtostrahovanie/chto-takoe-rasshirennoe-osago.html